M&Aとは

M&A(エムアンドエー)とは「Mergers and Acquisitions」の略であり、日本語で「Mergers = 合併」と「Acquisitions = 買収」を指します。M&Aの意味は、2つ以上の企業が1つになったり(合併)、ある企業が他の企業を買うこと(買収)です。

【M&A】

「Mergers and Acquisitions(合併と買収)」の略。

合併・・2つ以上の企業が1つになること。

買収・・ある企業が他の企業を買うこと。

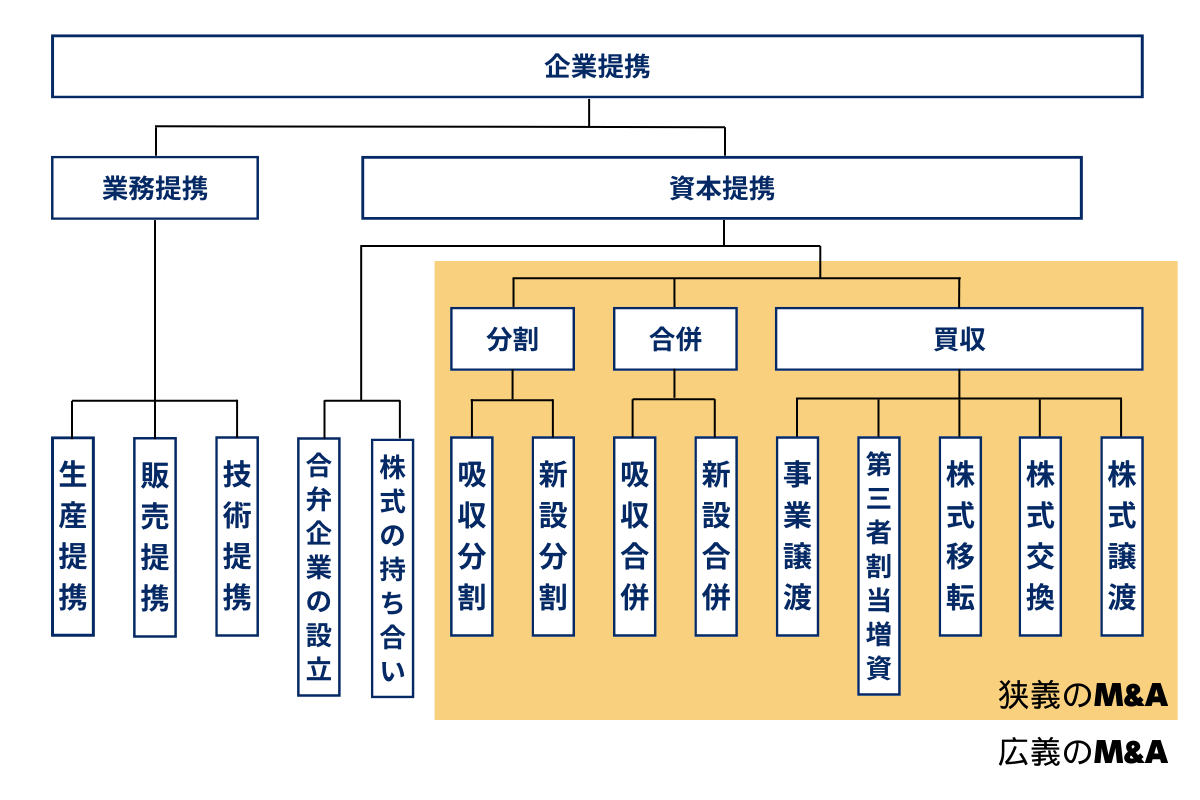

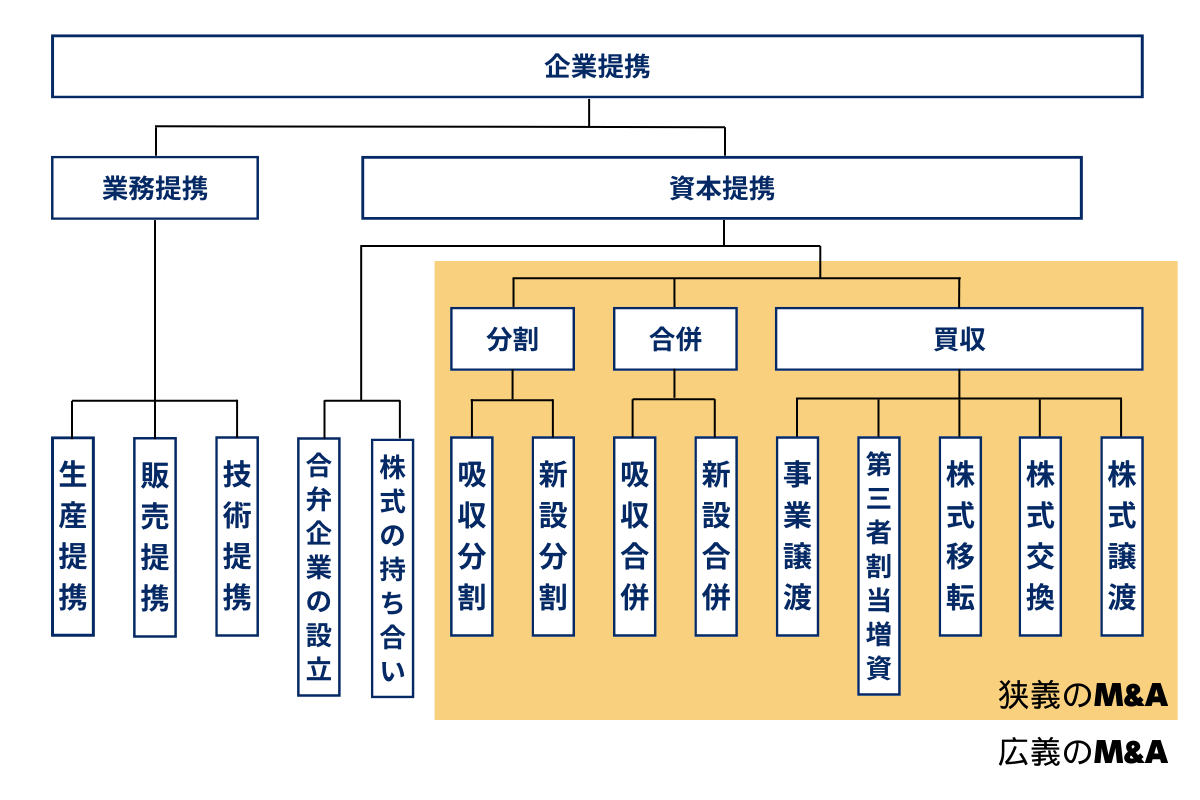

広義のM&Aと狭義のM&A

M&Aは、広義の意味と狭義の意味があります。

一般的にM&Aとは、合併・買収などにより企業の資本関係の変化を伴うM&Aのことを指します。一方、資本参加や合弁会社、共同開発研究といった資本の移動を伴わない業務提携などを含めた広義の意味でM&Aを指す場合もあります。

スモールM&AとマイクロM&A

M&Aの中でも、小規模企業・事業によるM&AのことをスモールM&Aと言います。その中でも、売買金額が1000万円以下の取引のことをマイクロM&Aと言います。スモールM&Aの定義は明確に定まってはいませんが、一般的には以下のような条件に当てはまるM&Aのことを指します。

【スモールM&A】

・小規模企業・個人事業を対象としたM&A。

「条件」

・譲渡金額が1億円以下

・売上高が数千万円~5億円程度

・従業員数が100名以下

【マイクロM&A】

・売買金額が1000万円以下のM&A。

M&Aは大きな企業同士の経営戦略をイメージする人が多いと思いますが、小規模企業同士でも頻繁に行われています。また、インターネットの台頭によりマッチングが効率化されている近年、スモールM&Aの市場はより活発化しており、企業だけでなく個人が会社や事業を買収して起業するケースも増えてきています。

参考:東京都中小企業診断士協会「スモール M&A の概要と現状」

M&Aの目的

M&Aを実施する目的は、譲渡・譲受企業でそれぞれ以下のような理由が考えられます。

| 【M&Aの目的】 | ||

|---|---|---|

| 譲渡側 | 譲受側 | |

| ① | 後継者問題の解決 | 新規事業参入 |

| ② | 選択と集中 | 新規エリアへの進出 |

| ③ | 事業成長・事業拡大 | 既存事業の強化・拡大 |

| ④ | 資本獲得・株式の現金化 | 経営の多角化 |

| ⑤ | 経営基盤の強化 | 内製化・コスト削減 |

| ⑥ | 技術やノウハウの承継 | 技術やノウハウの取得 |

| ⑦ | 従業員の雇用維持 | ブランド・許認可等の取得 |

| ⑧ | 事業再生 | シナジー効果の創出 |

| ⑨ | 経営者の引退 | 起業・副業 |

M&Aの目的:譲渡(売却)側

目的①:後継者問題の解決

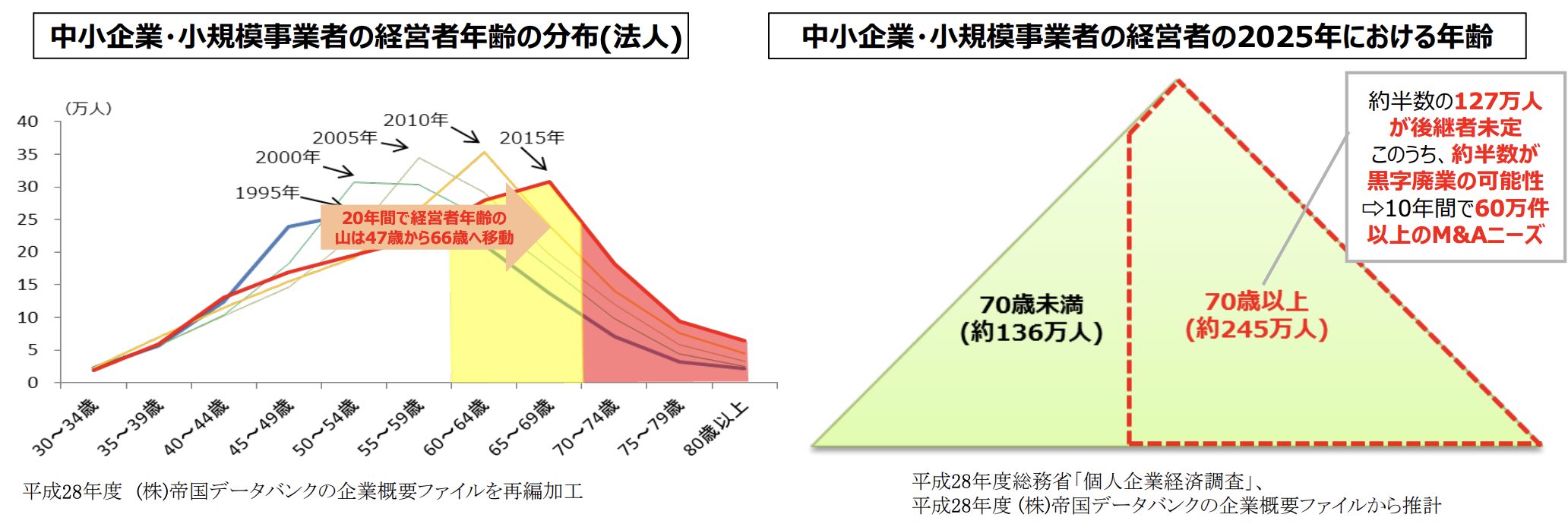

中小企業の経営者の平均年齢は、年々上昇傾向にあります。中小企業庁の調査によると、2025年までに70歳以上の経営者の総数が約245万人に達し、そのうち約半数の127万人が後継者未定となっています。

経営者の平均引退年齢は70歳程度となっているため、後継者未定企業が半数以上の現状を放置すると、中小企業の休廃業が急増することが予想されています。これにより、2025年までの累計で約650万人の雇用、約22兆円のGDPが失われる可能性があると示唆されています。

参考:

中小企業庁「中小企業・小規模事業者におけるM&Aの現状と課題」

中小企業白書「経営者の世代交代」

後継者不在の問題を解決する手段のひとつが、M&Aです。親族や社員に会社を引き継ぐことが難しい場合でも、M&A市場に会社や事業を出すことで、第三者承継による事業存続の可能性が広がります。

目的②:選択と集中

選択と集中とは、特定の事業分野に注力し、経営資源を集中させる経営戦略のことです。複数事業を展開している場合、企業の中核となっている事業または将来性が見込める事業(コア事業)と、それ以外の事業(ノンコア事業)が存在しているケースがあります。

選択と集中が選ばれるパターンのひとつに、ノンコア事業の売却が挙げられます。ノンコア事業は、運営するために一定の人件費・管理費等のリソースを割く必要がありますが、想定通りの収益が見込めなかったり、人材不足によりコア事業を圧迫してしまっているといったことも少なくありません。

資金や人材といった経営資源をコア事業に集中させることで、コスト削減や経営の効率化などが見出すことができます。

目的③:事業成長・事業拡大

M&Aで他社に譲り渡すことで、事業成長・事業拡大の可能性が広がります。買収を検討している企業は成長意欲が高く、中・長期の成長戦略を描いている会社も多いです。販路拡大や設備の拡張、新規エリア進出といった、これまでの延長線上ではなかなか実現が難しかった事業計画を、M&Aによって見出すこともできます。

目的④:資本獲得・株式の現金化

会社や事業を譲渡することで、売却益を得ることができます。その資金を使って新たなビジネスにチャレンジできたり、譲渡オーナーが第二の人生を歩むことができるなど、さまざまな可能性が考えられます。

「事業譲渡」のような会社の一部を譲渡するケースでは、前述の通り、売却益を使ってコア事業の投資に回すケースも多くあります。

目的⑤:経営基盤の強化

M&Aを行うことで、譲渡企業は譲受企業の経営資源を活用してビジネスに取り組むことが可能になります。設備・人材・スキル・販路・ノウハウなど、自社に不足しているリソースを活用できることで、経営基盤の強化に繋がります。

目的⑥:技術やノウハウの承継

廃業を選択することで、それまで培ってきた技術やノウハウも会社と共に無くなってしまいます。日本は伝統技術や歴史が長い会社も多く、それを失うことは社会にとって大きな損失となりかねません。M&Aで技術やノウハウを譲受企業に引き継ぐことで、技術の損失を防ぐことにも繋がります。

目的⑦:従業員の雇用維持

廃業により会社がなくなってしまうと、従業員は職を失ってしまいます。経営者の高齢化により廃業を選択するケースでは、長年その会社に勤めてきた従業員がいるケースも多く、年齢の高さや培ってきたノウハウの特殊性から、再就職先を見つけることが困難になる可能性もあります。

M&Aにより人材ごと承継することで、従業員の雇用維持にも繋がります。また、上場会社や大手企業の傘下に加わることができれば、安定した雇用の場やより良い労働環境の提供を期待することもできます。

目的⑧:企業再生・事業再生

企業再生とは、企業が経営危機に陥った際に、その原因に手を加えて再生させることです。一方、事業再生とは、事業を見直して収益の向上を図るなど、業務に手をいれて事業を再生させることです。

企業再生と事業再生は、どちらも会社の立て直しを目的にした行為であり、両者に大きな違いはありません。企業を再生させるのか、事業を再生させるのか、どちらに主眼を置くのかで表現方法が変わっていると考えられます。

会社は、債務超過や赤字収支が続くなどの理由で、経営を継続することが難しくなるケースがあります。その場合、会社は廃業に追い込まれ、従業員や取引先などさまざまなステークホルダーに影響を及ぼします。

そのような状態に陥ってしまう前に、企業再生を行う必要があります。企業再生・事業再生には、裁判所が関与しない私的再生と、法律のもとで行われる法的再生に分けられます。企業再生を行う手段のひとつに、M&Aがあります。

目的⑨:経営者の引退

前述の通り、M&Aを実施することで売り手は売却益を得ることができます。経営者はサラリーマンのような退職金制度が適用されないため、M&Aによる売却益を老後の資金として活用するケースもあります。

また、M&Aの売却益でアーリーリタイアを実現することも可能です。アーリーリタイアとは「early retirement(早期退職)」に由来する和製英語で、定年を迎える前に早期退職・引退することを指します。近年ではFIRE(Financial Independence, Retire Early)と呼ばれる経済的自立による早期リタイアを目標とするライフスタイルも増えており、その目的達成のためにM&Aを選択するケースもあります。

M&Aの目的:譲受(買収)側

目的①:新規事業参入

成長戦略や安定した経営基盤の構築を目的として、新規事業に参入するためのM&Aが行われる場合があります。新規事業をゼロから立ち上げる場合、さまざまなリソースを投じる必要があり、利益が出るまでに時間を要することもあります。

必要なリソースには以下のようなものが考えられます。

・事業の運営等に必要な人材

・商品やサービスの設計や流通に必要な取引先

・サービス認知のための広告資金 など

M&Aで既存事業を引き継ぐ場合、人材やノウハウ、設備や取引先など、必要なリソースを保った上で事業運営ができるため、スピーディな新規事業参入が期待できます。

目的②:新規エリアへの進出

事業を行っているエリアとは別の地域へ進出したい場合に、すでにその地域で事業を行っている会社を買収することで目的達成を目指すM&A戦略があります。とくに、店舗ビジネスなど地域に根付いた事業を展開する場合、すでに顧客や信頼を獲得している事業を引き継ぐことで、スムーズに展開することができます。

目的③:既存事業の強化・拡大

既存事業を拡大したり、強化することを目的にM&Aが行われるケースもあります。すでに自社で行っている業種の事業を引き継ぐことで、規模の経済によるコスト削減が見込めたり、それによる安価な製品・サービスの提供に繋がるなど、競争力の向上を狙うことができます。

また、同業他社を買収することは、取引先の拡大や事業ノウハウの獲得など、シナジー効果が見込める可能性が高いM&A戦略です。

目的④:経営の多角化

多角化とは、既存の事業とは別の領域に参入することで、企業の成長機会の開拓を目指す成長戦略です。既存事業で更なる成長を目指すよりも、事業分野を広げて多角化経営を目指す方が収益性が高いと判断される場合に実践されるケースが多くあります。

また、単体事業で運営をしていると市場の影響を受けやすいため、事業を多角化することで安定した経営を図ることに繋がります。近年は、パンデミックや諸外国間の戦争など、想定外の出来事による市場変化が発生したことで、多角化戦略への注目度が高まっています。

目的⑤:内製化・コスト削減

内製化とは、社外に委託していた業務を自社で行うようにすることです。内製化を進めることで、外部発注コストやコミュニケーションコストを削減でき、業務効率化に繋がります。委託している業務が専門性の高い業務であれば、内製化をすることで社内にスキルやノウハウを蓄積することができ、長期的に見て会社の重要な資産となる可能性もあります。

一方で、内製化は設備や人材といった固定費が増幅することになります。雇用した人材は簡単に解雇することができないなど、長期で見ると結果的にアウトソーシングをする方がコストカットにつながる可能性も大いに考えられるので、注意が必要です。

また、内製化を自社で一から進めるのには時間を要します。そのため、M&Aによって自社事業に必要な工程やスキルを内製化することは、事業を成長させるうえで有効な手段と言えます。

目的⑥:技術やノウハウの取得

前述の通り、M&Aによって人材を獲得することで、自社になかった技術やノウハウを得ることができます。社内で新たに技術・ノウハウを習得するためには、新たな人材を確保したり、社内育成をすること等に時間を要します。M&Aで事業や会社を引き継ぐことで、そこに紐づく知的資産も同時に得ることができます。

目的⑦:ブランド・許認可等の取得

事業によっては、許認可がなければ運営できないビジネスもあります。許認可の種類はさまざまで、新たに許認可を取得するのに時間を要するケースも多々あります。M&Aの手法や許認可の種類によっては、許認可ごとM&Aで引き継ぐことができる場合もあるため、許認可が必要なビジネス領域に参入したい企業にとって、有効な手段といえます。

目的⑧:シナジー効果の創出

シナジーとは、2つ以上のものがお互いに作用して生まれる相乗効果のことです。ビジネスシーンでも、2つ以上の事業・企業の経営リソースが組み合わさることで、高いパフォーマンスを発揮できるケースがあります。

すでにある自社の経営リソースと組み合わせた際の事業シナジーを想定してM&Aに取り組む企業も多く、企業の成長に欠かせない目的のひとつと言えます。

代表的なシナジー効果の種類には、以下のようなものが挙げられます。

【シナジー効果の種類】

◉ 売上シナジー

◉ 財務シナジー

◉ コストシナジー

◉ ブランドシナジー

◉ 売上シナジー

売上シナジーとは、企業同士が連携することで売上拡大につなげるシナジー効果のことです。他企業の顧客に、自社の製品・サービスを提供することをクロスセルといい、売上シナジーのひとつです。例えば、健康器具を提供している会社がサプリメントの会社を買収することで、近しいニーズを持った顧客にアプローチできるようになります。

◉ 財務シナジー

財務シナジーとは、企業同士が連携することで、財務的な利益が生じるシナジー効果のことです。M&Aによって起きうる財務シナジーとしては、以下のようなものが考えられます。

・発生した余剰資金を投資や人材確保にまわせる

・企業の信用力が向上し、資金調達の能力が向上する

・繰越欠損金が発生する企業を買収することで、節税効果に繋がる

◉ コストシナジー

コストシナジーとは、企業の規模拡大に伴い、さまざまなコストを抑えて利益増につなげるシナジー効果のことです。人件費や設備費用など、互いに有していた機能を一元化することで、コスト削減に繋がります。

具体的なコストシナジーには、以下のようなものがあります。

・システム管理等の月額利用料の削減

・仕入れ先を統一して原価を削減

・オフィスを統合し、物件費や電気料金等を削減

・財務、法務、総務、人事等のスタッフ部門を統合し、人件費を削減

◉ ブランドシナジー

ブランドシナジーとは、他企業のブランドイメージを活用することで、売上増加につなげるシナジー効果のことです。通常、ブランドイメージを浸透させるには時間を要します。そのため、知名度があったりイメージが確立されている事業・企業を買収することで、自社のイメージ向上に繋がります。

新規事業へ参入する場合、すでにその領域で認知のある事業を買収することで、スムーズに事業参入できることも考えられます。

アナジーとは、事業間における相互のマイナス効果のことを指します。M&Aによって生じる企業間・事業間の影響は、プラスの効果ばかりではありません。企業文化の差異による労働意欲の低下やブランドイメージの毀損など、お互いが持っているものがマイナスに生じるケースもあります。そのため、マイナスの効果も想定に入れた上で、M&Aに取り組むことが重要です。

目的⑨:起業・副業

個人が起業の手段やサイドビジネス(副業)としてM&Aを選択するケースが増えています。明確な定義はありませんが、数十万円〜1千万円程度で売買ができる、小規模事業・企業を対象にしたM&Aを「スモールM&A」と呼びます。

これらのニーズが高まってきた背景には、M&Aプラットフォームの台頭や公的な起業支援の充実化があり、安価な手数料でM&Aができるようになってきています。

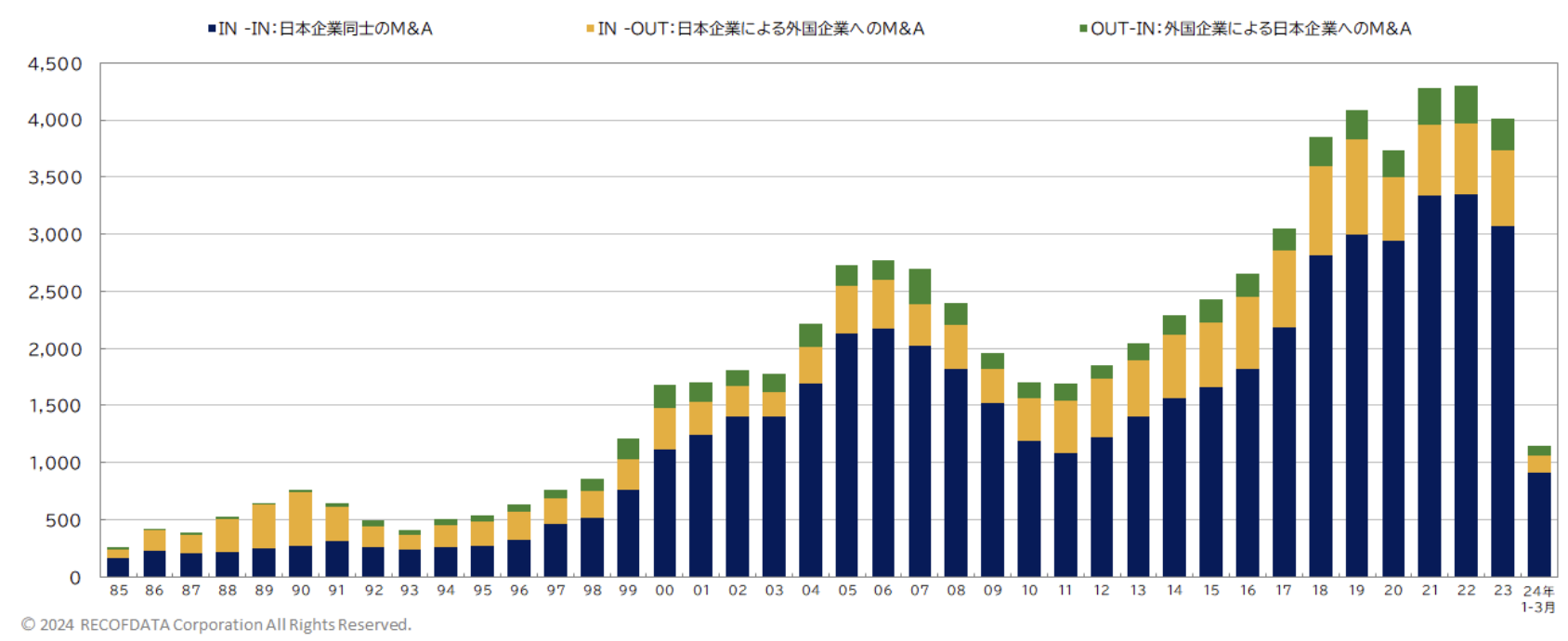

国内でNo.1の案件数・成約数を誇るバトンズでは、M&A成約の70%以上が1000万円以下の譲渡価格であり、サラリーマンやフリーランスが起業・副業の手段として活用する事例も増えています。

M&Aの手法・スキーム

M&Aと一括りにいっても、その手法はさまざまです。

それぞれの手法と特徴について解説していきます。

株式譲渡

株式譲渡とは、譲渡対象企業(売り手)の株主が、保有株式を譲受先(買い手)に売却し、経営権を引き継ぐ取引手法のことをいいます。自分たちの持つ株式を譲渡することで、企業の所有権や支配権が移動することを可能にします。

株式譲渡で使われる取引方法は、「相対取引」「市場買い付け」「TOB(株式公開買い付け)」の3つです。

◉相対取引

買い手と売り手が直接交渉で行う取引方法のこと。

◉市場買い付け

証券取引所を通して株式を売買する取引方法のこと。

◉TOB(株式公開買い付け)

株式の買付価格や期間、株式数などを公告し、不特定多数の株主から取引所外で直接的に株式を買付けること。対象企業の経営権の取得や子会社化を目的としたり、自社株を集める際に行われます。

事業譲渡

事業譲渡とは、会社の事業全体または一部を他社に譲渡する手段のことを指します。譲渡する「事業」の中には、設備や商品などの事業に紐付いた有形資産だけでなく、従業員の雇用契約や取引先との関係、事業ブランドやノウハウなど、事業に関連する無形資産も包括されています。

株式交換

株式交換とは、譲渡企業の全株式を、譲受企業の株式と交換することで100%の親子関係にする手法です。株式交換を行うメリットには、以下のようなものが挙げられます。

「株式交換」を行うメリット

・買収資金を必要としない

・スムーズな経営統合を行うことができる

・少数株主を強制的に排除できる

・売り手側が買い手側の株式(議決権)を得ることができる

株式移転

株式移転とは、子会社となる既存企業が発行している株式のすべてを新規に設立する会社に取得させる手法です。株式を動かすことで既存企業は完全子会社に、新規で設立された会社はその子会社の完全親会社となります。

株式移転の主な目的として挙げられるのは「経営統合」と「ホールディングス化」の2つです。株式移転の手法を選択するメリットには、以下のようなものが挙げられます。

「株式移転」を行うメリット

・既存の会社の独立性を維持できる

・社員のモチベーション低下が起きにくい

・少数株主の排除が可能

・実行するための資金が必要ない

・適格要件を満たせば税制優遇がある

株式交付

株式交付とは、譲受企業が 他の会社を子会社化するために、自社の株式を交付することです。会社法では、株式交付について以下のように定義されています。

[会社法] 第2条32号の2

株式会社が他の株式会社をその子会社(法務省令で定めるものに限る。第七百七十四条の三第二項において同じ。)とするために、当該他の株式会社の株式を譲り受け、当該株式の譲渡人に対して当該株式の対価として当該株式会社の株式を交付することをいう。

参考:https://elaws.e-gov.go.jp/document?lawid=417AC0000000086

第三者割当増資

第三者割当増資とは、新たに発行する株式を特定の第三者に割り当てて資金を調達する方法です。新規事業の立ち上げ、既存事業の拡大、財務基盤の強化等、様々な目的で活用できます。

MBO

MBOとは「Management Buy out」を略したものであり、言葉の通り経営陣(Management)が参加する企業買収のことを指しています。簡単に言えば、対象会社にもともと在籍している経営陣が、オーナーから経営権を買収する事業承継の手法を意味しています。

EBO

EBOとは「Employee Buy out」を略したものであり、従業員が株式を買い取る企業買収のことを指します。後継者不在企業でしばしば用いられ、事業を存続させるために経営者から従業員へ事業承継を行う目的で活用されています。

LBO

LBOとは「Leveraged Buy out」を略したものであり、譲渡企業が保有する資産を担保に融資を受け、その信用力を活用して買収資金を調達する手法です。買い手企業の手元資金が少ない場合でも、LBOを利用することで買収を行うことが可能になります。

合併

合併とは、2つ以上ある会社を1つの会社としてまとめるM&Aの手法の1つです。合併によって消滅する会社の権利や義務は、新しく誕生した合併会社に引き継がれます。

新設合併

新設合併とは、合併のために新たに法人を設立し、その新設会社に、合併対象である会社のさまざまな経営資源を引き継がせる方法です。

吸収合併

吸収合併とは、合併により消滅する会社の権利義務や取引先、顧客、ノウハウといったすべての経営資源を、合併を行う会社(存続会社)が吸収して引き継ぐ手法です。合併を行う会社の法人格にまとめられます。

会社分割

会社分割とは、一部の事業を別会社に承継させることを指します。会社分割には、新設する会社に事業を承継する新設分割と、既存の会社に事業を承継する吸収分割の2種類があり、会社法第2条29、30により定められています。

参考URL:https://elaws.e-gov.go.jp/document?lawid=417AC0000000086

吸収分割

吸収分割とは、既存の会社に事業を承継する手法であり、「株式会社又は合同会社がその事業に関して有する権利義務の全部又は一部を分割後他の会社に承継させること」と明記されています。

新設分割

新設分割とは、新設する会社に事業を承継する手法であり、「株式会社又は合同会社がその事業に関して有する権利義務の全部又は一部を分割により設立する会社に承継させること」と明記されています。

技術提携

技術提携とは、他社が持つ開発環境やノウハウといった経営資源を、自社の技術開発や製造、販売などに活用することです。自社にない技術を用いることで、シナジーを発揮できます。代表的なものに「共同研究開発契約」「ライセンス契約」が挙げられます。

共同研究開発契約

共同研究開発とは、複数の当事者が共同で研究開発を行うことです。双方が協力して取り組むものであるため、一方の当事者が他方に対して、全面的に開発依頼する場合は業務(開発)委託契約となります。

ライセンス契約

ライセンス契約とは、知的財産権などの保持者(ライセンサー)が、第三者(ライセンシー)に対して知的財産権の使用を許可する契約です。知的財産にあてはまるものは、特許や商標、著作物、意匠、技術・設計のノウハウなど、多岐にわたります。

販売提携

販売提携とは、商品やサービスを販売する際に、お互いの販売チャネルやノウハウを提供し合うことをいいます。代表的なものに「代理店契約」「販売店契約」「フランチャイズ契約」などがあげられます。

代理店契約

代理店契約とは、代理店側がサプライヤー(メーカー)の代理として営業活動を行い、商品を販売する契約のことです。代理店は在庫を抱える必要がないというメリットがある一方、販売価格などはメーカー側に依存する形になります。

販売店契約

販売店契約とは、販売者(小売店)がサプライヤー(メーカー)から製品を仕入れて販売を行う契約のことです。代理店契約とは違い、販売価格は販売者側で設定することができます。そのため、 メーカーから仕入れた商品価格と、商品を顧客に販売した価格の差が金額の差額になります。

フランチャイズ契約

フランチャイズ(FC)とは、特定の商品やサービスの独占的な権利を有する本社(フランチャイザー)が、加盟店(フランチャイジー)と契約を結び、商標・商号の使用権、商品やサービスの販売権、それに伴うノウハウの提供などを行い、その対価として加盟店から保証金やロイヤリティの対価を受け取る仕組みのことです。

フランチャイズに加盟することで、初めて起業する方でも一定の認知やノウハウがある状態でビジネスをはじめることができます。一方で、経営に対する自由度が下がったり、ロイヤリティを支払う義務が発生するといったリスクもあります。

生産提携

生産提携とは、製品の生産を一部委託することで、生産能力の向上を図る提携手法です。代表的なものにOEM(Original Equipment Manufacturing)があります。OEMとは、他企業の製品を代わりに製造することをいいます。製品を製造するには工場や人材など、固定で大きなコストがかかります。

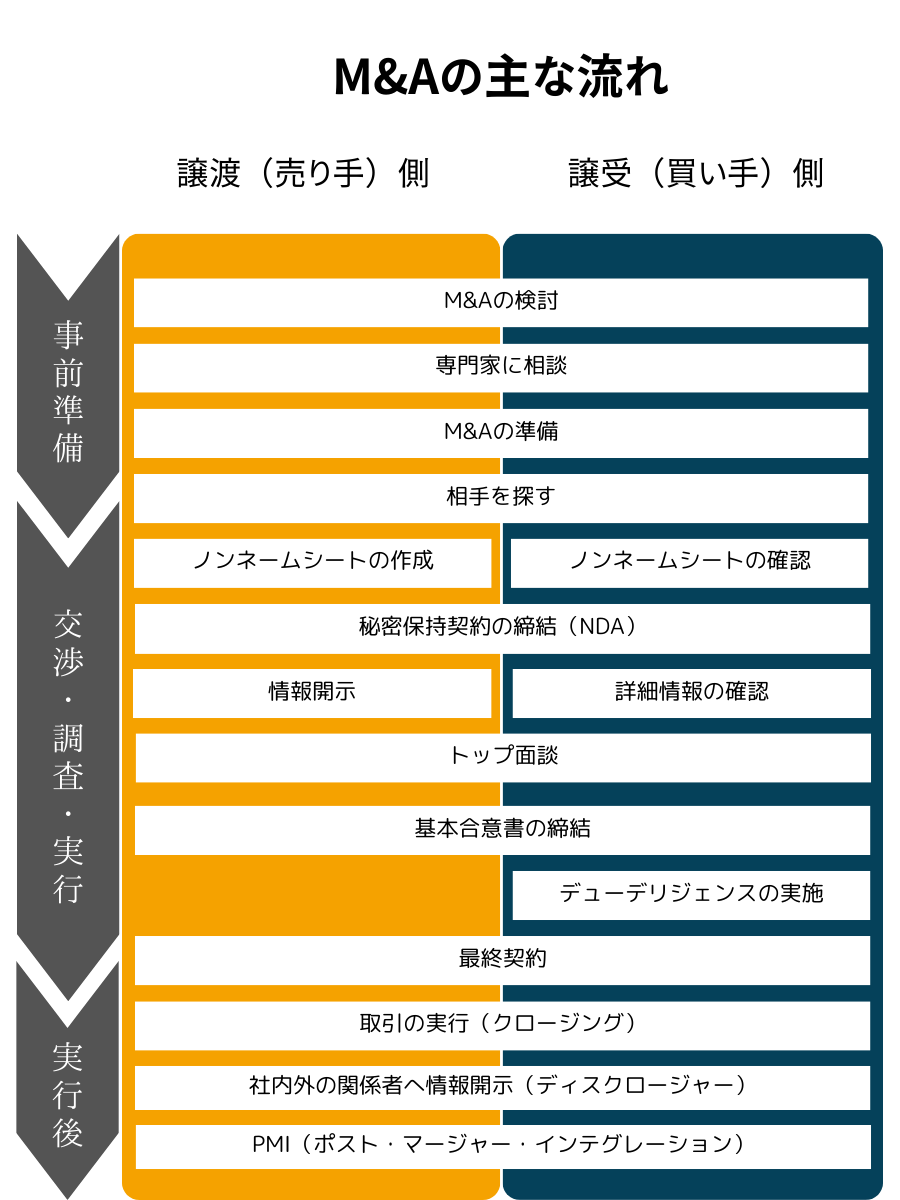

M&Aの流れ

M&Aの主な流れは以下の通りです。

M&Aの検討

まずは、M&Aを実施する目的、どんな条件でM&Aに取り組むかなど、事前に情報を整理します。売り手・買い手が取り組むべき内容は以下の通りです。

・譲受(買収)側

買い手の場合、「自社にどんな経営課題があるか」「今どんな業界が伸びているか」「どんな事業に参入したいか」など、自社分析や自己分析、業界分析などを入念に行うことで、M&Aの目的や対象、やるべきことが明確になります。

・譲渡(売却)側

複数の買い手候補者から手が挙がった際、目的がブレていると決断に踏み切れなかったり、譲渡直前で迷いが生じてしまいます。一方で、全ての条件を要望通りに進めることが難しいことも事実としてあります。

そのため、「絶対に譲れない条件」「場合によっては交渉の余地がある条件」など、さまざまなケースを想定して事前に目的・条件を整理しておきましょう。

専門家に相談

M&Aの専門家に相談することで、M&Aの目的が明確化されたり、ニーズがより具体化されたりするケースがあります。前述の通り、相談先には金融機関や公的機関、士業の先生やM&A仲介会社など、さまざまな選択肢があります。

複数に相談することも可能なので、まずは相談してみることをおすすめします。

M&Aの準備

M&Aの事前準備を行うことで、スムーズにM&Aに取り組むことができます。

・譲受(買収)側

まずは、どんな条件の事業・企業に興味があるかを整理しましょう。

・買収金額(運転資金も考慮に入れた金額)

・地域・業種

・スキーム(事業譲渡・株式譲渡)

・社長の継続あり・なし

・従業員あり・なし

・譲渡(売却)側

買い手候補者から手が挙がった場合、より詳細な情報を求められます。すぐに情報提供ができるよう、事前に準備をしておきましょう。

企業概要書はIM(インフォメーション・メモランダム)とも呼ばれ、会社や事業に関する情報をまとめた資料のことを指します。

相手を探す

前述の通り、お相手探しの方法はさまざまです。自社にあったお相手とマッチングができるよう、成約状況や手数料体系などをみて適切な依頼先を検討しましょう。

バトンズでは、無料で会員登録をしてお相手探しが可能です。売り手はご成約まで完全無料(有料サポートプランもあり)、買い手はご成約時に成約価格の2%(最低利用料金 税込38.5万円)でM&Aを進めることができます。

| BATONZ(バトンズ) | 一般的なM&A仲介会社、マッチングサービス | |

|---|---|---|

| 着手金 | 無料 | 無料〜100万円 |

| 中間報酬 | 無料 | 成功報酬の10%〜20% |

| 成功報酬 | 成約価額の2% (最低利用料金:成約価額に応じて変動) 1,000万円未満:税込38.5万円 1,000万円以上:税込77万円 5,000万円以上:税込165万円 |

成約価額または 移動総資産の5% |

※M&A仲介アドバイザーが掲載している案件との交渉では、別途アドバイザーに手数料が必要なケースもあります

ノンネームシートの確認

まず、買い手は具体的な会社名や詳細情報を含まない情報で、その事業に興味があるかどうかを判断します。譲渡側の情報を、特定されない範囲で簡易的にまとめた資料のことを「ノンネームシート」と呼びます。

M&Aは秘匿性が高いため、情報漏洩は絶対に避けなければなりません。しかし、企業や事業を譲渡するためには、買い手に何かしらの情報を開示しなければ買収判断をすることができません。そのため、情報を大まかにまとめたノンネームシートを作成することで、会社の特定に至らない状態で、興味のある買い手候補先を募ることが可能になります。

ノンネームシートに記載する内容は、以下のような事項となります。

ノンネームシートに記載する内容

事業内容

所在地

譲渡希望金額

譲渡理由

希望売却時期

希望条件

財務情報

セールスポイント

特記事項 など

※会社を特定されないよう、大まかな情報のみを記載します

| 例)ゲームアプリ制作会社 | |

| 事業内容 | ゲームアプリ制作・運営 |

| 所在地 | 東京都(23区内) |

| 譲渡形態 | 株式譲渡 |

| 譲渡希望金額 | 1億円 |

| 譲渡理由 | 後継者不足 |

| 希望売却時期 | 3か月以内 |

| 希望条件 | 連帯保証の解除 |

| 財務情報 | 売上高5~10億 |

| 営業利益 | 1,000~5,000万円 |

| 役員報酬 | 1,000~3,000万円 |

| 借入金 | 1,000~5,000万円 |

| 純資産 | 3,000~5,000万円 |

| セールスポイント | 大手ゲームプラットフォームに2タイトルリリース。 3D制作に強く、ゲーム以外の制作も可。 |

| 特記事項 | 買い手希望により、売却後も代表者の事業参画は可。待遇などは応相談。 |

バトンズでは、さまざまな案件情報(ノンネームシート)から案件を探すことができます。ノンネームシートの作成・ヒアリングはバトンズ担当者が無料で実施します。

秘密保持契約の締結(NDA)

買い手がノンネームシートを見て興味を持ち、さらなる情報開示を求める場合、秘密保持契約を締結して交渉フェーズに進みます。秘密保持契約はNDA(Non-Disclosure Agreement)とも呼ばれ、自社が持つ重要な機密情報を他社に共有する際、その情報が不正に利用されたり、外部に流出されないようにするために締結する契約となります。

M&Aは、機密情報に値する決算書、企業概要の提供などを必要とするため、秘密保持契約を締結して情報漏洩に備えた上で、詳細情報のやり取りを行います。

情報開示

NDAを締結した後、売り手は会社情報を買い手に開示します。買い手は会社名や決算情報などを見て、ニーズとマッチするかを確認します。追加で質問したい事項などがあれば、買い手から売り手にヒアリングがある場合もあります。

M&Aプラットフォームを活用したやり取りの場合、NDAを締結した後、チャットでやり取りすることが可能になります。

トップ面談

買い手が詳細情報を確認し、お互いがより深く交渉を進めたい意向になったら、トップ面談へと進みます。M&Aにおけるトップ面談とは、売り手企業と買い手企業の経営者同士が直接面談を行い、お互いのニーズのヒアリング等を行うことです。

企業規模が大きいケースでは、まずは担当者レベルで面談・交渉がスタートすることもありますが、小規模事業のM&Aの場合、経営者同士のトップ面談から交渉が始まることが一般的です。

ここで具体的な交渉を行うこともありますが、まずは人柄やM&Aの目的、背景などを両者で擦り合わせし、お互いのニーズがマッチするかを確認することも大きな目的になります。

M&Aプラットフォームの場合、まずはWEBで面談を実施することが一般的です。顔を合わせることは、相手の人柄や思いといった文章では伝わりづらい情報を伝えるために重要である反面、時間や場所を合わせるのには手間がかかります。

WEB面談で最初の顔合わせを行うことで、そのような手間を減らすことができます。M&Aは、顔合わせの後にブレイクすることも往々にしてあります。そのため、顔合わせのハードルを下げ、多くの候補者とやり取りができることは、良い成約を実現する上で重要なメリットであるといえます。

※注意点

顔合わせは、M&Aの実施理由や今後の事業ビジョンなど、お互いを知る場となります。買い手が陥りがちなミスとして、売り手側に対して一方的に質問攻めをしてしまい、不快感を持たれてしまうというケースが挙げられます。

M&Aは、お互いに相手を選ぶことができる権利を持っています。いち経営者として対等な立場で接することが、M&Aを成功させる上で重要な要素といえるでしょう。

基本合意書の締結

トップ面談を終え、本格的にM&Aを進めたいという意志と大よその条件合意ができれば、基本同意書の締結へと進みます。基本合意とは、その時点での譲渡側(売り手)と譲受側(買い手)の合意事項を確認し、いくつかの基本事項について合意することを指します。

基本合意書を締結することで、独占交渉権を得ることができます。独占交渉権とは、買い手が売り手とのM&A交渉を独占できる権利のことで、独占交渉期間中、売り手は他の買い手候補と交渉を行うことができなくなります。

基本合意の締結後、デューデリジェンス(買収監査)に入るのが一般的なM&Aプロセスとなります。ここまでくると、M&A交渉は成約に向けて佳境に入ることになります。

基本合意書の草案雛形は、バトンズに登録することでダウンロードできます。

※注意点

一般的に、基本合意書に記載される買収価格や買収条件には、法的拘束力がありません。対象企業の内部情報を把握する前に、条件面について法的な義務が生じることを約束するのは困難であると考えられるからです。

それでも、部分的に法的拘束力を持たせることは可能なため、デューデリジェンスにお金や時間がかかること、企業の機密情報を知ることができる点などから、基本合意書の締結は重要な過程であると言えます。

買収監査(デューデリジェンス)の実施

契約へと進む前に、買い手は売り手にデューデリジェンス(買収監査)を実施します。デューデリジェンスとは、対象となる企業の価値や資産、リスクなどを調査する活動のことを指します。

調査対象は事業によってさまざまで、以下のような種類があります。

【デューデリジェンス(DD)の種類】

・ビジネスデューデリジェンス

・財務デューデリジェンス

・税務デューデリジェンス

・労務デューデリジェンス

・ITデューデリジェンス など

デューデリジェンスは、各分野ごとに士業などの専門家を起用して行うことが一般的で、中小企業のM&Aで数十万円〜数百万円、大企業のM&Aで数百万円〜数千万円程度といわれています。

バトンズでは、中小企業に特化した「バトンズデューデリジェンス(バトンズDD)」を提供しています。バトンズDDでは、プロが時価純資産や正常収益力を見極め、企業や事業の実態を把握することにフォーカスして調査を行います。

また、バトンズDDで発見できないリスクが買収後に発覚した場合、最大300万円の補償が付く※中小M&A保険「M&A Batonz」が自動付帯されます。買い手が安心してM&Aに取り組むことができるよう、東京海上日動と連携して開発したM&A保険になります。

※参照:https://www.tokiomarine-nichido.co.jp/company/release/pdf/201021_01.pdf

条件調整

デューデリジェンスを実施した後、その結果を踏まえて最終契約の条件調整へと進みます。調整する条件には、以下のようなものが挙げられます。

・M&Aのスキーム(株式譲渡・事業譲渡など)について

・社員の処遇・雇用条件

・譲渡タイミング など

最終契約

条件調整の合意が双方でとれたら、最終契約へと進みます。最終的な合意内容を盛り込んだ契約書のことを最終契約書(Definitive Agreement = DA)といいます。最終契約書はM&Aにおいて最も重要な契約書です。

最終契約書の契約書名は、スキームによって異なります。株式譲渡であれば株式譲渡契約書、事業譲渡であれば事業譲渡契約書という契約書になります。

最終契約書は、当事者間の交渉を通じて確定した合意内容が盛り込まれた契約書となります。そのため、契約書に記載された内容に違反し、損害が生じた場合には損害賠償請求等ができる旨が定められており、法的拘束力を持つものとなります。

最終契約書に記載される内容は、以下のようなものが挙げられます。

| 例:株式譲渡契約書 | ||

|---|---|---|

| 項目 | 内容 | |

| 前文・定義 | 契約当事者、契約日および契約名などを記載します。 契約内で繰り返し使用される用語の定義を行います。 |

|

| 譲渡の基本条件 | 譲渡対象となる株式の範囲や譲渡価格について記載します。なお譲渡価格については価格調整の条項が設けられるケースや、支払方法について一部後払いなどの合意が記載される場合があります。 | |

| 取引の実行 (クロージング) |

株式の譲渡(権利の移転)と株主譲渡代金の支払に関する記載となります。通常、株式譲渡契約においては、株式の譲渡と代金の支払は同時に行われることが多いです。

また独占禁止法その他の法令に基づいて届出が必要な場合や、第三者の同意が必要な場合などには株式譲渡契約の締結日とクロージング日の間に一定の間隔を空ける必要があります。 |

|

| 取引実行条件 | 取引実行に際して、許認可や届出等が必要な場合や、ある一定の手続きか完了する必要がある場合に条件を定めることにより、これらの条件が充足されるまでは取引を実行しなくてすむようにするというのが目的です。 | |

| 表明保証 | 契約当事者の一方が、他方の当事者に対して、特定の時点において一定の事項が真実かつ正確であることを表明し保証するものです。表明保証を定めることにより、契約当事者がどの範囲まで責任やリスクを負担するかを明確にする、リスク分担機能の役割を有します。(詳しくは後述にて) | |

| 誓約 | 契約当事者の契約上の義務を明記します。主に取引の実行(クロージング)で明記した株式の譲渡(権利の移転)と株主譲渡代金の支払に関する義務以外の付随的な義務に関して明記します。 | |

| 補償 | 当事者に契約上の義務違反または表明保証違反などがあった場合に、相手方が被った損害を補償する旨の合意を明記します。 | |

| 解除・終了 | ある一定の期日までに取引が実行されなかった場合に各当事者が解除することができる旨の規定となります。上記取引実行条件とも関係しております。 | |

| 一般条項 | 比較的定型的な内容となる場合が多い項目です。秘密保持義務やデューデリジェンスやアドバイザーへの報酬の費用負担に関する内容を明記します。 | |

バトンズでは、事業譲渡契約書、株式譲渡契約書など、M&Aにおいて必要な契約書の草案雛形をご提供しております。バトンズに登録後に各契約書をダウンロードできますので、ぜひご活用ください。

社内外の関係者へ情報開示(ディスクロージャー)

社員をはじめとする関係者へのディスクロージャー(情報開示)は、M&Aが成約したのちに行うのが通常です。理由として、最終契約を締結するまでM&Aは破談になる可能性があったり、従業員からの情報漏洩に繋がるリスクなどが考えられるからです。

従業員や取引先等への開示時は、少なからず動揺が生まれる可能性があります。そのため、譲渡側、譲受側双方の社長から丁寧な説明を行い、その後のアフターケアも欠かさず行うとよいでしょう。

M&A仲介会社等に依頼している場合、進め方や注意点を相談することもおすすめです。

PMI(ポスト・マージャー・インテグレーション)

最終契約を締結後、いよいよ買い手は事業運営が始まります。異なる企業同士が同じ会社となるため、「組織文化の融合」「人事・人材の統合」「業務プロセスの再設計」「ITシステムの統合」など、さまざまな観点で統合していくことが求められます。

企業の合併や買収が完了した後に行われる統合のプロセスのことを「PMI(Post-Merger Integration)」といい、M&Aを成功させる上で最も重要なフェーズとなります。PMIを成功させるためにも、事前準備をしっかりと行いましょう。

M&Aのメリット・デメリット

M&Aは、会社が成長・発展をしたり、経営を安定させることに繋がる重要な経営戦略のひとつです。M&Aを実施することはさまざまなメリットがある一方で、デメリットが生じる可能性があります。

M&Aによってもたらされる可能性があるメリット・デメリットには以下のようなものが挙げられます。

| 【M&Aのメリット】 | ||

|---|---|---|

| 譲渡側 | 譲受側 | |

| 1. | 後継者問題を解決できる | 既存事業の拡大 |

| 2. | 買い手の経営資源を活用できる | 新規事業・エリアへの参入 |

| 3. | ブランドの継続・強化 | ブランドの獲得 |

| 4. | 技術・ノウハウの承継 | 技術やノウハウの引継ぎ |

| 5. | 雇用・取引先の維持 | リスク分散、経営基盤の安定 |

| 6. | 譲渡対価の獲得 | 節税対策 |

| 7. | 個人保証の解除 | |

| 【M&Aのデメリット】 | ||

|---|---|---|

| 譲渡側 | 譲受側 | |

| 1. | 最適なマッチングに至らない可能性 | 想定通りの効果が出ない可能性 |

| 2. | 企業文化が合わない可能性 | 簿外債務等を引き継ぐ可能性 |

| 3. | 取引先との関係が悪化する可能性 | 従業員の離職や不満に繋がる可能性 |

| 4. | 想定より価値がつかない可能性 | ブランドイメージが低下してしまう可能性 |

| 5. | M&Aの成約まで時間を要する可能性 | のれんの減損リスク |

| 6. | 経営権がなくなる | |

M&Aのメリット:譲渡(売却)側

メリット1:後継者問題を解決できる

事業を継続させるためには、必ず次の経営者に引き継ぐタイミングがきます。事業を承継する対象には「親族」「従業員」「第三者」が選択肢としてあり、近年大幅に増えているのが第三者への承継です。

働き方の多様化、インターネットの台頭など、時代の変化に伴い人々の価値観は日々変化しており、「親族や従業員に継ぐ意志がない」「負債があり継がせたくない」など、様々な理由で第三者承継を選択する経営者が増えていると考えられています。

特に、昨今はM&Aプラットフォームが台頭したことでよりM&Aのハードルが下がっています。小規模な事業や赤字の事業でも全国から経営者を募ることができるようになり、これまでなし得なかった多くのM&Aが実現されています。

「登録案件数・成約数」3年連続No.1のM&Aプラットフォーム「BATONZ(バトンズ)」のデータを見てみると、M&A成約した売り手の譲渡価格は約7割が1000万円以下、また3割は赤字企業となっています。

後継者不在の企業では、「IT化が遅れている」、「既存顧客の仕事で精一杯となっており、新規営業ができていない」など、さまざまな理由で売上が伸び悩んでいる可能性が考えられます。

買い手にとっては、資本力を投じて設備投資をしたり、人材を投じて新規開拓を行うことで大きな成長を見込める可能性があるのはメリットであり、後継者不在企業を引き継ぐM&Aが増加しています。

メリット2:買い手の経営資源を活用できる

事業を成長させるビジネス戦略として、M&Aは有効な手段といえます。自分たちより大きな企業や別の強みを持った会社と合併・統合することで、その会社のリソース(人材や資金、取引先など)を活用することができます。そのため、これまでの延長線上では想定できなかったビジョンを実現する可能性が広がるというメリットがあります。

一方で、経営権が譲渡先の会社に移ってしまうため、経営の自由度が制限されてしまうという点に注意が必要です。

メリット3:ブランドの継続・強化

お店や商品・サービスなどには、一定のファン層がいたり、高いブランド価値がついている場合があります。ブランドを育てるには時間を要するため、買い手がそのブランド自体に大きな魅力を感じることも多々あります。

売り手にとっても、「お店の名前を残したい」「オリジナルキャラクターを広めて欲しい」など、自分が育ててきたブランドに愛着がある場合、それを引き継いでくれる買い手に出会えることは、大きなメリットと言えます。

事前交渉の際、譲渡条件にブランドの継続などを加えることで、自分が作ってきたブランドを守ってもらえる相手先を選択することができます。

メリット4:技術・ノウハウの承継

特別なスキルやノウハウを持っている事業や会社の場合、それがなくなることが社会にとって大きな損失になったり、長い歴史が途絶えてしまうことに繋がります。M&Aで会社ごと技術やノウハウを譲渡することは、それまで培ってきた歴史や貴重な技術などを存続することにも繋がります。

メリット5:雇用・取引先の維持

会社が廃業をすると、その会社で勤めていた従業員が職を失ったり、取引先の事業継続が難しくなる、売上が低下するなどといった影響が考えられます。日本では少子高齢化に伴い経営者の高齢化も進んでおり、超高齢化社会を迎えることで生じるさまざまな問題のことを総称して「2025年問題」といいます。

2025年問題によって、事業や会社を次世代に引き継ぐことができず、中小企業の廃業が急増してしまうと、日本のGDPに多大な影響があると考えられています。中小企業庁が提供する資料によると、現在日本には約127万社の後継者不在企業があり、それらの廃業により約650万人の雇用と、約22兆円のGDPが失われる可能性があります。

参考:中小企業庁「中小企業・小規模事業者におけるM&Aの現状と課題」

メリット6:譲渡対価の獲得

M&Aによって、譲渡オーナーは売却益を得ることができます。「譲渡資金で新しいビジネスを始めたい」「別の事業の投資に使いたい」「売却益を得て悠々自適に暮らしたい」など、譲渡対価を得る目的・利用方法はさまざまです。

メリット7:個人保証の解除

個人保証とは、企業が金融機関から融資を受ける際に、経営者個人が連帯保証人となることです。これにより、企業が倒産して融資の返済ができなくなった場合、経営者個人が企業に代わって返済することを求められます。

保証人の責任等について、民法第446条では以下のように定義されています。

<民法第446条>

保証人は、主たる債務者がその債務を履行しないときに、その履行をする責任を負う。

参考:https://elaws.e-gov.go.jp/document?lawid=129AC0000000089

中小企業の場合、融資を受けやすくするために、個人保証をつけて信頼性を高めるケースも多々ありますが、経営が立ち行かずに債務の弁済が困難になった場合には、実生活に大きな影響をもたらすといった課題もあります。

M&Aで会社の保証ごと譲受企業に引き渡すことで、個人保証が解除されるといったメリットがあります。

参考:中小企業庁「経営者保証」

M&Aのメリット:譲受(買収)側

メリット1:既存事業の拡大

M&Aを実施することで、既存事業の拡大が見込めます。拡大方法はさまざまで、他地域に同サービスを展開したり、既存の商品・サービスに付加価値を与えて売上向上を目指す、内製化を行って効率化をはかるなどが考えられます。

メリット2:新規事業・エリアへの参入

既存事業と異なる市場やエリアに参入することで、事業拡大を目指すケースもあります。その際、自社にノウハウや設備がない場合、新たに投資する資金や人材コストが大きくなり、その事業が失敗した場合に大きな損失となり得ます。

M&Aで新規事業に参入する場合、過去の決算書等から事業の予測が立てられたり、技術やノウハウを引き継ぐことができるといったメリットが期待できます。また、売上がたつまでの時間を省略することができ、スムーズに新規事業参入できるといったメリットもあります。

メリット3:ブランドの獲得

創業して間もない企業や、新しい業界に参入することを考えている企業の場合、会社の信用力やブランドが確立できておらず、ビジネス展開に苦労するケースがあります。その業界で長らく事業を行っている高い信用力をもった企業を買収することで、そのような課題を解決できる可能性があります。

一定のファン層がいたり、高いブランド価値がついているお店や商品・サービスの場合、買い手がそのブランド自体に大きな魅力を感じM&Aに乗り出すことも多々あります。売り手にとっても、「お店の名前を残したい」「オリジナルキャラクターを広めて欲しい」など、自分が大切に育ててきたブランドを引き継いでくれる買い手に出会えることは、大きなメリットと言えます。

事前交渉の際、譲渡条件にブランドの継続などを加えることで、自分が作ってきたブランドを継続・拡大してもらえる相手先を選択することができます。

メリット4:技術やノウハウの引継ぎ

ビジネスによっては、特殊な技術や専門性の高い知識を要する事業もあり、それらをM&Aで引き継ぐことができれば大きなメリットとなり得ます。人材ごと会社を引き継ぐ場合、買収直後からその技術を活用しながら、社内で技術・ノウハウを蓄積することもできます。

人材を引き継ぐことができないケースでも、買収後の引継ぎ期間を設けることで、その技術・ノウハウを引き継いだ上で事業を実施することができます。

メリット5:リスク分散、経営基盤の安定化

ひとつの事業のみで経営を行う場合、市場の変化や業界動向の影響等によって一時的にでも売上が不安定になった際に、会社が潰れてしまう可能性があります。2つ以上の事業を展開することで、1つの事業の業績が悪化しても別の事業で補完するといった、リスクの分散を行うことが可能になります。

近年では、新型コロナウイルス感染症拡大の影響により、人々の生活が制限されるなど不測の事態が起きたことで、一部事業者が大きな損害を被りました。このように、社会や業界変化など、外部要因による業績悪化は予測が難しいため、事業を多角化してリスクを分散することで、事業全体で経営基盤を安定化させるといった動きも増えています。

メリット6:節税対策

赤字企業を買収した場合、繰越欠損金を引き継ぐことで買収する側の利益と営業利益と相殺するなどの対応ができることがあります。繰越欠損金とは、事業活動の結果として発生した税法上の赤字(欠損金)を繰り越して、翌年以降に発生した黒字と相殺できるというものです。

繰越欠損金として翌年以降9年の間、税金対象の課税所得が生じた場合に減額することが可能です。詳細は下記よりご確認ください。

参考URL:国税庁「令和5年4月以降に提供した法人税等各種別表関係」

M&Aのデメリット・注意点:譲渡(売却)側

1. 最適なマッチングに至らない可能性

M&Aで譲渡先を検討する際に、理想的な相手に出会えるとは限りません。場合によっては、想定していた金額で買い手がつかなかったり、条件の変更を求められるケースがあります。買い手側は、「その事業を引き継いでメリットがあるのか」「買収した金額以上の利益を生み出せるか」といった点を重視するため、売り手側が望む条件を全て受け入れてもらえることは、なかなか難しいかもしれません。

譲渡を検討する際は、相手先に求める条件を洗い出した上で、その中で「絶対に譲れないもの」、「場合によっては飲み込むことが可能なもの」など、優先順位をつけて望むことが重要です。

2. 企業文化が合わない可能性

M&Aを実施する上で重要なポイントのひとつが、企業文化の統合です。別々の企業で働いていた人同士が同じ企業で働くことで、働き方や評価の仕方、仕事に対する価値観といった組織風土・文化に戸惑いが生じるケースがあります。

場合によっては、従業員からの反発によって離職に繋がり、内部崩壊をしてしまうことも考えられます。M&Aを行う際は、その企業の事業内容や事業規模だけでなく、企業文化や経営方針、従業員の特徴などもヒアリングし、自社とマッチした会社かどうかを見極めることが大切です。

3. 取引先との関係が悪化する可能性

M&Aを実施することで、これまで取引していた会社が「これまで通りの条件で取引できるのか」「コミュニケーションがスムーズにとれる相手か」といった不安を感じられるケースも考えられます。場合によっては、買い手がM&A実施後に取引先との契約を解除したり、逆に取引先側が契約解除を求める可能性もあります。

取引先との契約に関する条項にチェンジオブコントロール(COC)条項というものがあり、それが契約に含まれているかという点は必ず確認する必要があります。チェンジオブコントロール(COC)条項とは、会社の経営陣の変更が発生する場合に、取引先への対応について商取引の契約書に記載される項目のことです。

チェンジオブコントロール(COC)条項があると、会社の経営権が変更される際に、取引先に対する事前通知や承諾が必要となります。取引先は、経営権が変更された後もその企業と取引を続けると何らかの不利益を被る可能性があると判断した場合、取引契約を解除することが可能になります。

4. 想定より価値がつかない可能性

買い手は、譲渡企業の将来性や利益率などを鑑みて買収価格の妥当性を検討します。そのため「収益性が不透明である」「払ったお金を早期に回収できない」などと判断された場合、想定する譲渡価格で引継ぎ手が見つからない場合も考えられます。そうしたケースを避けるためには、企業価値を高めるための対策を売却検討前に行うことが必要となってきます。

5. M&Aの成約まで時間を要する可能性

M&Aは、良い相手とマッチングや交渉がスムーズに進む場合もあれば、数年かかっても交渉がうまくいかないケースもあります。その際、売却に向けて事業整理を行った結果、売上が落ちてしまったり既存の取引が終了してしまうなどで、当初より企業価値が下がってしまい、譲渡価格も下げざるを得なくなるケースがあります。

売り手は、M&Aはあくまで手段のひとつと考え、M&Aの交渉実施中も業務を通常通り行うことが重要となります。

6. 経営の自由度が下がる

株式会社は、所有する株式の議決割合が経営権を行使できる権利を有しています。そのため株式譲渡を実行したのちに引き続き社長や会長、取締役として会社に残り事業運営を行う場合でも、自由に経営をコントロールすることが難しくなります。

会社譲渡を実施する際には、自由な経営が難しくなることを前提に置いた上で、信頼できる買い手に譲渡することが重要となります。

M&Aのデメリット・注意点:譲受(買収)側

1. 想定通りの効果が出ない可能性

当初計画した通りに事業が運営できず、売上増が見込めないケースがあります。場合によっては、買収前よりも売上が落ちてしまい、譲渡金額回収の目処が立たないこともあるため、さまざまな想定をした上でM&Aに臨むことが重要です。

売上が落ちてしまう理由の例として、以下のようなことが考えられます。

・Google等の広告配信をとめてしまい、パフォーマンスが低下する

・従業員やキーパーソンが退職してしまう

2. 簿外債務等を引き継ぐ可能性

簿外債務とは、貸借対照表に記載されていない債務のことです。本来、企業が抱える負債は貸借対照表に全て記載する必要がありますが、買掛金や引当金といった負債が何らかの事情で記載されない場合があり、簿外債務の有無はM&Aにおいて大きな論点となり得ます。

簿外債務の発生は、特段珍しいケースではありません。そのため、買い手側は買収後に簿外債務が発覚することを回避するために、契約前にデューデリジェンス(買収監査)を必ず行うことが大切です。

また、簿外債務を引き継ぐ可能性を回避するために、スキームを株式譲渡から事業譲渡に切り替えるという方法もあります。

3. 従業員の離職や不満に繋がる可能性

M&Aが、従業員の不満や離職に繋がるケースもあります。不満や離職に繋がる理由として、「給与が下がる」、「労働時間が長くなる」などの雇用条件が悪くなることや、十分なコミュニケーションが取れてないことによる不信感などが挙げられます。

中小企業同士のM&Aの場合、従業員が離職してしまうと既存の従業員に皺寄せがいってしまったり、事業運営に多大なる影響を与える可能性も考えられます。そのため、M&A実施直後は譲渡側の従業員としっかりコミュニケーションをとり、有効的な会話ができるよう心がけることが重要となります。

4. ブランドイメージが低下してしまう可能性

M&Aを実施したことで、ブランドイメージが低下してしまう可能性があります。買収した事業の不正発覚やコンプライアンス違反などにより低下することもありますが、自社事業と違ったビジネスモデルや業界にチャレンジする場合に生じることもあります。

大衆向けアパレルブランドを買収し、自社ブランドのイメージ低下に繋がる

5. のれんの減損リスク

M&Aにおけるのれんとは、会社のブランド、ノウハウ、情報や人材など、将来収益を生み出す元なる無形資産全体のことを表しています。

のれんは「会計上ののれん」と「税務上ののれん」の2種類があり、会計上ののれんの中でも個別財務諸表と連結財務諸表について考える必要があります。

個別財務諸表とは、会社単体の決算書のことです。グループ企業であっても、会社が個別に財務諸表を作成します。個別財務諸表では、基本的にはのれんは計上されません。

連結財務諸表とは、グループ全体の個別財務諸表を合算して調整したものです。個別財務諸表とは異なり、グループ全体の財務状況を表しています。連結財務諸表では、売り手企業の時価純資産額とM&A価額の差分がのれんとして計上されます。

中小企業の場合、連結決算に関する法的な規定はなく、任意で作成を決められます。一方、有価証券報告書を提出する必要がある大会社においては、連結決算の義務を負うことになります。

その場合、のれんの減損リスクが生じます。のれんの減損とは、のれんの価値を一定期間にわたり規則的に償却することです。M&Aで買収を行った事業が想定より収益が見込めないなどで、計上したのれんの価値を修正する場合があります。その際にのれん償却として計上するのが「のれんの減損損失」です。

高額なのれん代に対して買収を行う際には、注意が必要です。

M&Aは、知り合いやSNSを通じて自分で相手先を探すという手段もありますが、従業員などや取引先に知られてしまうリスクを避けるため、M&A支援を専門的に行う企業・機関を活用することが一般的です。 M&A支援を実施している企業・機関は、以下のような先が挙げられます。 それぞれが取り扱う売買価格の案件規模は、以下の通りです。 ※案件規模はあくまで参考数値になります 銀行は、資金の融資などで経営者と多くの接点を持っているため、M&Aの相談先として選ばれるケースが多いです。銀行は都市銀行と地方銀行の2つに分けられ、みずほ銀行、三井住友銀行、三菱UFJ銀行、りそな銀行の4行のことを都市銀行(メガバンク)と呼びます。 参考:金融庁「銀行免許一覧」 各銀行によって、取り組む案件規模や手数料に違いがあるだけでなく、積極的にM&Aに取り組んでいるかどうかも、銀行によって異なります。そのため、自社に合ったM&Aを選択できるかどうかを見極める必要があります。 信用金庫は銀行同様、融資等で経営者と接点を持っており、M&Aの相談先となるケースがあります。M&Aアドバイザリー業務に取り組んでいる信用金庫もありますが、銀行と比較すると中小企業との接点が多く、M&Aに関しては相談窓口としての役割を果たしていることが多いです。 そのため、信用金庫は各地域の士業やM&A仲介会社、M&Aプラットフォーム等と連携をしてM&A支援に取り組んでいます。 証券会社は、金融や財務に関する専門知識を豊富に有しています。企業情報も多く持っているのが特徴です。大手企業や上場企業のM&Aのように大規模な案件を担当することが多くなっています。 日本政策金融公庫は、国の事業承継支援機関のひとつで、事業承継を資金面から支援しています。融資を通じて、事業者のサポートを行うことが特徴です。M&Aの実施時にはさまざまなお金がかかるため、事前に日本政策金融公庫に連絡を行い、融資制度の活用を前提にM&Aに取り組む事業者も多くいます。 経営者が密にやり取りしている事業者のひとつに、税理士・公認会計士などの会計事務所が挙げられます。財務面に専門的な知識を有しており、会社の財務体制をよく把握している会計事務所の方は、M&Aの相談先としても信頼を置かれるケースが多いです。 そのような背景もあり、経営者のサポートの一貫としてM&Aアドバイザリー業務に取り組む士業の方も増えてきています。士業の方にとっては、もし会社が廃業してしまうと顧問先がひとつ無くなってしまうことになります。そのため、M&Aによって会社が存続されることで、買い手側の顧問として引き続き業務を行える可能性もあるため、メリットがあると考えられます。 弁護士は、法的な側面からM&Aをサポートする「法務アドバイザー」の役割を果たすのに適しています。M&Aは、「秘密保持契約」や「最終契約」といった契約書を締結する際に、法的観点からのリスクチェック、論点の洗い出しが重要となります。 不利な内容や漏れのある契約書で締結をしないためにも、弁護士からリーガルチェックをしてもらうことは大切です。 事業承継・引継ぎ支援センターとは、 2021年4月より全国47都道府県に設置された事業承継の相談窓口になります。 基本無料で相談可能で、親族内への承継、第三者への引継ぎなど、 中小企業の事業承継に関するあらゆるご相談に対応しています。 前身となる事業引継ぎ支援センターは2011年より国が設置し、2014年度からは、後継者不在の小規模事業者と起業家をマッチングする「後継者人材バンク事業」も始めています。 商工会とは、地域の事業者がお互いの事業発展・地域発展のために活動を行う団体です。 M&Aに関しては、どちらも各地域の中小企業の円滑な事業承継を支援するため、セミナーの開催、法律・税務の相談、金融機関との提携等を推進しています。加えて、商工会議所では内部に「事業承継・引継ぎ支援センター」を設置しているケースもあります。 M&Aプラットフォームは、インターネットサービスを利用してM&Aに取り組む会社です。単なるマッチングサイトとしてサービス展開をしている会社もありますが、M&Aの支援・サポート業務を併設しているプラットフォームもあります。 成約数・登録数No.1のM&Aプラットフォームであるバトンズは、金融機関や士業、M&A仲介会社なども数多く登録しており、会社としても安価で支援体制を整えています。近年は億単位のM&A成約も増えてきており、ネットを活用したM&Aが全体的に増加しています。 M&A仲介会社とは、M&Aのアドバイザリー業務を専門として行う会社のことです。M&Aを成功させるためには、法務的な手続きや税務処理、相手企業の選定など、幅広い知識と専門性の高い経験が必要になります。そのほかにも、譲渡側、譲受側双方に納得あるM&Aが実現できるよう、価格やコミュニケーションの調整など、広範囲な役割が求められます。 そのため、M&Aを行う際には専門家(M&Aアドバイザー)に依頼することが通常で、その選択肢としてM&A仲介会社を活用するケースも多いです。ただし、M&A仲介会社によって手数料や金額発生のタイミング等が異なるので、事前に調べておくとよいでしょう。 M&Aで事業や株式を譲渡して売却益を得た場合、税金を納める必要があります。M&Aにおいての税金は、個人と法人、譲渡対象によって内容が異なります。 M&Aにおける税金について、押さえておくべきポイントは以下の2点です。 税金について押さえておくべきポイント ・M&Aを実施するのは個人か法人か 個人がM&Aで売却益を得た場合、所得税を納税する必要があります。所得税の課税方法は大きく「総合課税」と「分離課税」に分けられ、分離課税の中でも「源泉分離課税」と「申告分離課税」に分けられます。 所得税は、1年を通じて得た所得を合算したものに課される税金で、以下の10種類に分けられます。 法人がM&Aで利益を得た場合、他の利益と合算して法人税として計算されます。法人税とは、法人の所得に対して課せられる国税です。法人の種類や資本金額、年間所得金額で税率が異なり、「課税所得×税率-税額控除額」で計算されます。 法人にかかる税金は「法人税」「地方法人税」「法人住民税」「事業税」「特別法人事業税」の5つがあり、これらの合計として実際に払う税率を「実効税率」といいます。 株式譲渡における税金は、譲渡側が個人と法人の場合で以下のような違いがあります。 参考:国税庁(No.1463)「株式等を譲渡したときの課税(申告分離課税)」 株式譲渡では、以下の場合では個人の扱いとなります。 前述の通り、法人の場合他の営業活動などによって生じた利益・損失と通算した利益に対して法人税がかかります。法人の株主にかかる税金と税率は以下の通りです。 東京都(23区内)の場合 事業譲渡の場合、譲渡した対象資産に対して税金がかかります。 組織再編で資産を譲渡した時、譲渡益に課税されると組織再編が行いにくくなるため、「適格要件」という一定の要件を満たせば税金がかからない制度が設けられています。 株式譲渡や事業譲渡では資産は時価で譲渡され、簿価との差額に税金がかかります。一方、適格要件を満たす組織再編は資産を簿価で譲渡できるので、差額が発生せず税金がかからない仕組みです。 適格要件を満たさない組織再編では通常通り時価で譲渡され、簿価との差額に税金がかかります。 企業価値評価(バリュエーション)とは、企業全体の価値を評価することです。現在の企業価値だけではなく、今後期待される収益力や無形資産も含めた企業価値を評価します。M&Aにおいては、「企業価値」「事業価値」「株式価値」の3種類の価値を査定します。 バリュエーションで使われる算出方法には、以下の3つが用いられます。 コストアプローチは、M&A対象会社の純資産に着目した企業評価方法です。純資産を用いて算出されることから、ネットアセットアプローチとも呼ばれています。 インカムアプローチは、対象企業における将来の見込み利益やキャッシュフロー予測に基づいたリスクも加味して算出する方法です。リスクは割引率として表され、安定した経営では低く、多くのリスクを抱える場合には割引率が高く算出されます。 マーケットアプローチは、対象企業と同じ市場の企業や業界を基準として、比較して企業評価する方法です。市場株価を基に算出されるため、コストアプローチやインカムアプローチと比較した際に、より客観的な評価として用いられます。 日本国内のM&A市場は、年々増加傾向にあります。 日経ビジネスが2018年に公表した「年代階層別の従業員1人当たり売上高の推移」によると、経営者の年齢と売上高のピークは以下のような関連があると記載されています。 50代から60代くらいが経営者としての平均のピークだとすると、この後徐々に経営者としての能力が衰えていくにつれ、多くの経営者の脳裏に将来的な事業承継がテーマとして浮かんでくることになります。 帝国データバンクが提供する全国「社⻑年齢」分析調査によると、2022年時点の社長の平均年齢は60.4歳。社長が引退する平均年齢は68.8歳となっており、年々上昇傾向となっています。 参考:帝国データバンク「全国社⻑年齢分析調査(2022 年)」 また、2022年時点における社長の年代別構成比をみると、社長の4人に1人は70歳以上の高齢者で占められています。加えて、2022年度の「後継者難倒産」は過去最多の487件を数え、足元では既に経営リスクとして顕在化しています。 しかし、現在は経営者の年齢の急速な高齢化により、事業承継の準備が整う前に経営者が事業承継期を迎えてしまうという事態が生まれています。 経営者の平均年齢は、1990年では54.0歳。それが2000年は56.6歳、2010年は58.4歳と右肩上がりで上昇し、2021年には61.3歳に達しています。60歳代以上の経営者は既に全体の51.8%と過半数を超えていることを考えると、ここにきて、自社の事業承継がほとんどの企業の現実的なテーマとなってきたことが分かります。 特に中小企業においては、事態はもっと深刻で、このままいくと2025(令和7)年までに平均的な事業承継期を迎える70歳を超える数は、半分どころか3分の2以上になると考えられています。日本の企業の大半は中小企業ですから、つまり今日本では、まさに3分の2の会社の経営者が事業承継期を迎え、その対応に悩んでいるのが現実だということです。 M&A件数は近年増加傾向にあり、レコフデータの調べによると2022年には4034件で過去最多のM&A件数を更新。2020年は感染症流行の影響もあり前年に比べて減少したものの、3730件と高水準を記録しています。 参考:MARR Online この数字は公表されている分の件数であり、未公表のM&Aを含めるとより多くのM&Aが行われていることになります。また、ベンチャー企業関連のM&A件数も増加傾向にあります。フォースタートアップス株式会社が運営する「STARTUP DB」の調査によると、2023年の国内スタートアップによるM&A件数は123件。前年比から5%増え、過去5年で最多件数を推移。IPOの約2倍の件数となっています。 参考:日本経済新聞「新興エグジット、M&Aが増加 23年は5%増の123件」 年々国内のM&A件数は増加傾向にあります。 M&Aの実施が増加傾向にある理由の一つに、国の支援対策の強化があげられます。地域経済の持続性や、伝統的技術の承継、雇用の確保などの理由から、M&Aは国の重要な施策として考えられています。 令和元年12月には中小企業庁から「第三者承継総合パッケージ」が発表され、2029年までの10年間で60万件、年間6万件のM&Aを目標に掲げました。国の支援策としては、M&Aの無料相談窓口を備えた事業承継引継ぎ支援センターを全国48箇所に設置、事業承継・引継ぎ補助金等を活用したM&Aに関わる費用の支援などが挙げられます。 参考:経済産業省✖️中小企業庁「中小M&Aガイドラインについて」 M&Aアドバイザリー業務に取り組む会社が増えていることも、M&A件数が増加している理由の一つです。M&Aアドバイザリー業務に取り組む企業が増えている背景には、経営者の高齢化に伴い、M&Aのニーズが増えていることが挙げられます。 需要拡大をビジネスチャンスと捉え、M&Aを専門に行うM&A仲介会社が増えていることも考えられますが、税理士や会計士などのクライアントだった企業が後継者不在に悩んでおり、後継者探しを手伝うケースも増えています。 ただし、M&Aの業務は事業内容・会計・税務・法務など、さまざまな専門知識が求められます。売り手側・買い手側が直接取引を行う場合、想定外のトラブルに巻き込まれるケースも想定され、専門家を介してM&Aを実施することがスムーズなM&Aの実現には欠かせません。 一方で、M&A業務に関わる事業者が急激に増えたことで、「業務支援の質が十分と言えない場合がある」といった声も聞かれるようになっています。 国からは、第三者への円滑な事業引継ぎに向けた「中小M&Aガイドライン」が提供され、ガイドラインに記載された行動指針の普及・定着を図るなど、支援側に向けた方向性も示されてきています。 参考:中小 M&A ガイドライン(第2版)-第三者への円滑な事業引継ぎに向けて- インターネットを活用して企業同士がマッチングするM&Aプラットフォームが登場したことも、M&A件数の増加に大きな影響を与えています。M&Aプラットフォームでは、買収側・譲渡側それぞれがシステムに登録し、M&Aにおける手続きを簡略化することで、中小企業同士のM&Aを低コスト・短期間で行うことを実現しています。 また、経済産業省が提供する「中小M&Aガイドラインについて」には、「第1章 後継者不在の中小企業向けの手引き」にM&Aプラットフォーム等の紹介が記載されるなど、公的機関と連携したM&A支援体制が整ってきています。 成約数・会員数No.1のM&Aプラットフォームである「バトンズ(BATONZ)」では、中小企業庁や経済産業省等と連携を行い、M&Aの拡大と改善に取り組んでいます。2024年3月には、M&A実施後のPMI支援策として「PMI実践ツール」「PMI実践ツール活用ガイドブック」の策定、PMI取組事例集の作成を実施しています。 参考:経済産業省「中小企業のPMIを促進する、実践ツール・活用ガイドブック・事例集」 M&Aは国の重大な社会問題として位置付けており、上記のように官民一体となった支援体制の構築が進んでいます。 ここからは、M&A事例について紹介していきます。 ソフトバンクグループは、国内外で多くのM&A実績をもつIT企業です。主なM&A実績として、以下のようなものがあげられます。 楽天グループも、国内外で多くのM&A実績をもつIT企業です。主なM&A実績として、以下のようなものがあげられます。 セブン&アイ・ホールディングスは、国内最大手のコンビニエンスストア「セブン-イレブン・ジャパン」を筆頭に事業を展開する、日本屈指の総合小売企業です。主なM&A実績として、以下のようなものがあげられます。 三和建設株式会社は、2022年に塗装工事を専門とする森塗装工業株式会社の全株式を取得しました。 森塗装工業は1964年の創業以来、塗装工事を主軸に防水工事やシーリング工事などを手がけてきましたが、後継者不在による事業承継課題を抱えていました。一方で、人口減少と市場競争の激化から新築事業への困難が予想される中、三和建設はその総合建設業が順調で、技術やサービスの向上による競争力強化が求められていました。 三和建設株式会社は自社の弱みを補うために、森塗装工業株式会社とのM&Aを決意。それにより、森塗装工業は三和建設の完全子会社となり、三和建設は建物の長期的な利用を促進する改修工事事業の強化を目指しています。 ⾖菓⼦、ドライフルーツ等の菓子の製造販売している有限会社栃木屋は、2023年に富山県でパン屋を2店舗展開する「パン・オーレ」の全株式を取得しました。 パンオーレは、30年近く続く地域密着のパン屋さんとして地元で愛されてきましたが、後継者不在によりM&Aを検討。M&Aプラットフォームのバトンズを通じて地元のM&A仲介会社「トマック」の紹介を受け、トマック経由で栃木屋とのM&Aが成立しました。 栃木屋は、その前に富山県の老舗菓子店「株式会社七越」をM&Aで譲受しており、そこで年間15万個売れる粒あんとのシナジーに着目。M&A実施後、パン・オーレの技術を活かしたあんパンの共同開発を手掛けて販売しています。 「合資会社山本味噌醸造場」を京都のスタートアップ企業「株式会社PEAKS」が譲受しました。山本味噌醸造場は、新潟県上越市の手造り味噌屋として100年以上の歴史を持つ老舗の味噌蔵元。 PEAKSの創設者である金崎様は、京都大学/同大学院の理学部で9年間にわたり、基礎的な生物学や分子生物学、免疫学を学んだのち、バイオテクノロジー関連の会社に投資をするVCに就職。次世代の発酵食品の研究開発を目指して、PEAKSを創業されました。その後、味噌を使用した新しい発酵食品の開発を構想し、バトンズを通じて山本味噌醸造場を譲受されています。 教育事業を複数手掛ける「株式会社アガルート」がWEBサービスの企画・デザイン・開発を行う「株式会社プラハ」を完全子会社化しました。 プラハは、エンジニアとして個々が高い技術を持っているものの、自社事業を開発することに苦戦。各々が別プロジェクトに取り組んでいる不統一感を懸念し、自社サービスを手掛ける会社との連携を構想してM&Aに取り組みました。 一方、アガルートは自社サービスの開発を外注で行っており、エンジニア獲得に苦戦を強いられていました。M&Aを駆使して内製化を目指し、バトンズを通じてプラハとマッチング。お互いの需要とビジョンが一致し、M&Aが実現しました。 産業機械の技術営業職として勤務されていた山下様が、超精密機械部品の開発・設計・製造を手がける「グリッターテクノ株式会社」を譲受されました。 山下様は、三戸政和さんのオンラインサロンでM&Aの勉強にも励み、バトンズを通じてM&Aを実施。新たな経営者として、IT化とDXを取り入れて生産性向上を実現した山下様は、グリッターテクノの更なる事業拡大に向けて「石田インダストリ有限会社」のM&Aにも取り組まれています。 眼鏡業界で7年間勤務されていた二村様が、大阪府箕面市の眼鏡店「メガネのサンクス」を譲受されました。 メガネのサンクスを経営されていた二代目オーナーの石田様は、「両眼開放検査」と呼ばれる、左右の視線のズレを補正して両眼のバランスを整える検査を得意とし、「眼鏡が合わない」という悩みを持った方にも最適な度数合わせを提供する、技術の高い眼鏡屋さんとして頼られていました。 一方、二村様は直近のお店で『両眼視機能検査』と呼ばれる特殊な検査技術を得意とする眼鏡店で勤務しており、検査方法は異なるものの、同じ方向を目指す検査技術としてマッチ。箕面商工会議所、M&Aアドバイザリー業務を行うやまもと事務所、M&Aプラットフォームのバトンズ総出で取り組んだM&Aは、新たな技術者を迎えて次世代へ引き継がれました。 A.M&Aの実施期間は、事業規模やスキーム、マッチング状況などによって異なります。平均的には半年から1年程かかることが一般的ですが、小規模な事業の場合、両社のニーズのマッチ度によって1ヶ月程度で成約するケースもあります。 しかし、会社によっては1年以上を要することもあるため、余裕を持って準備にのぞむことをおすすめします。 A. M&A仲介とFAの違いには、以下のようなものが挙げられます。 ◉M&Aの立場 ◉受け取る手数料 A. M&A成立後、一定の引継ぎ期間を経たあとは定まった決まりはありません。「会社に引き続き残りたい」「すぐに会社から離れたい」など、自身の意向を予めお伝えし、譲受企業とすり合わせの上決定することとなります。 A. 従業員・取引先へ公表するタイミングは、M&Aが成立した後に行うことが通常です。理由として、M&Aが契約途中で破談になるケースがあったり、M&A実施前に公表することで、従業員が離職してしまうなどで契約内容と乖離が生まれてしまう可能性があるからです。 そのため、M&Aの契約が完了し、譲受企業からの挨拶と、M&Aの目的や今後のビジョンなどをお伝えするタイミングと併せて公表することをおすすめします。 A. M&Aにおけるアドバイザリー契約とは、外部の専門家や事業者からアドバイスや手続きのサポートを受けるために締結する業務委託契約のことです。企業によって、金額の発生タイミングや契約形態(専任契約と非専任契約か)に違いがあるため、契約する前に事前にヒアリングしておくことが重要です。 A. 非専任でアドバイザリー契約を結ぶ場合、複数社に依頼することが可能となります。専任、非専任それぞれメリット・デメリットがあるため、よく調べた上で契約することをおすすめします。 A. 基本合意は、交渉の中で取り決めた合意内容を整理し、デューデリジェンス、最終契約、クロージング等をスムーズに進行させるために行います。しかし、その記載内容はデューデリジェンスの結果等を受けて変わる可能性があるのと、基本合意の締結後でもM&Aが不成立となる可能性があるため注意が必要です。 A. 買い手がその企業が持つさまざまな資産に魅力を感じたり、買収後の成長戦略を描いているなどの理由で、赤字企業や債務超過の企業を買収するケースはあります。バトンズでは、成約した譲渡案件の3割が赤字企業というデータも出ています。 M&Aは、事業を成長させる上で有効となる手段のひとつです。 一方で、まだまだM&Aに対して抵抗感を持っている経営者や、自社がM&Aと無縁だと感じている経営者も多く、経済産業省の提供する「大企業×スタートアップのM&A」によると、2019年の日本のM&AとIPOの比率は「IPO:68%、M&A:32%」となっています。アメリカが「IPO:9%、M&A:91%」であることと比較すると、まだまだM&A件数が少ないというのが現状です。 参考:経済産業省「大企業×スタートアップのM&Aに関する調査報告書」 少子高齢化社会が加速する日本では、価値ある技術や資産を次世代に引継ぎ、アップデートすることは国の発展において重要な課題であり、その手段としてM&Aは最も有効な手法であるといえます。 事業発展の有効な手段のひとつとして、ぜひM&Aをご検討ください。 M&A・事業承継のご相談は、バトンズへご連絡ください。バトンズは、成約数・会員数No.1のM&A・事業承継支援プラットフォームです。 バトンズが選ばれる理由は以下の4つです。 M&Aを検討している方は、ぜひ一度バトンズにご相談ください。 その他のオススメ記事 2025年01月19日 業務提携とは他社と技術やノウハウなどの経営資源を出し合い、事業拡大や課題解決などを目指す方法のことです。どのような手順で実施するのか、メ... 2024年09月17日 運送業界は、 M&Aの需要が高まっている業界のひとつです。その背景には、後継者不足や2024年問題などさまざまな理由があり、事業規模の大小問... 2024年09月05日 2012年に電気・電気通信工事業界で通信建設TECH企業として創業したバディネット。2024年現在、5社の買収に成功して業容を拡大させています。今回は...M&Aの相談先

・M&Aプラットフォーム

・士業(税理士、公認会計士など)

・金融機関(銀行、信用金庫、証券会社など)

・事業承継・引継ぎ支援センター

・商工会、商工会議所

案件規模

M&A仲介を行う企業・機関

100億以上

外資系ブティック、証券会社

50~100億

メガバンク、証券会社

数億~50億

大手M&A仲介会社、地域金融機関

数千万~10億

中小M&Aブティック

数百万~10億

M&Aプラットフォーム

事業承継・引継ぎ支援センター

専門家(税理士・公認会計士)など金融機関

銀行

信用金庫

証券会社

日本政策金融公庫

士業

会計事務所(税理士・公認会計士)

弁護士

公的機関

事業承継・引継ぎ支援センター

商工会・商工会議所

商工会議所とは、商工会議所法に基づき、地域企業の支援を目的に組織された非営利の経済団体です。どちらも企業のサポートを目的とした公営の組織ですが、管轄官庁や事業規模などに違いがあります。M&Aプラットフォーム

M&A仲介会社

M&Aで発生する税金

・M&Aのスキームは何か個人における所得と税金

【課税方法の種類】

種類

方法

総合課税

他の所得と合算して累進課税で計算

源泉分離課税

総合課税に含めず源泉徴収で納税

申告分離課税

総合課税に含めず独自の税率で個別に計算

【所得の種類と課税方法】

所得の種類

課税方法

利子所得

利子の種類によって異なる

配当所得

総合課税(原則)

※上場株式の配当は申告分離課税も可

不動産所得

総合課税

事業所得

総合課税(原則)

※株式譲渡による事業所得は申告分離課税

給与所得

総合課税

退職所得

源泉分離課税

山林所得

申告分離課税

譲渡所得

総合課税(原則)

※土地・建物・株式の譲渡所得は申告分離課税

一時所得

総合課税(原則)

※源泉分離課税も一部あり

雑所得

総合課税(原則)

※株式の譲渡による雑所得は申告分離課税

※源泉分離課税も一部あり法人における所得と税金

株式譲渡における税金

譲渡企業の株主

税金の種類

税金の計算方法

個人

所得税・住民税・復興特別所得税

株式売却による譲渡所得 × 20.315%

法人

法人税・地方法人税・法人住民税・法人事業税・特別法人事業税

(株式売却による課税所得と他の益金・損金の合計)× 実効税率

株式譲渡における個人にかかる税金

・同族企業の場合(株主が経営者と親族)株式譲渡における法人にかかる税金

税の種類

税率

法人税

原則23.2%。

ただし、資本金の少ない会社や公益法人などは減額。

地方法人税

10.3%

法人住民税

自治体によって異なる。資本金の額などによって変動

均等割:7万円から380万円

法人税割:7%か10.4%

法人事業税

資本金や業種によって変動。

資本割、所得割、付加価値割などの種類がある。

特別法人事業税

自治体によって異なる

事業譲渡における税金

譲渡側

税金の種類

税金の計算方法

譲渡側(個人)

所得税・住民税・復興特別所得税

譲渡資産の種類による

譲渡側(法人)

法人税・地方法人税・法人住民税・法人事業税・特別法人事業税

(事業資産の譲渡益と他の益金・損金の合計)×実効税率

譲受側

消費税

課税資産の譲受価額×10%

組織再編における税金

M&Aにおける企業価値評価(バリュエーション)

◉ インカムアプローチ

◉ マーケットアプローチコストアプローチ

インカムアプローチ

マーケットアプローチ

M&A市場の動向

経営者の平均年齢の変化

業種

売上高のピークが訪れる経営者の年齢

製造業

55歳~59歳

建設業

40歳~44歳

医療・福祉

55歳~59歳

全体

45歳~49歳

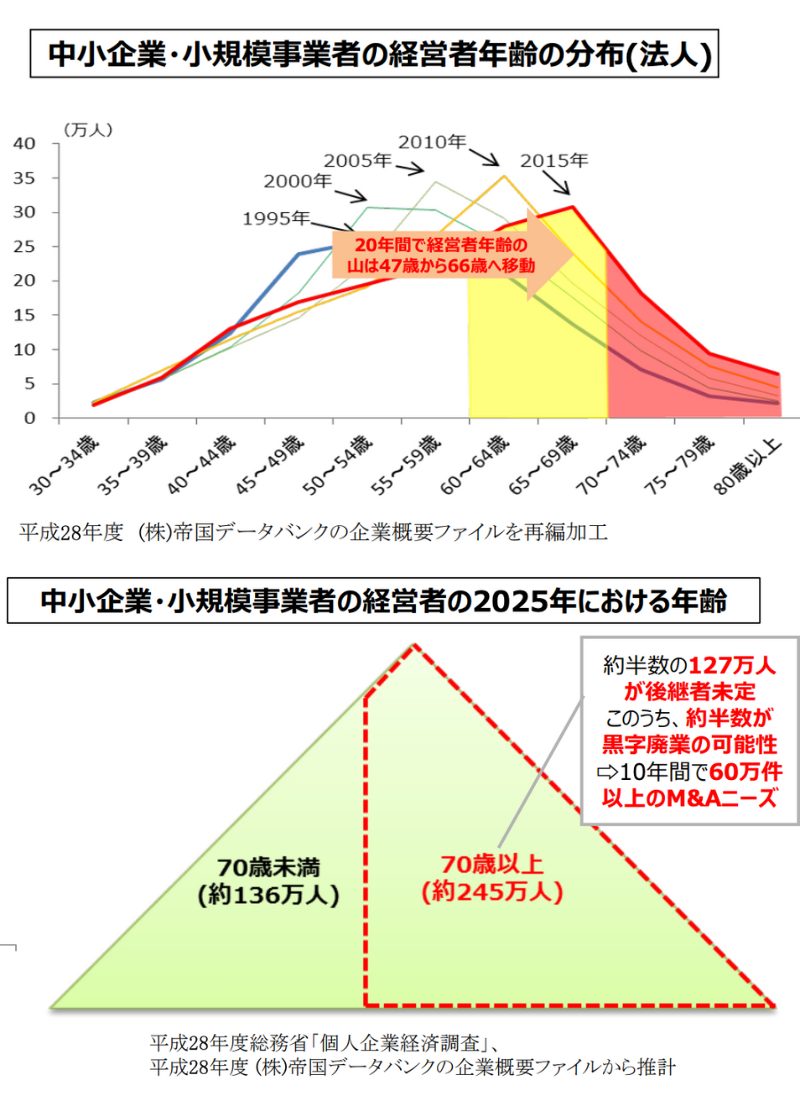

M&A件数の推移

「2023年のM&A回顧(2023年1-12月の日本企業のM&A動向)」

[グラフで見るM&A動向](2024/04/01)M&A件数増加の背景

M&Aが増加している背景には、様々な要因が考えられます。

◉M&Aアドバイザリー業務に取り組む会社の増加

◉M&Aプラットフォームの台頭◉国による支援対策の強化

◉M&Aアドバイザリー業務に取り組む会社の増加

◉M&Aプラットフォームの台頭

M&Aの成功事例

大企業のM&A事例

◼️ソフトバンクグループによるM&A

2000年:中国アリババへの出資

2005年:プロ野球球団「福岡ダイエーホークス」を買収

2006年:ボーダフォンの日本法人を買収

など◼️楽天によるM&A

2014年:プロサッカーチーム「ヴィッセル神戸」の全株式を取得

2016年:フリマアプリ「フリル」を展開するFablic社を完全子会社化

2018年:朝日火災海上保険の完全子会社化

など◼️セブン&アイ・ホールディングスによるM&A

2009年:チケット販売大手のぴあと資本・業務提携

2013年:通販大手のニッセンホールディングスをTOBにより子会社化

2023年:そごう・西武の全株式譲渡中小企業のM&A事例

◼️三和建設が森塗装工業を子会社化

◼️パン・オーレを完全子会社化

スタートアップ企業のM&A事例

◼️100年続く新潟の老舗味噌蔵元を譲受

◼️システム開発企業のプラハを完全子会社化

個人M&Aの事例

◼️多摩地区にある精密機械の製造業を譲受

◼️大阪箕面市の眼鏡店を譲受

M&Aに関するQ&A

Q. M&Aはどれくらいの期間がかかりますか?

Q. 仲介とFAの違いはなんですか?

⇨M&A仲介は、中立的な立場でM&Aをサポートする

⇨FAは、契約した側の利益の最大化を目指し、M&Aをサポートする

⇨M&A仲介は、譲渡側・譲受側の双方から手数料を受け取る

⇨FAは、契約した一方からのみ手数料を受け取るQ. 会社を譲渡した後、経営者はどうなりますか?

Q. 従業員や取引先にはどのタイミングで話せばよいですか?

Q. アドバイザリー契約とは何ですか?

Q. 複数社のM&A仲介会社に依頼してもよいのでしょうか?

Q. 基本合意は何のために行うのですか?

Q. 赤字や債務超過の企業でもM&Aできますか?

まとめ

M&A・事業承継をするならバトンズ

◎経験豊富な専門スタッフによるサポート

◎秘密厳守、匿名での交渉

◎公的機関、金融機関、専門家等と多数連携

◎毎月800件以上の新規登録

◎安心・安全にM&Aができるサービスの提供

◎50本以上の動画でM&Aや経営を学べる

こんなお悩みありませんか?

つなぐマッチングプラットフォームです。

累計5,000件以上の売買を成立させています。

またM&Aを進めるためのノウハウ共有や

マッチングのための様々なサポートを

行わせていただいておりますので、

まずはお気軽にご相談ください。

編集部ピックアップ

業務提携とは何かを分かりやすく解説。実施するメリットや成功事例も紹介

トラック・運送業のM&A動向 | メリットや事例について解説【2024年版】

未来への想いを共有できる会社とM&Aで手を組みたい。バディネットは、すべてのモノが繋がる社会を支えるインフラパートナーへ