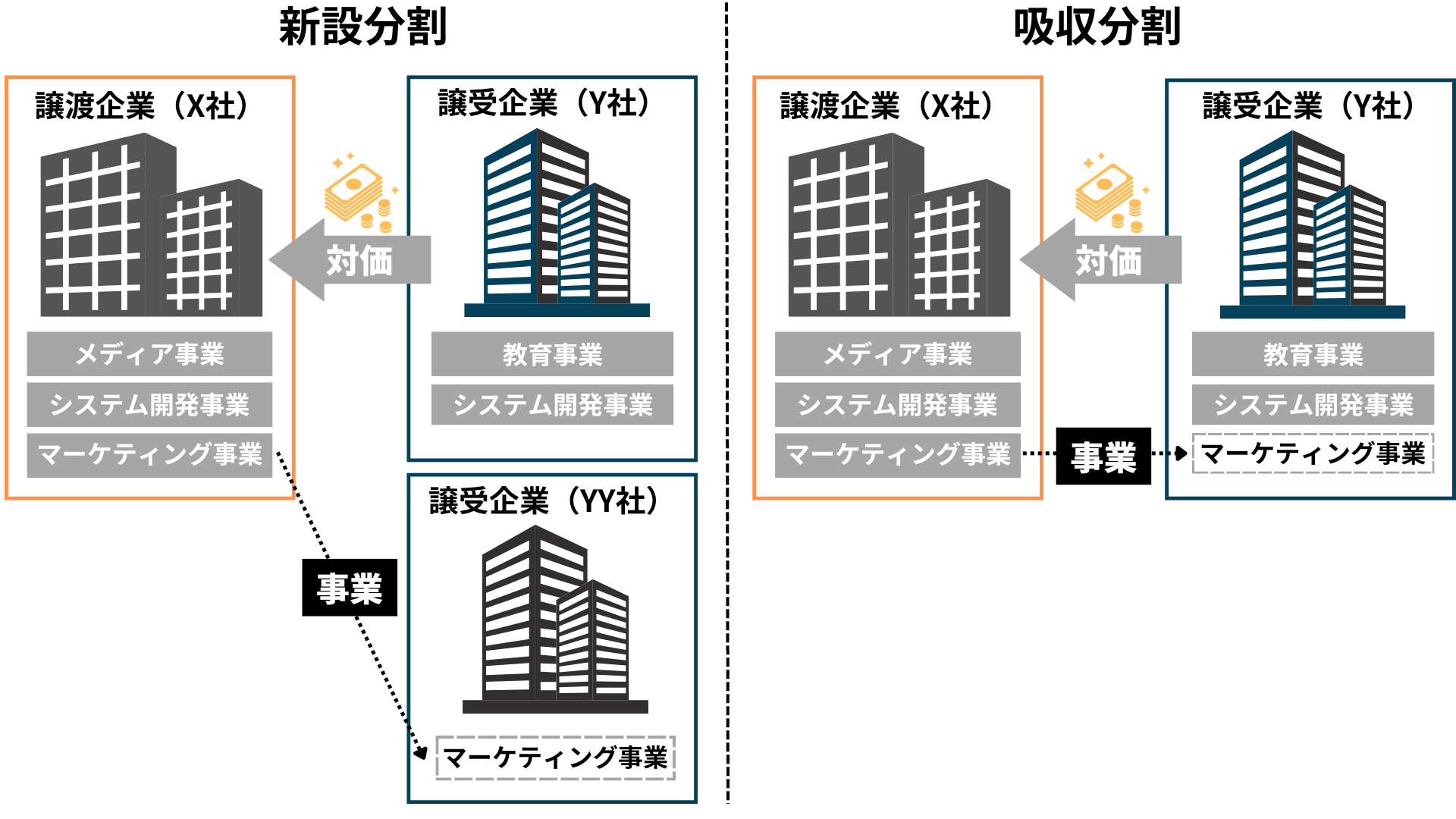

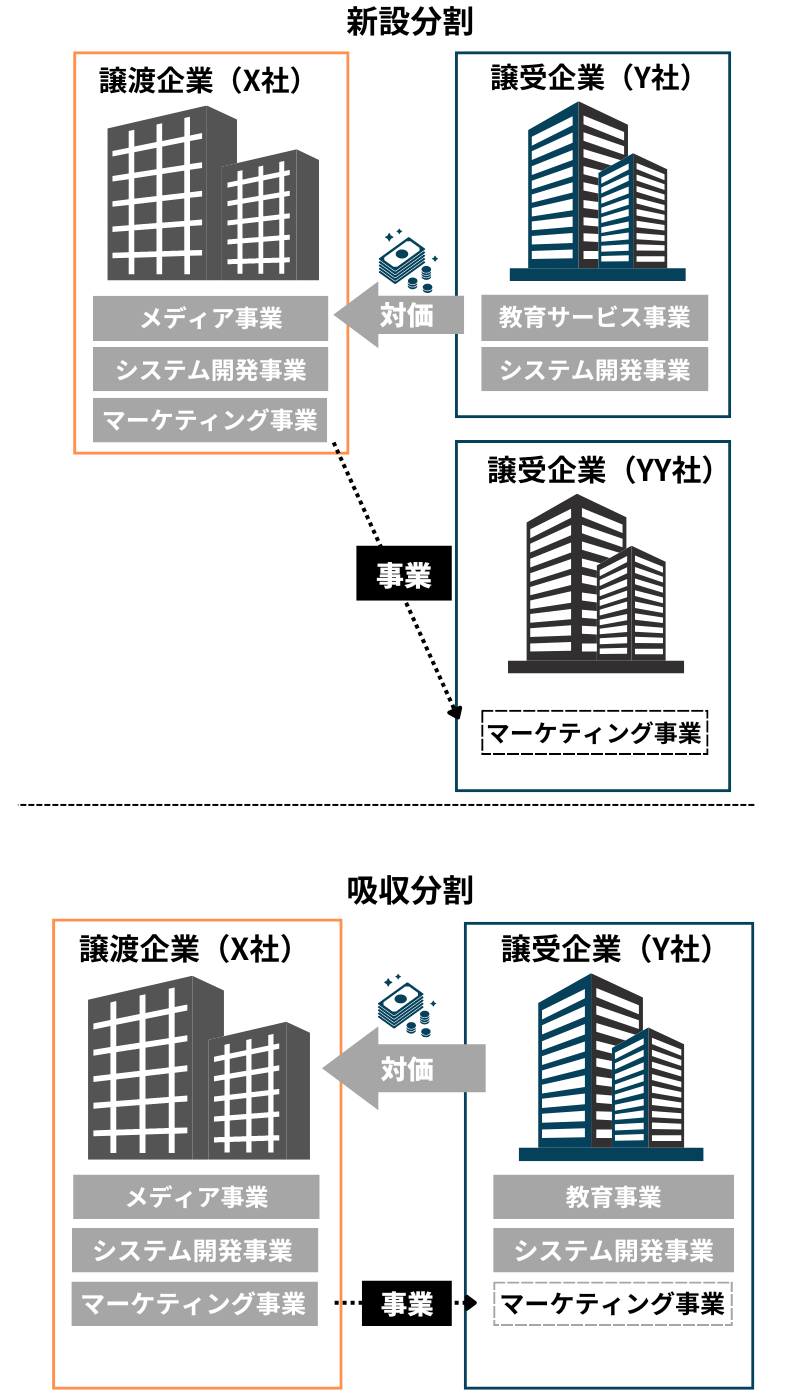

吸収合併は、買収企業が譲渡企業を合併するものであり、新設合併は、新たな会社を作って合併を行うものです。譲渡側の会社は消滅し、新設合併の場合は買収側の会社も消滅します。合併を行う会社の法人格にまとめられます。

合併では、包括承継が原則であり、消滅会社の権利義務のすべてを引き継ぐことになります。株式や事業資産だけでなく、従業員との雇用契約や取引先、技術やノウハウも引継ぎ対象となります。

法人税法が定める要件を満たす合併のことを、適格合併といいます。共同事業や組織再編を目的に合併を実行する場合、適格合併と認められるケースが多いです。適格合併が適用されると、消滅会社の資産や負債を簿価のまま引き継ぐため、譲渡益が発生しません。そのため、法人税や株主にかかる所得税などの課税が発生しません。

事業譲渡とは違い、合併は登記申請が必要です。吸収合併の場合、買収企業が変更登記、譲渡企業が解散登記を行います。新設合併の場合、新設会社の登記手続きと消滅会社の解散登記をそれぞれ行います。

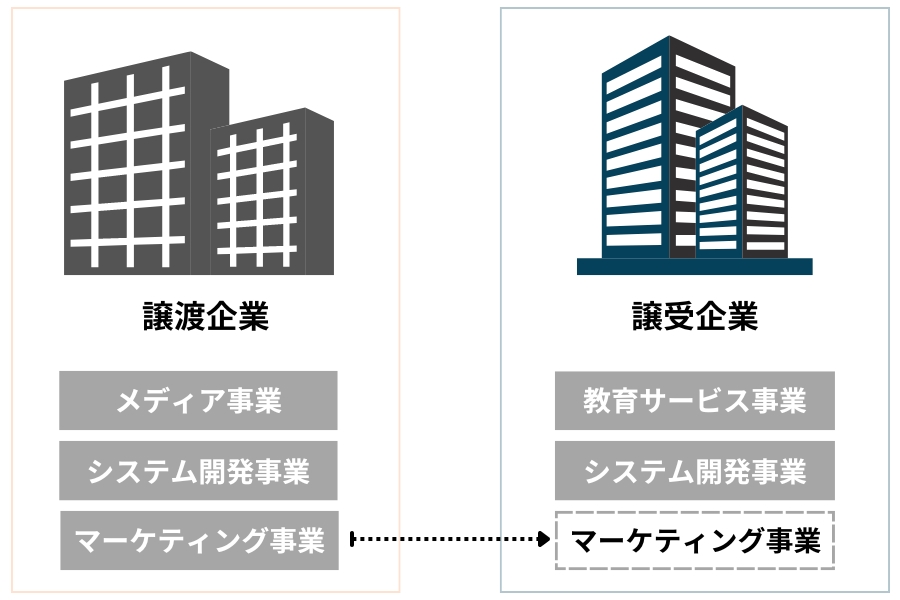

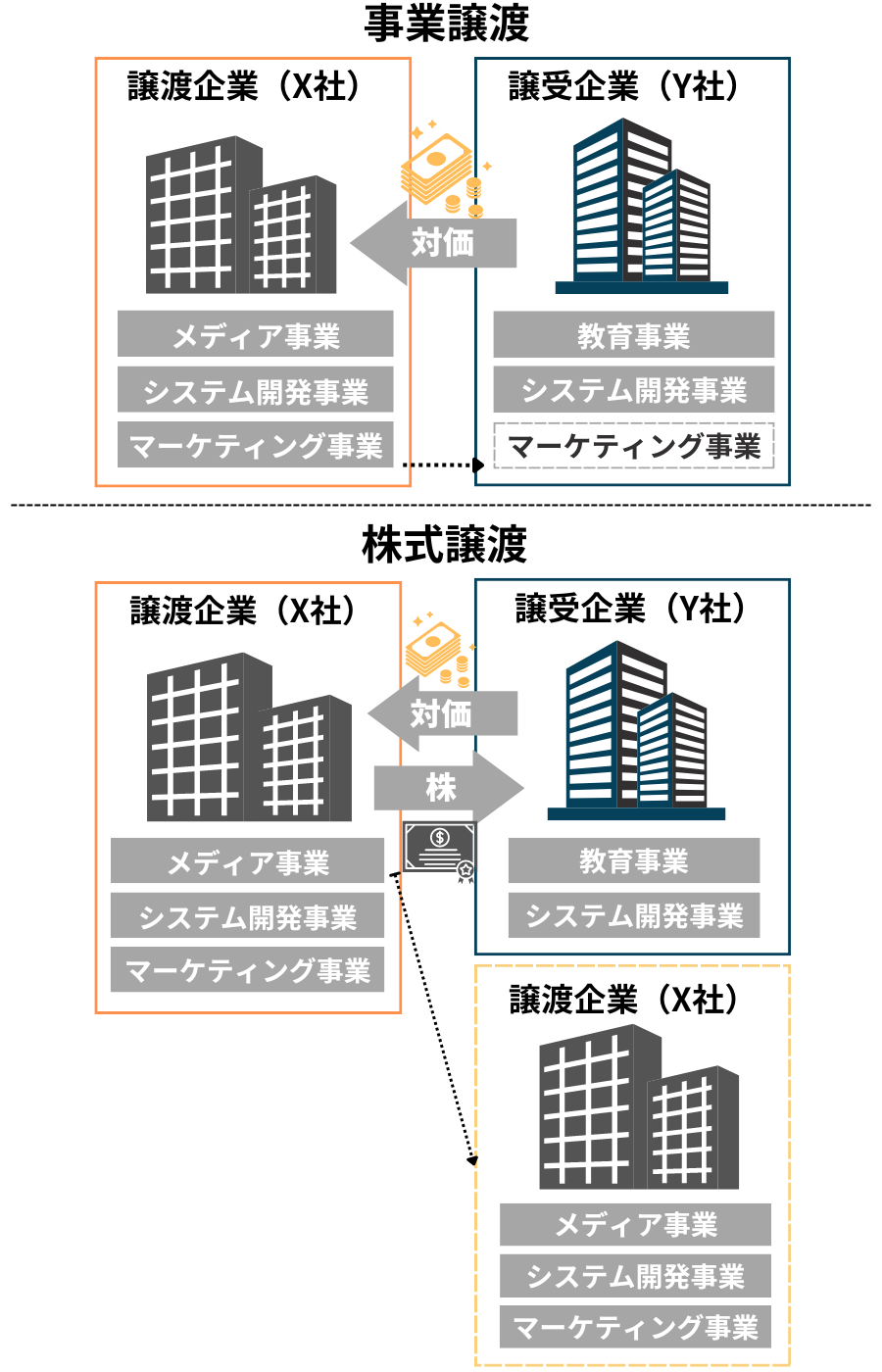

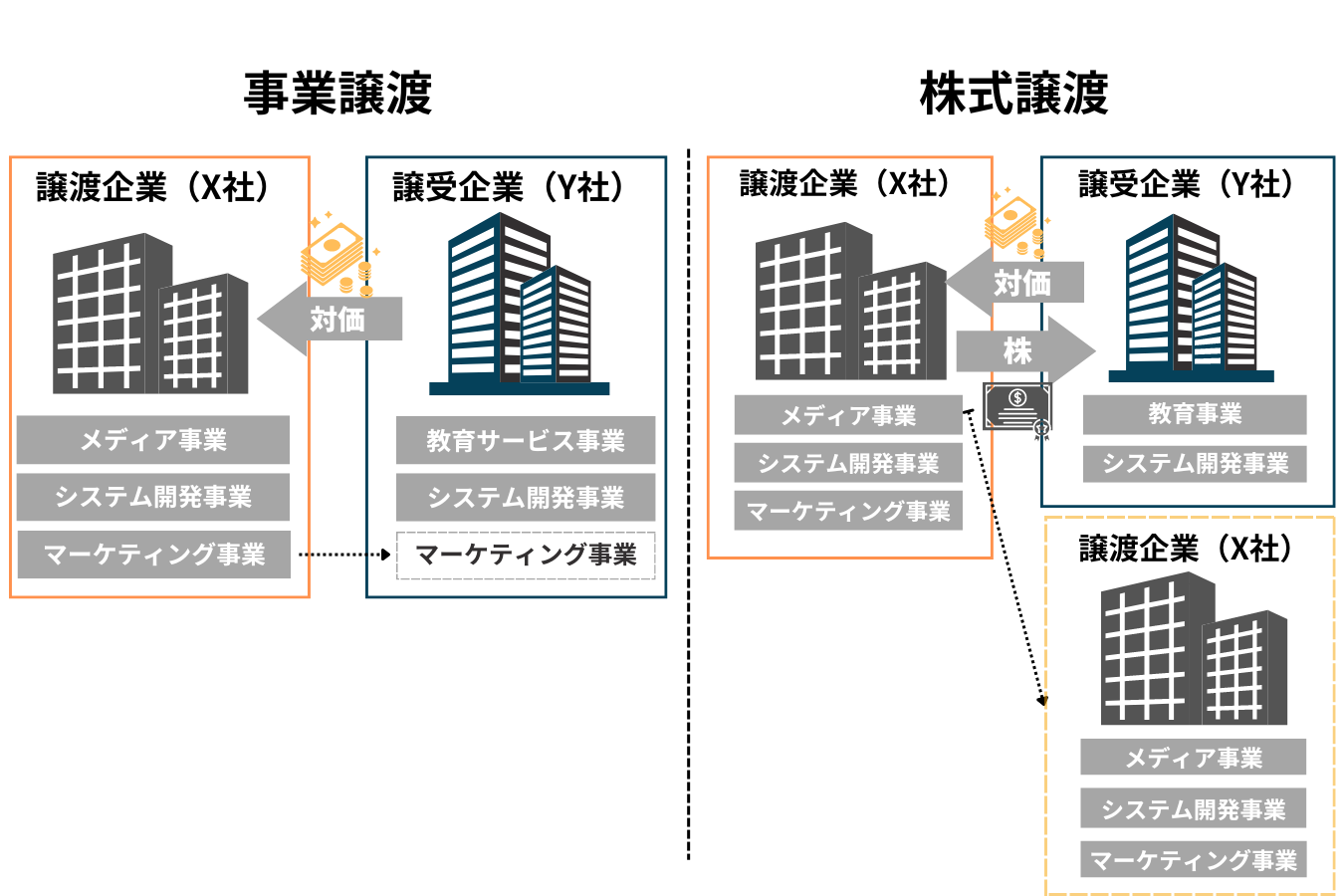

前述の通り、吸収合併では譲渡企業の法人格、新設合併では譲渡企業と買収企業の法人格が消滅され、合併を行う会社の法人格にまとめられます。一方で、事業譲渡は事業のみが譲渡対象となるため法人格はそのまま残ります。

不採算事業がある場合、事業の切り離しを行うことで健全な経営体制を整えることに繋がります。赤字事業や売上が乏しい事業であっても、企業によっては再生の目処が立っていたり、別事業とのシナジーにより成長が見込めるケースが多くあります。

事業譲渡は譲渡対象資産を選択できることをメリットとして挙げましたが、それは逆にデメリットとしても挙げられます。買い手が債務を引き継がない場合、売り手側に債務が残るためです。

新規事業を立ち上げる場合、軌道に乗るまでに時間や資金がかかります。顧客や取引先の獲得、設備投資、ブランドの確立など、0からスタートする場合には様々な障壁がありますが、事業を買収する場合、それらの0→1をスキップすることができます。

買い手は伸ばしたい領域や参入したい事業があり、M&Aを実施するケースが多いです。そのため、特定の事業のみに絞って引き継ぐことができる事業譲渡はメリットと言えます。

事業譲渡の依頼先

たとえM&Aを実施したいと思っていても、求める事業との出会いがなければM&Aは実現しません。売り手の場合、譲渡概要を整理して買い手を募ってくれる企業・機関に依頼をすることで、最適な買い手探しをすることができます。買い手の場合、譲渡案件を取り扱っている企業・機関を利用することで、求める事業との出会いが実現します。

譲渡案件を取り扱う先には、以下のようなものが挙げられます。

| 案件規模 |

M&A仲介を行う企業・機関 |

| 100億以上 |

外資系ブティック

証券会社 |

| 50〜100億 |

メガバンク、証券会社 |

| 数億〜50億 |

大手M&A仲介会社、地域金融機関 |

| 数千万〜10億 |

中小M&Aブティック |

| 数百万〜10億 |

M&Aプラットフォーム

事業承継・引継ぎ支援センター

専門家(税理士・会計士)など |

※案件規模はあくまで参考数値になります

金融機関

・銀行

銀行は、資金の融資などで経営者と多くの接点を持っているため、M&Aの相談先として選ばれるケースが多いです。銀行は都市銀行と地方銀行の2つに分けられ、みずほ銀行、三井住友銀行、三菱UFJ銀行、りそな銀行の4行のことを都市銀行(メガバンク)と呼びます。

参考:金融庁「銀行免許一覧」

各銀行によって、取り組む案件規模や手数料に違いがあるだけでなく、積極的にM&Aに取り組んでいるかどうかも、銀行によって異なります。そのため、自社に合ったM&Aを選択できるかどうかを見極める必要があります。

・信用金庫

信用金庫は銀行同様、融資等で経営者と接点を持っており、M&Aの相談先となるケースがあります。M&Aアドバイザリー業務に取り組んでいる信用金庫もありますが、銀行と比較すると中小企業との接点が多く、M&Aに関しては相談窓口としての役割を果たしていることが多いです。

そのため、信用金庫は各地域の士業やM&A仲介会社、M&Aプラットフォーム等と連携をしてM&A支援に取り組んでいます。

・証券会社

証券会社は、金融や財務に関する専門知識を豊富に有しています。企業情報も多く持っているのが特徴です。大手企業や上場企業のM&Aのように大規模な案件を担当することが多くなっています。

・日本政策金融公庫

日本政策金融公庫は、国の事業承継支援機関のひとつで、事業承継を資金面から支援しています。融資を通じて、事業者のサポートを行うことが特徴です。M&Aの実施時にはさまざまなお金がかかるため、事前に日本政策金融公庫に連絡を行い、融資制度の活用を前提にM&Aに取り組む事業者も多くいます。

公的機関

・事業承継・引継ぎ支援センター

事業承継・引継ぎ支援センターとは、 2021年4月より全国47都道府県に設置された事業承継の相談窓口になります。 基本無料で相談可能で、親族内への承継、第三者への引継ぎなど、 中小企業の事業承継に関するあらゆるご相談に対応しています。

前身となる事業引継ぎ支援センターは2011年より国が設置し、2014年度からは、後継者不在の小規模事業者と起業家をマッチングする「後継者人材バンク事業」も始めています。

「事業承継・引継ぎ支援センター」についてはこちら▼

トップ|事業承継・引継ぎポータルサイト

中小企業・小規模事業者の方の円滑な事業承継のために、事業承継・引継ぎのポイントやご相談窓口を紹介するポータルサイト。国が全国に設置した事業承継・引継ぎ支援センターでは、事業承継に関するご相談に無料でご対応します。

・商工会・商工会議所

商工会とは、地域の事業者がお互いの事業発展・地域発展のために活動を行う団体です。

商工会議所とは、商工会議所法に基づき、地域企業の支援を目的に組織された非営利の経済団体です。どちらも企業のサポートを目的とした公営の組織ですが、管轄官庁や事業規模などに違いがあります。

M&Aに関しては、どちらも各地域の中小企業の円滑な事業承継を支援するため、セミナーの開催、法律・税務の相談、金融機関との提携等を推進しています。加えて、商工会議所では内部に「事業承継・引継ぎ支援センター」を設置しているケースもあります。

M&A仲介会社

M&A仲介会社とは、M&Aのアドバイザリー業務を専門として行う会社のことです。M&Aを成功させるためには、法務的な手続きや税務処理、相手企業の選定など、幅広い知識と専門性の高い経験が必要になります。そのほかにも、譲渡側、譲受側双方に納得あるM&Aが実現できるよう、価格やコミュニケーションの調整など、広範囲な役割が求められます。

そのため、M&Aを行う際には専門家(M&Aアドバイザー)に依頼することが通常で、その選択肢としてM&A仲介会社を活用するケースも多いです。ただし、M&A仲介会社によって手数料や金額発生のタイミング等が異なるので、事前に調べておくとよいでしょう。

M&Aプラットフォーム

M&Aプラットフォームは、インターネットサービスを利用してM&Aに取り組む会社です。単なるマッチングサイトとしてサービス展開をしている会社もありますが、M&Aの支援・サポート業務を併設しているプラットフォームもあります。

成約数・登録数No.1のM&Aプラットフォームであるバトンズは、金融機関や士業、M&A仲介会社なども数多く登録しており、会社としても安価で支援体制を整えています。近年は億単位のM&A成約も増えてきており、ネットを活用したM&Aが全体的に増加しています。

士業

・会計事務所(税理士・公認会計士)

経営者が密にやり取りしている事業者のひとつに、税理士・公認会計士などの会計事務所が挙げられます。財務面に専門的な知識を有しており、会社の財務体制をよく把握している会計事務所の方は、M&Aの相談先としても信頼を置かれるケースが多いです。

そのような背景もあり、経営者のサポートの一貫としてM&Aアドバイザリー業務に取り組む士業の方も増えてきています。士業の方にとっては、もし会社が廃業してしまうと顧問先がひとつ無くなってしまうことになります。そのため、M&Aによって会社が存続されることで、買い手側の顧問として引き続き業務を行える可能性もあるため、メリットがあると考えられます。

・弁護士

弁護士は、法的な側面からM&Aをサポートする「法務アドバイザー」の役割を果たすのに適しています。M&Aは、「秘密保持契約」や「最終契約」といった契約書を締結する際に、法的観点からのリスクチェック、論点の洗い出しが重要となります。

不利な内容や漏れのある契約書で締結をしないためにも、弁護士からリーガルチェックをしてもらうことは大切です。

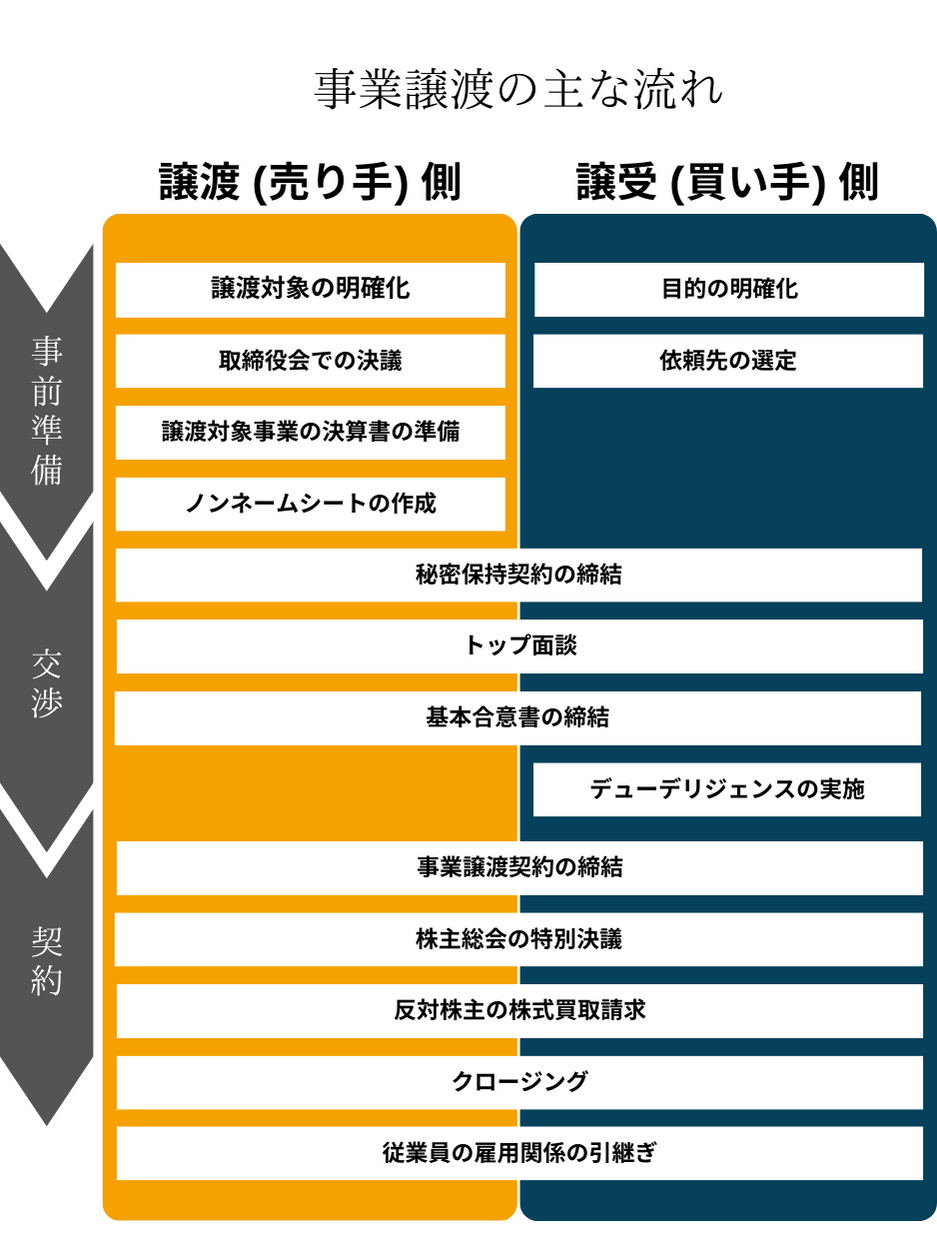

事業譲渡の手続き・流れ

事業譲渡の流れは、株式譲渡と大きな違いはありません。

売り手、買い手それぞれのフローは以下の通りです。

売り手・買い手それぞれが事業譲渡を実施するためにやるべき事前準備は、以下のようなものが挙げられます。

| 《事業譲渡を実施する前の準備》 |

| 買い手 |

・目的の明確化

・依頼先の選定 |

| 売り手 |

・譲渡対象の明確化

・取締役会での決議

・譲渡対象事業の決算書の準備 |

事前の準備(買い手)

目的の明確化

M&Aを実施する場合、まず目的を明確化し、どんな事業を買収したいかを決定します。「自社にどんな課題があるか」、「今どんな業界が伸びているか」、「どんな事業に参入したいか」など、自社分析や業界分析を入念に行うことで、M&Aの目的や対象が明確になります。

買収検討については、業種、地域、事業規模、価格感といった対象になり得る事業の詳細化はもちろんのこと、自社とシナジーが生まれそうな事業かなど、事業同士がもたらす影響度合いも想定することが重要です。

たとえ業績の良い事業を買収しても、その事業が自社とマッチするとは限りません。もちろん、実際に事業を見てみないことには具体的なイメージはできないとは思いますが、予めあらゆる想定を行うことで、M&A実施後のスムーズな事業運営に備えましょう。

依頼先の選定

前述の通り、M&Aを依頼するにはさまざまな方法があります。企業・機関によって取り扱う事業の規模や特徴に違いがあるため、求める事業に辿り着きそうな先を選定しましょう。

事前の準備(売り手)

譲渡対象の明確化

事業譲渡の場合、譲渡対象となる資産を明確にする必要があります。買い手との交渉の中で適宜修正・変更は可能ですが、あいまいにしていると後々トラブルになったり、余計な工数がかかってしまう可能性があるので注意しましょう。

例:

会社で活用している営業車をプライベートでも使用している

→譲渡対象にするのかしないのか、など

取締役会での決議

事業譲渡を実施する場合、会社法により売り手企業は取締役会で承認を得る必要があります。(会社法第362条第4項)取締役会での決議は、取締役会を構成する取締役の過半数以上から承認を得る必要があります。

譲渡対象事業の決算書の準備

買い手は、事業を引き継ぐ目安として「その事業がどれだけ利益を上げているのか」をチェックします。買い手からの質問や要望に事前に答えられるように準備をしておくと、スムーズにM&Aを進めることができます。

ノンネームシートの作成

ノンネームシートとは、売り手企業の情報を特定されない範囲で簡易的にまとめた資料のことです。買い手は詳細な企業情報を見る前に、ノンネームシートを見て交渉に進むかどうかを判断します。売り手はノンネームシートを作成することで買い手候補者を事前にフィルタリングした上で交渉に臨むことができるようになります。

ノンネームシートは、M&A仲介会社など専門家に依頼をすれば作成してもらえるため、まずは相談してみることをおすすめします。

バトンズでは、事前に売り手様面談を行い、買い手様を募るための資料作成を無料で実施しています。まずはお気軽にご相談ください。

交渉フェーズ

買い手がノンネームシートを見て興味をもち、さらなる情報開示に進みたい場合、秘密保持契約を締結して交渉フェーズへと進みます。秘密保持契約の締結前は、売り手は詳しい情報を買い手に開示していない状態です。

買い手からの交渉依頼を売り手が承認すれば、具体的な情報開示を行い、さらなるステップへと進んでいきます。

◎秘密保持契約の締結

◎トップ面談

◎基本合意書の締結

◎デューデリジェンスの実施

秘密保持契約の締結

秘密保持契約は、M&Aに限らず業務提携や取引開始時などのさまざまな場面で締結が必要な契約です。NDA(Non-Disclosure Agreement)とも呼ばれ、自社が持つ重要な機密情報を他社に共有する際、その情報が不正に利用されたり、外部に流出されないようにするために締結する契約となります。

事業譲渡は、ノウハウ、従業員の個人情報、取引先のリスト等など機密情報を公開する形になるため、情報を公開する前に秘密保持契約を締結し、情報漏洩に備えた上で詳細情報のやり取りが行われます。

トップ面談

買い手が詳細情報を確認し、お互いがより深く検討を進めたいとなったら、トップ面談へと進みます。M&Aにおけるトップ面談とは、売り手企業と買い手企業の経営者同士が直接面談を行い、お互いのニーズのヒアリング等を行うことです。

企業規模が大きいケースでは、まずは担当者レベルでの面談・交渉からスタートすることもありますが、小規模事業のM&Aの場合、経営者同士のトップ面談から交渉が始まることが一般的です。

ここで具体的な交渉を行うこともありますが、まずは人柄やM&Aの目的、背景などを両者で擦り合わせし、お互いのニーズがマッチするかを確認することも大きな目的のひとつになります。

基本合意書の締結

トップ面談を終え、本格的にM&Aを進めたいという意志と大方の条件合意ができれば、基本同意書の締結へと進みます。基本合意とは、その時点での譲渡側(売り手)と譲受側(買い手)の合意事項を確認し、いくつかの基本事項について合意することを指します。

基本合意書を締結することで、その事業に対する独占交渉権を得ることができます。独占交渉権とは、買い手が売り手とのM&A交渉を独占できる権利のことで、独占交渉期間中、売り手は他の買い手候補との交渉は禁止されます。

デューデリジェンスの実施

契約へと進む前に、買い手は売り手にデューデリジェンス(買収監査)を実施します。デューデリジェンスとは、対象となる企業の価値や資産、リスクなどを調査する活動のことを指します。

調査対象は事業によってさまざまで、以下のような種類があります。

【デューデリジェンス(DD)の種類】

・ビジネスデューデリジェンス

・財務デューデリジェンス

・税務デューデリジェンス

・労務デューデリジェンス

・ITデューデリジェンス など

各分野ごとに、士業などの専門家を起用して行うことが一般的で、中小企業のM&Aで数十万円〜数百万円、大企業のM&Aで数百万円〜数千万円程度といわれています。

バトンズでは、中小企業に特化した「バトンズデューデリジェンス(バトンズDD)」を提供しています。バトンズDDでは、プロが時価純資産や正常収益力を見極め、企業や事業の実態を把握することにフォーカスして調査を行います。

また、バトンズDDで発見できないリスクが買収後に発覚した場合、最大300万円の補償が付く※中小M&A保険「M&A Batonz」が自動付帯されます。買い手が安心してM&Aに取り組めるよう、東京海上日動と連携して開発したM&A保険になります。

※参照:https://www.tokiomarine-nichido.co.jp/company/release/pdf/201021_01.pdf

契約

お互いのニーズがマッチし、M&Aを進めたい場合、契約へと進みます。契約書は、どのような条件の下このM&Aが成立したかを示す証明書のような役割を果たします。実行後に何かトラブルがあった場合、契約書に盛り込まれていない内容は契約の対象外となるケースもあるため細心の注意が必要です。

・事業譲渡契約の締結

・譲渡実行

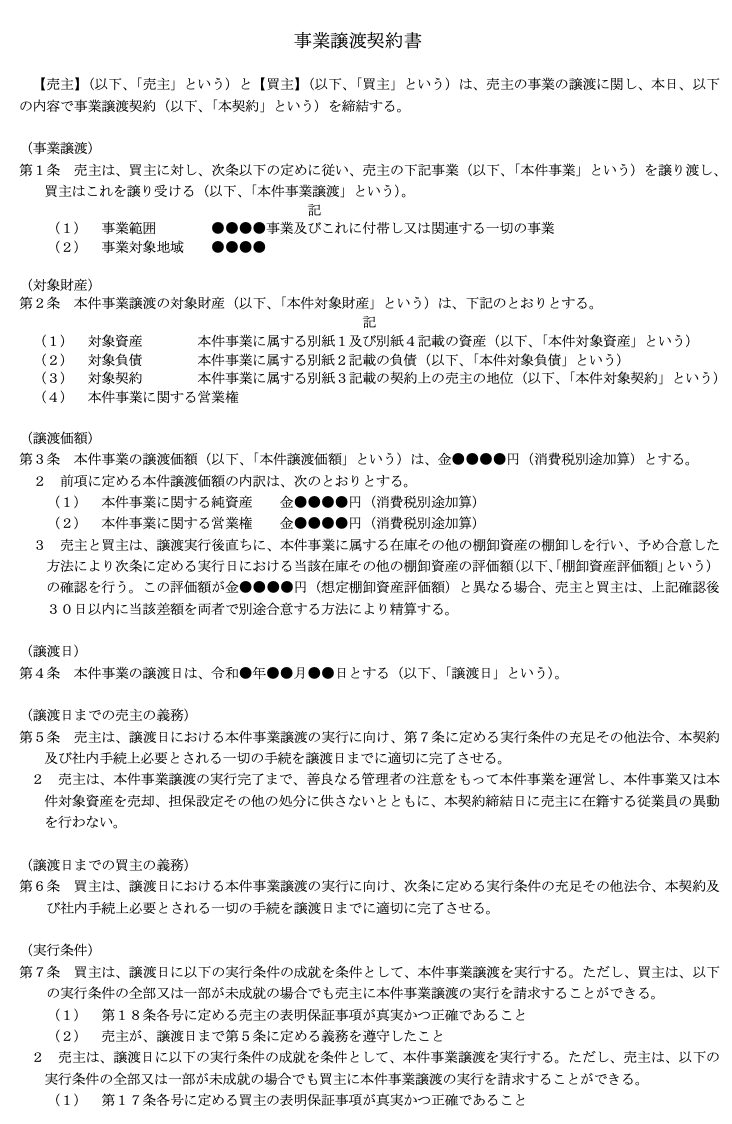

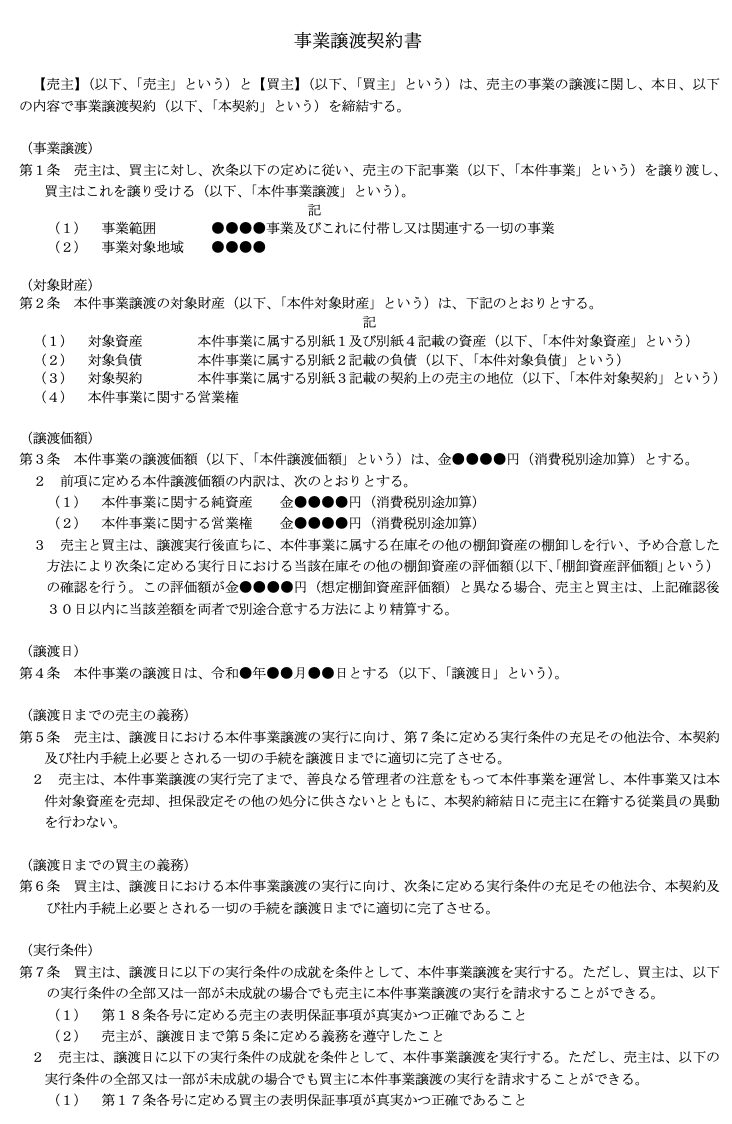

事業譲渡契約の締結

事業譲渡を実施するにあたり、事業譲渡契約を締結する必要があります。事業譲渡契約書には、譲渡内容・譲渡対価・支払方法・財産の移転手続き・譲渡日・競業避止義務・契約の引継ぎ、従業員の引継ぎなどを記載します。

事業譲渡契約書の雛形サンプル

バトンズでは、事業譲渡契約書、株式譲渡契約書など、M&Aにおいて必要な契約書の草案雛形をご提供しております。バトンズに登録後に各契約書をダウンロードできますので、ぜひご活用ください。

(バトンズの登録は無料です)

株主総会の特別決議

譲渡企業は、会社法により譲渡日の前日までに株主総会の特別決議で承認を得ることが必要となるケースがあります。例えば、以下の事業譲渡のケースでは株主総会の特別決議が必要になります。

《株主総会の特別決議が必要になるケース》

・会社の全事業を譲渡

・事業の重要な一部を譲渡

・会社の全事業を譲り受け など

特別決議とは、議決権を行使できる株主の過半数を有する株主が出席し、出席した株主の議決権の2/3以上の賛成が必要となる議決方法です。ただし、簡易・略式事業譲渡にあてはまる場合は株主総会の特別決議を省略することができます。

| 簡易事業譲渡 |

会社法により、譲渡資産の帳簿価額が、譲渡企業の総資産の1/5を超えない場合は、重要な一部の譲渡に該当しないとされ、株式総会の特別決議は不要となります。 |

| 略式事業譲渡 |

譲受企業が、譲渡企業の議決権の90%以上を保有している場合、特別支配会社として株主総会による特別会議は不要となります。 |

参考URL:https://corporate-law.net/archives/921

反対株主の株式買取請求

事業譲渡は、株主の権利を保護するための手続きが定められています。反対する株主がいる場合、その株主は会社に対し、保有株式の買取請求を行うことができます。

株主総会決議が必要となる場合(後述)、効力発生日の20日前までに株主に対する通知を行うことが求められます。反対株主は、効力発生日の20日前から効力発生日の前日までの間に買取請求手続きを行うことが必要です。

従業員の雇用関係の引継ぎ

事業譲渡の場合、譲渡事業の従業員と譲受企業の間で雇用契約を改めて結び直す必要があります。また、従業員は譲渡企業を退職する形になるため、退職金は譲渡企業から実行のタイミングで支給されることが一般的です。

事業譲渡で用いる契約書

| 契約書 |

必要タイミング |

| アドバイザリー契約書 |

M&Aアドバイザリー業務を本格的に依頼する前 |

| 秘密保持契約書(NDA) |

秘密情報の提示前 |

| 意向表明書 |

トップ面談後 |

| 基本合意書(LOI) |

デューデリジェンス実施前 |

| 事業譲渡契約書 |

クロージング前 |

アドバイザリー契約書

アドバイザリー契約とは、外部から特定の業務において専門的な知識、経験に基づく助言や手続き面のサポート等を受けるために締結する「業務委託契約」のことです。M&Aにおいては、譲渡・譲受を検討している事業者が、M&Aを実施するためにM&A支援を手掛ける業者との間で交わす契約となります。

秘密保持契約書

秘密保持契約(NDA)は、自社の秘密情報を他社に開示する際に、その情報を秘密に保持する方法や使用目的、試用期間、返還方法などを取り決めるために締結する契約です。M&Aは、一定の機密情報を開示しなければ買収の判断をすることができません。そのため、M&Aの判断に必要な秘密情報を開示する前に、秘密保持契約(NDA)を締結して交渉を行います。

意向表明書

意向表明書は、買収候補者が買収したい意向を文章にし、譲渡側に提出する書面のことです。意向表明書の提出は必須ではありませんが、意向を書面にして譲渡側に伝えることで、今後のM&A交渉と手続きが円滑になるという効果があります。

意向表明書は、トップ面談が終了し、前向きにM&Aを進めたいという意思を口頭レベルで確認できた時点で、買収候補者より提出されるのが一般的です。意向表明書に法的拘束力はありませんが、スムーズに成約まで進めるために、記載内容を慎重に検討し、責任を持つ意識が重要です。

基本合意書

基本合意書は、今までの交渉における合意事項の内容を書面にした合意書のことで、LOI(Letter of Intent)とも呼ばれます。意向表明書と違い、基本合意書は買収側・譲渡側の双方が、合意書に記名・捺印し締結する形式を取ります。

基本合意書自体に法的拘束力はありませんが、守秘義務、独占交渉権、協議事項など、交渉の大枠にかかわる規定には法的拘束力を持たせ、それ以外の条項は法的拘束力を持たせないという形が一般的です。

最終契約書(事業譲渡契約書)

M&Aにおいて、最終的な合意内容を盛り込んだ契約書のことを最終契約書(Definitive Agreement = DA)といいます。スキームによって、株式譲渡であれば株式譲渡契約書、事業譲渡であれば事業譲渡契約書という名称の契約書となります。

最終契約書は、当事者間の交渉を通じて確定した合意内容が盛り込まれた契約書です。そのため、契約書の内容に違反し、損害が生じた場合には損害賠償請求等ができる旨が定められており、法的拘束力を持つものとなります。

事業譲渡を行う際の注意点

事業譲渡を実施する際の注意点には、以下のようなものが挙げられます。

1. 競業避止義務

譲渡側は、競業避止義務の規定により譲渡した事業と同じ事業を同地域で行うことができなくなるので注意が必要です。競業避止義務とは、事業や会社を売却する企業が、譲渡後に同様の事業を行い、買収した譲受企業に不利益を生じさせないよう定められた決まりのことです。

競業避止義務は会社法により定められており、法律の規定は事業譲渡の場合のみです。会社法第21条には、事業譲渡から20年間は「同じ市町村」や「隣接する市町村」で同一の事業を行うことを禁止する、と明記されています。

会社法第21条:https://elaws.e-gov.go.jp/document?lawid=417AC0000000086

しかし、「同一の事業とはどこまでなのか」という規定は記されていないため、契約内に譲渡側・譲受側の双方が納得のいく範囲を指定することが重要です。

双方の合意により競業避止義務の期間は自由に決定できます。実務では、3〜5年ほどの期間を設定することが一般的です。

2. 譲渡対象資産を確認する

事業譲渡を行う際は、譲渡対象資産は何になるのか、明確にしておくことが重要です。店舗や工場などの土地建物、営業権や人材、ノウハウ、ブランド、取引先など、あらゆるものが資産の対象となります。

買い手はどの資産を引き継ぐのか、契約書に記載をしてお互いの認識を擦り合わせましょう。

3. 従業員の雇用について

従業員がいる事業を引き継ぐ場合、買い手は雇用契約を新たに結び直す必要があります。その際、M&A実行後に以下のようなことが生じるケースがあります。

・キーパーソンが退職してしまう

・集団離職をされてしまう

・給与未払いが発覚する など

例えば、学習塾を買収後、講師の方が全員辞めてしまったとなると、事業継続は困難になります。そのため、そういった事象が起きないような擦り合わせを行ったり、起きた場合の対応を契約書に記載するなど、事前に対応しておくことが重要です。

4. 契約や許認可の確認

許認可が必要な事業である場合、買い手がその許認可を取得していなければ事業を運営することができません。買い手は許認可手続きに要する時間や要件を予め調べておくことが重要です。

5. 商号の続用

買収会社において、その被買収会社の商号をそのまま使用することがあります。これを商号の続用と言います。買収会社と被買収会社は別法人ですが、被買収会社の対象事業に関連して取引を行っていた取引先などの債権者は、買収会社が事業を承継した以上、買収会社に対して請求することができる場合があります。

そのような期待を一定の場合に保護することとしたのが、会社法の商号続用者の責任という制度です。すなわち、買収会社が被買収会社の商号を続用した場合(会社法21条1~3項)や、買収会社が債務の引受けする旨の広告をした場合(会社法23条)には、買収会社が債権者に対する責任を負うこととされています。

そのため、実務上は商号続用責任の免責登記という制度(会社法22条2項)があり、これを使用します。すなわち、事業を譲り受けた後、遅滞なく、買収会社が被買収会社の債務を弁済する責任を負わない旨を登記するのです。

事業譲渡で発生する費用・税金

売り手側に発生する税金

法人税

譲渡対象の契約当事者は会社となります。そのため、買い手からの対価は対象会社に入ります。法人の行為となるため、譲渡価格には法人税が課税されます。

消費税

譲渡対象資産それぞれに対して消費税がかかるため注意が必要です。非課税対象の資産は課税されません。

課税対象資産、非課税対象資産の分類は以下のとおりです。

| 課税対象資産 |

・有形固定資産(土地を除く)

・無形固定資産

・棚卸資産(商品・製品の在庫など)

・営業権 |

| 非課税対象資産 |

・土地

・有価証券(株式・債券など)

・債権(売掛金・貸付金など) |

買い手側に発生する税金

消費税

消費税の納付は売り手、消費税額は買い手が負担します。非課税の対象資産を除き、事業譲渡の対象となる資産の取得に対して消費税(10%)が課税されます。

不動産取得税・登録免許税

買い手は事業を行うために必要となる工場や事務所など、不動産を新たに取得することがあります。その際に不動産取得税が発生します。

また、不動産のように登記変更手続きが必要なものには、登録免許税がかかってきます。譲り受けた事業を行う際に許認可が必要で、買い手がその許認可を持っていなかった場合、新たに許認可を取得する必要があります。その際にも、登録免許税は発生します。

事業譲渡のM&A事例

ここからは、事業譲渡を行った事例について紹介します。

東芝がシャープにパソコン事業を譲渡

2018年6月、東芝は連結子会社であるダイナブック(当時:東芝クライアントソリューション)をシャープに売却。買収金額は約40億円。

参考URL:https://www.nikkei.com/article/DGXMZO62282530U0A800C2X20000/

パナソニックがKKRにヘルスケア事業を譲渡

2014年3月、パナソニックはヘルスケア事業を手掛けるパナソニックヘルスケアをコールバーグ・クラビス・ロバーツ(KKR)に売却。売却額は1650億円。

参考URL:https://www.nikkei.com/article/DGXNASFL270SK_X20C13A9000000/

武田薬品工業が帝人ファーマに糖尿病薬事業を譲渡

2021年4月、東証プライム上場の大手製薬会社の一つである武田薬品工業は、国内で製造販売する糖尿病薬事業を譲渡。譲渡金額は1330億円。

参考URL:https://www.nikkei.com/article/DGXZQODZ267WU0W1A220C2000000/

M&Aプラットフォームを活用した事例

M&Aプラットフォームを運営するバトンズでは、多くの事業譲渡が実現しています。参考事例としていくつか紹介します。

インターンシップ事業の譲渡

譲渡企業は、コロナの影響で外国人の入国ができなくなり、インターンシップ事業が一時ストップ。その間に新規事業として取り組み始めた小売業が伸びてきたことで、その事業へ選択と集中をはかり事業譲渡を決断しています。

一方、譲受企業は外国人労働者を積極的に受け入れており、介護事業を海外展開する構想がありました。今後の海外進出を見据え、日本と海外をつなぐインターンシップ事業を買収しています。

イタリアン・ワインバーの事業譲渡

譲渡事業者は、兄弟でイタリアン・ワインバーを経営。コロナ禍で始めたテイクアウト事業から新規事業の構想が広がり、新しい事業へチャレンジするためにお店を手放す決断をしました。

一方、買い手は元自衛官で、退職を機にもともとの夢だった「飲食店の経営」へと乗り出します。M&A成約後は、譲渡側が新たに始めた通販事業と業務提携を交わし、食材の提供を行っています。

シェアハウス1軒の譲渡

売り手は、日本最大級のクラウドファンディング「CAMPFIRE」の創設者でもある連続起業家「家入一真氏」が立ち上げた、全国各地に点在するシェアハウス運営を行う「リバ邸」。既存の事業モデルを変えるために資金調達を目的とした事業譲渡を実行しました。

事業譲渡をするならバトンズ

バトンズは、成約数・登録案件数No.1※のM&Aプラットフォームです。毎月800件以上の新規登録があり、地域・業種・規模感など、幅広い譲渡案件から最適な事業を探すことができます。また、買い手は優良企業や個人など22万以上の登録があり、日々多くのマッチングが実現しています。

※※M&Aプラットフォーム市場における累計成約件数・総登録案件数・成約件数2021~2023年度(見込値を含む)No.1 出典:デロイト トーマツ ミック経済研究所 2023年発刊「国内ビジネスマッチングプラットフォーム市場の現状と展望【2023年版】」 (mic-r.co.jp)

バトンズのM&Aプラットフォームは、以下のような特徴があります。

バトンズの特徴(買い手)

◉23,000件以上の売り案件、毎月800件以上の新着案件がある

◉手数料は成功報酬のみ、成約価額の2%(最低料金設定あり)※1

◉安心・安全にM&Aができるサービスを追加料金なしで利用可能

◉50本以上の動画でM&Aや経営を学べる

◉ニーズにあった案件に直接オファーが送れる

バトンズの特徴(売り手)

◉厳格な審査を通過した22万超の買い手候補者からオファーが届く

◉経験豊富な専門スタッフが成約までサポート

◉無料で利用可能 ※2

◉安心・安全にM&Aができるサービスを追加料金なしで利用可能

◉50本以上の動画でM&Aや経営を学べる

◉ニーズにあった案件に直接オファーが送れる

◉情報を匿名化し、限定的な募集範囲の設定も可能

※2:ご希望の方には完全成功報酬の有料サポートをご用意しています。詳しくはこちら

バトンズでは、株式譲渡、事業譲渡どちらも多くの成約を実現しております。事業譲渡をお考えの方は、まずはバトンズにご相談ください。

M&Aや事業継承について、

こんなお悩みありませんか?

M&Aを検討しているが、良い企業に出会えない

小さな会社で、売却先が見つかるか不安

M&Aを進めたいが、何から進めれば良いか分からない

バトンズはM&Aの売り手と買い手を

つなぐマッチングプラットフォームです。

累計5,000件以上の売買を成立させています。

またM&Aを進めるためのノウハウ共有や

マッチングのための様々なサポートを

行わせていただいておりますので、

まずはお気軽にご相談ください。

事業承継・M&Aトピックス