IT業界は、M&Aが活発に行われている業界のひとつです。

楽天やサイバーエージェントといったメガベンチャー企業だけでなく、創業数年のスタートアップ企業や一人社長の小さな事業など、さまざまな業種・規模感の企業でM&Aが行われています。また、IT業界と一括りにいっても事業内容や事業形態はさまざまで、M&Aにおける特徴や注意点も異なります。

IT業界の事業種別は、以下の通りです。

・受託開発

・アプリ

・WEBサービス

・WEBメディア

・アフィリエイトサイト

・ECサイト

・ECプラットフォーム

・YouTube

・SNS

・クラウドサービス

・デジタルマーケティング支援

・AI・IoT

この記事では、IT業界の事業種別ごとに、M&Aの特徴や注意点、事例などを紹介していきます。

IT業界とは

ITはInformation Technology(インフォメーション・テクノロジー)」の略で、日本語で「情報技術」と訳されます。IT業界では、コンピューターやインターネットといった情報技術を使って、さまざまな商品やサービスを作っています。

IT業界以外でもIT化・DX化が求められる現代において、IT業界の需要は高まっています。DXとはDigital Transformation(デジタルトランスフォーメーション)の略で、データやデジタル技術を駆使して、顧客目線で新たな価値を創出していくことを指します。

参考:経済産業省「デジタルガバナンス・コード(実戦の手引き)」

IT業界の特徴

ITを駆使したシステムやサービスの開発・構築は、大きく「企画」「開発」「運用」の3つのプロセスに分かれます。情報技術は今やどの業界でも必須であり、さまざまな場面でITが活用されています。

IT企業でなくても、単発プロジェクトとして開発が必要なケースも多々あります。その場合、一定期間IT企業からエンジニアを派遣してもらい、開発を進めることも多いです。

IT業界におけるM&Aの目的

M&Aの目的は、譲渡側、譲受側ともにさまざまです。

M&Aを実施する理由には以下のようなものが挙げられます。

・伸び悩みにより他社の力を借りたい

・売却して別の事業に投資したい

・事業を次世代に引継ぎたい

・新規事業に参入したい

・開発を内製化したい

・既存事業をスケールさせたい

会社の売却だけでなく、事業の一部を切り出す事業譲渡も増えており、今後もIT企業のM&A市場は活性化することが予想されます。

IT業界の動向

IT業界は、他の業界と比較して時代の流れがはやい業界であるといえます。

以下で、IT業界の動向について説明します。

IT業界の市場規模

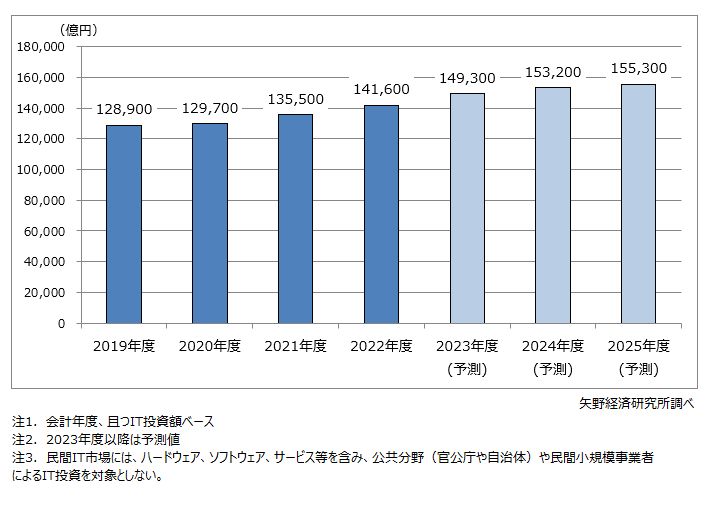

矢野経済研究所による「国内企業のIT投資に関する調査(2023年度)」によると、2022年の国内民間IT市場は、IT投資額ベースで14兆1,600億円。前年度比5.4%増と、右肩上がりの成長を見せています。国内民間企業のIT市場規模は、今後もさらなる成長が予測されます。

参考:矢野経済研究所「国内企業のIT投資に関する調査(2023年度)」

参考:矢野経済研究所「国内企業のIT投資に関する調査(2023年度)」

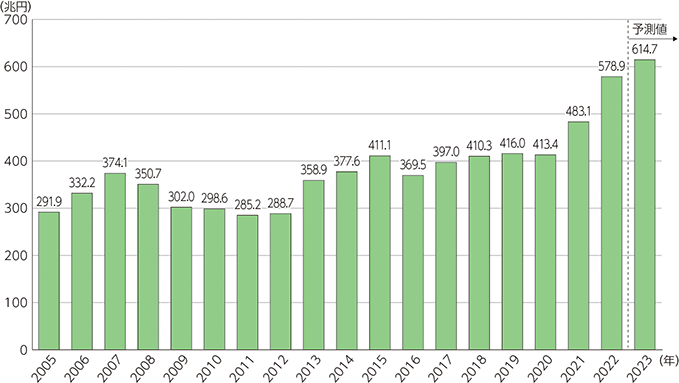

また、総務省が提供する「令和4年 情報通信に関する現状報告の概要」では、世界のICT市場(支出額)が2021年は465.2兆円、前年比12.5%増となっており、世界的に見ても伸び率の高い成長産業であることがわかります。

出典:Statista(Gartner)「世界のICT市場規模(支出額)の推移」

出典:Statista(Gartner)「世界のICT市場規模(支出額)の推移」

一方で、海外の成長率と比較すると、日本のIT市場は緩やかな伸び率となっており、まだまだ伸び代がある業界であるともいえます。

IT業界のM&A動向

日本M&Aセンターが提供する「IT業界のM&Aと事業承継の動向・案件情報」の記事によると、IT業界のM&A件数は2010年から右肩上がりの伸びを見せています。

また、2023年に新規上場した96社のうち、情報・通信業は約4割となる39社という内訳となっています。IT業界は、製造業などと比べると設備投資などにかかる費用が殆どなく、事業成長のための投資先としてM&Aが選択されるケースが多いと考えられます。

参考:https://www.nihon-ma.co.jp/sector/c_it-industry.php

IT人材の不足

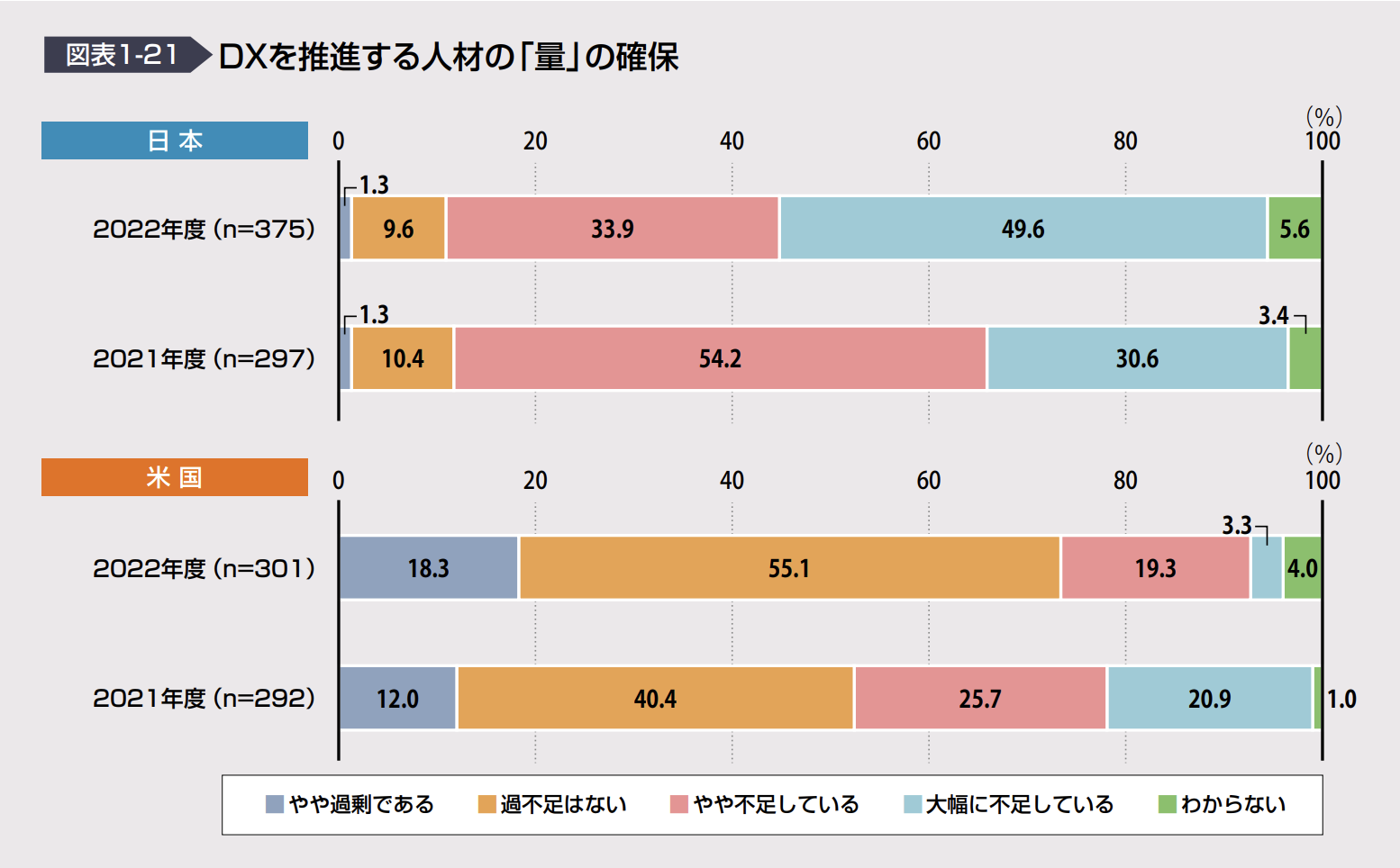

独立行政法人情報処理推進機構(IPA)が提供するDX白書2023の資料によると、2022年度調査で「DXを推進する人材が充足している」と回答した割合は10.9%、「大幅に不足している」が49.6%と、DXを推進する人材不足が進んでいることがわかります。

人材の質についても、「大幅に不足している」「やや不足している」の合計が86.1%と、IT人材に対するニーズが増えていることが示唆されます。

参考:独立行政法人情報処理推進機構(IPA)「DX白書2023」

日本のIT国家戦略を技術面・人材面から支えるために設立された独立行政法人。所管官庁は経済産業省。

社長の平均年齢

帝国データバンクの『全国「社長年齢」分析調査(2023 年)』によると、IT企業が分類されている「パッケージソフトウェア」の平均年齢が56.6歳、「受託開発ソフトウェア」が56.1歳と、他業種の平均年齢とと比較すると低い数値となってはいるものの、いずれも平均が50代後半になっています。

参考:帝国データバンク『全国「社長年齢」分析調査(2023 年)』

M&A Onlineの記事によると、2023年のIT・ソフトウェア企業を対象にしたM&Aは、過去10年で最多の181件(2023年12月27日時点)。一方、金額ベースでは過去10年内で6番目の高さで、1件当たりの平均金額も22億6000万円と、総じて中小規模のM&Aが多くなっているのが特徴です。

参考:https://maonline.jp/articles/itsoftwear20231229

IT事業の種類

IT事業はさまざまな種類があり、大きく以下のようなものがあります。

2.受託開発

3アプリ

4.WEBサービス(食べログとか)

5.アフィリエイトサイト

6.ECサイト

7.ECプラットフォーム

8.YouTube

9.SNS

10.クラウドサービス

11.WEBメディア

12.デジタルマーケティング支援

13.AI・IoT

それぞれの特徴やM&Aの相場、メリットやデメリット、事例について以下で解説していきます。

1. SES

1-1. SESとは

SESとは、システムエンジニアリングサービス(System Engineering Service)の略で、クライアント企業に常駐する技術者を派遣し、エンジニアの技術力を提供するサービスのことです。

SES企業は正社員としてエンジニアを雇い、給与を支払います。クライアント企業は技術者を派遣してもらうことでスキル・労働力を提供してもらい、それに対して対価を支払います。

1-2. SESの特徴

・従業員のもつスキルが多様である

前述の通り、SESはクライアント企業に常駐する技術者を派遣するビジネスです。そのため、技術者が行う業務は常駐先によって異なります。同じ会社内の人であっても、全く異なる案件規模やサービス内容、プロジェクトに取り組んでいるケースが多々あるため、経験するスキルが従業員によってバラバラであるのが特徴のひとつです。

SES企業では、ひとつの会社に属しながらさまざまなサービス・開発言語等に関わりをもてる可能性があるため、短期間で複数のことにチャレンジしたい技術者や、成長願望がある技術者に向いている業態であるといえるでしょう。

・成長意欲や環境変化の適応が求められる

SESは、従業員数に比例して売上が増える傾向にあります。そのため、IT業界の中では未経験者でも採用されやすい職種であるといえます。技術力の低い未経験者がSES企業に入ると、単純作業の仕事にアサインされ、求めるスキルが身につかない可能性もあります。また、数ヶ月単位でプロジェクトが終わり、企業をたらい回しにされるケースも考えられるでしょう。

常駐先を自分で選択できるようになるには、自力で新しいスキルを学ぶことも必要です。常駐先の環境の変化に適応しながら、新しい業務を学びにいく姿勢も求められます。成長意欲をもち、環境変化に柔軟に対応できるエンジニアこそ、SESに適した人材であると言えるでしょう。

・売上予測が立てやすい

SESでは、エンジニア自体が事業の提供サービスになります。通常、プロジェクト単位で依頼があり、時間に応じて対価が発生します。エンジニアは多くの業界で不足しており、引き合いが多い業種であるため、ひとつのSES企業から長期で契約依頼があるケースも多く、10年以上ひとつの会社に常駐するエンジニアもいます。そのため、発生するコストが少なく、比較的売上が把握しやすい業態であると言えるでしょう。

1-3. SES:M&Aの相場

譲渡価格の相場を算出する方法はさまざまありますが、SES事業を譲渡する場合、下記で計算することが一般的です。

しかし、これは一般的な相場であるため、実際は規模感や取引先数などによって異なります。例えば、従業員が数人のSES企業である場合、M&A後に一人離職してしまうだけで大きな売上損失になりかねません。

最終的には「その金額で買収したいと思う買い手がいるかどうか」が重要となるので、ひとつの目安として検討することが望ましいです。

1-4. SES:M&Aのメリット(売り手)

・売り手市場である

SESは、技術者自身が会社の提供サービスであるため、人材コスト以外はほとんどお金がかからないことが特徴です。そのため、買い手は会社ごとエンジニアを採用するようなイメージでM&Aに取り組むことができ、リスクを低くM&Aに取り組むことができます。

買収リスクが低くM&Aを検討することができることで、逆に売り手側はたくさんのオファーが望めると期待できます。

・高値が付きやすい

現在、ITエンジニアは各業界で不足しており、引く手数多となっています。そのため、エンジニアを多数抱えるSESはM&A市場でも人気が高く、複数企業から問い合わせがくることが予想されます。

複数企業からアプローチがあると、価格の競争がおきて最初の提示価格よりも高い金額で取引がされる可能性もあります。

・従業員が変化に柔軟である

さまざまな企業に常駐して働くことに慣れているSES企業では、サービス会社などと比べてM&Aに対する従業員の心理的ハードルが比較的低いと考えられます。

M&A実施後、従業員は買い手企業のもとで働くこととなります。M&Aは、場合によって従業員開示の際に従業員からの反発等が起こり得ますが、変化に柔軟なSES企業の従業員は、その恐れが低くなると予想されます。

1-5. SES:M&Aのデメリット・注意点(売り手)

・働くニーズの不一致

自社サービスを展開する会社に譲渡した場合、エンジニアのニーズとマッチしない可能性があるので注意が必要です。「さまざまな企業のプロジェクトに携わりたい」「色んな開発にチャレンジしたい」などの要望が従業員からある場合、丁寧な擦り合わせや目的・ビジョンの共有などが重要となります。

・労務リスク

従業員の労働条件が法律に違反していることが発覚したケースなどでは、M&Aが実施できない可能性があります。また、M&Aを実施した後で発覚した場合、買い手企業から超過分の支払いを求められるケースもあるため注意が必要です。

1-6. SES:M&Aのメリット(買い手)

・エンジニアを採用できる

SES企業は、従業員として働くエンジニアの労働対価によって事業が成り立っています。M&Aによって、市場価値が高く採用が難しいエンジニアを一気に獲得できることは大きなメリットと言えます。

・売上が読みやすい(変動が少ない)

SESは、エンジニアの労働時間に応じて対価が支払われます。各業界でエンジニア不足が生じている現状では、SES企業が急に取引先との取引がなくなるようなリスクは低いと考えられます。売上変動が少なく、予測が立ちやすいことは、経営においてプラスの要因と言えるでしょう。

・取引先のネットワークを引継ぎできる

SESは、大手クライアントと取引がある企業もあります。それらのネットワークを引継ぎできることは、営業活動においてもメリットがあると考えられます。

1-7. SES:M&Aのデメリット・注意点(買い手)

・離職リスクがある

成長意欲の高いエンジニアにとって、さまざまなプロジェクトにアサインされて多様な経験を積むことができるSESの事業形態は、魅力的に感じる方も多いです。そのため、事業会社等が自社サービス開発のためにM&Aを実施した場合、エンジニアの離職リスクが想定されます。

買収企業は、自社でサービス開発を行うメリットや意義などを丁寧に説明することが重要です。自立したエンジニアほど、離職してしまうリスクが高いかもしれません。

・エンジニアのスキルチェックが重要

在籍するエンジニアがさまざまな企業に常駐して仕事をしている場合、その他のIT事業と比べて所有スキルが分かりづらいという点があります。例えば、一人でクライアント先に常駐しているなど、管理者(マネージャー)とエンジニアが直接仕事をしていないケースもあります。そのため、ある程度評価を自己申告に委ねられる部分があります。

買い手が自社サービスの開発に向けたエンジニア獲得を検討している場合、そのサービスにエンジニアのスキルがどれくらいマッチしているか、入念に調査することが重要となります。

・他社との競合による価格高騰

エンジニアは需要が高いため、SES事業にも買い手がつきやすい傾向にあります。そのため他社と競合しやすく、価格が高騰する可能性があります。SES事業を引き継ぐ場合、検討する価格よりも上振れすることも考慮に入れ、M&Aを実施する検討基準を設けておくことが大切でしょう。

・労務リスクがある

SESは、その労働環境に特徴があります。ひとつは、常駐先で仕事はするものの、指揮命令系統はSES企業側にあるという点です。指揮命令関係に該当しない契約でありながら、実際には指揮命令権を行使するという行為を偽装請負と言い、労働者派遣法違反に該当する恐れがあります。

また、SES企業が多重派遣を行っていないかどうかも注意が必要です。多重派遣とは、元の会社(SES企業)から別会社(A社)へ常駐し、その先でさらに別会社(B社)に派遣して働くようなケースを指します。労務リスクがないか、M&A実行前に事前の調査が必要です。

参考:職業安定法第四十四条

1-8. SES:M&A事例

人材派遣世界最大手のアデコ(スイス)は、2012年に技術者派遣のVSNを買収。アデコは仕事の発注に応じて随時派遣する「登録型」の技術者派遣を従来手掛けており、幅広い顧客基盤を持つVSNの買収によって、技術者派遣事業の規模拡大と専門性向上を狙うとされています。

参考:https://www.nikkei.com/article/DGXNASDD0300O_T00C12A1000000/

セキュリティ商品の製造・販売等を手掛けるNo.1は、2024年にOZ MODEを、子会社のアレクソンがアイ・ティ・エンジニアリングをそれぞれ子会社化し、SES事業に進出。人財を優秀なエンジニアに育てあげる教育システムや独自のノウハウを有しているOZ MODEとITEを子会社化することで、社会課題であるIT人財不足の解決に取り組むとされています。

参考:https://prtimes.jp/main/html/rd/p/000000069.000055597.html

2. 受託開発

2-1. 受託開発とは

受託開発とは、クライアントから開発依頼を受注し、システムやソフトウェア等の開発を行うサービスのことです。SESとは違い、納品する成果物に対して報酬が支払われる「請負契約」となります。

2-2. 受託開発の特徴

・従業員のもつスキルが多様である

受託開発企業は、クライアントごとの依頼に沿ったソフトウェア・システムの開発を行うため、さまざまなスキルを持った従業員が所属している傾向にあります。特定の開発環境に特化して受託をする(Java言語のみ、スマホアプリのみなど)会社もありますが、事業会社のエンジニアと比べて多くのサービス開発に触れる機会があるため、多様なスキルを有していることが特徴です。

・プロジェクト進行スキルが高い

SESとは違い、受託開発は納品する成果物に対して対価が支払われます。そのため、基本的に上流工程から開発プロジェクトに参画し、納期を設定して設計が行われます。

結果として、さまざまなプロジェクトの受託開発を手掛けた経験があるエンジニアが多く、スケジュールマネジメント能力やヒアリング能力など、成果を形にするスキルが高い傾向にあります。

2-3. 受託開発:M&Aの相場

SES事業と同様、受託開発事業の譲渡は下記で計算することが一般的です。

受託開発は納品物に対して対価が支払われるため、どんなサービス・システム開発を手掛けたのかがわかりやすいという特徴があります。そのため、買収を検討している企業側は自社サービスの開発に取り組んでもらうイメージがつきやすく、さまざまな企業から求められる傾向があります。

エンジニアの市場価値が高まっている現在、受託開発事業のM&Aも相場より高騰することが推測されます。

2-4. 受託開発:M&Aのメリット(売り手)

・売り手市場である

エンジニアの採用に苦戦する企業が多い中、受託開発事業のM&Aは会社ごとエンジニアを採用するようなイメージで取り組むことができるため、M&Aニーズが高まっています。そのため、譲渡企業は多くの買い手候補の中から自社にあった検討先を選定できる可能性が高いです。

・高値が付きやすい

多くの需要が見込まれるIT企業の中でも、受託開発のニーズは比較的高い傾向にあります。受託開発は手掛けたサービスが把握できるため、買い手側がエンジニアの技術レベルや開発イメージがしやすいことが理由として挙げられます。

・事業成長が望める

大手企業や成長企業の傘下に入ると、その企業のリソース(設備や取引先、資金など)を活用して、事業を拡大できる可能性が広がります。人材不足や資金難で事業が行き詰まっていたり、早く事業をスケールさせたいときに、M&Aは有効な手段であると言えるでしょう。

・事業の安定性・従業員の待遇改善

大手企業の傘下に入ることができれば、エンジニアの収入が上がったり、労働環境が整備されるといった待遇改善が見込まれます。その背景には、大手企業がもつ資本力や事業の安定性が挙げられます。

2-5. 受託開発:M&Aのデメリット・注意点(売り手)

・働くニーズの不一致

SESの場合と同様、自社サービスを展開する会社に譲渡した場合、エンジニアのニーズとマッチしない可能性があります。そのため、譲渡側の従業員のニーズをヒアリングし、丁寧な擦り合わせや目的・ビジョンの共有などが重要となります。

・エンジニアの離職

M&Aのタイミングで、エンジニアが離職してしまうケースがあります。M&Aに対してネガティブな印象を持たれないよう、丁寧なコミュニケーションが求められます。

2-6. 受託開発:M&Aのメリット(買い手)

・エンジニアを獲得できる

SESの場合と同様、採用が難しいエンジニアを獲得できることは大きなメリットと言えます。また、受託開発の場合はどのような開発を行ったのか、成果物がどのようなものかがわかりやすいため、エンジニアのもつスキルが比較的わかりやすいのもメリットと言えるでしょう。

・取引先のネットワークを引継ぎできる

SES同様、受託開発は大手クライアントと取引がある企業も多くあります。そのネットワークを引継ぎできることは、営業活動においてもメリットがあると考えられます。

・クライアント先が増える

同業の場合、クライアント先が増えることによるシナジー効果が望めます。大手の企業に譲渡する場合、エンジニアはより上流から携わることもでき、メリットに感じるかもしれません。

2-7. 受託開発:M&Aのデメリット・注意点(買い手)

・企業文化の統合

受託開発を行う企業はフレックス制度を導入していたり、在宅ワークをベースとしているなど、働き方を自由にしている会社も多くあります。また、評価制度や働くモチベーションなど、エンジニアの会社と企業文化や制度を揃えるためには、マネジメント側がエンジニア理解をもつことが重要です。

働き方が制限されることで離職に繋がらないよう、丁寧なコミュニケーションが大切です。

・価格の高騰

エンジニア需要が高いため、M&A市場においても受託開発は引き合いが多い事業です。そのため、買い手候補者で価格競争がおき、通常より高騰することが予想されます。

・再委託の可能性

プロジェクトを受託した企業が、委託された業務を第三者にさらに委託することを再委託と言います。 受託開発を行っている企業が、実際はプロジェクト進行やマネジメントのみの業務を行い、開発を行っていないケースもあります。

その場合、実態との認識のずれが起きる可能性があるため、買い手側は各プロジェクトに対してどのようなポジションで関わったのかを事前にヒアリングしておくことが重要です。

2-8. 受託開発:M&A事例

アガルートは、2022年にプラハを完全子会社化。オンラインの学習サービスを展開するにあたり、システム開発を外注していた部分を、プラハの買収によりアガルートグループのシステム開発を内製化し、サービス向上させることができると想定されます。

参考:https://prtimes.jp/main/html/rd/p/000000379.000017546.html

SHIFTは、2020年にホープスを子会社化。ソフトウェアテストの専門企業からブランディングの転換を推進しており、ERPシステムの導入から保守にいたる多様な経験を持つホープスを迎え入れることで、ERP関連のサービス体制強化を目指します。

参考:https://www.shiftinc.jp/news/acquisition-of-stocks-of-hopes/

3. アプリ

3-1. アプリとは

アプリとはアプリケーションの略であり、スマホやタブレットなどのデバイス上で起動するソフトウェアのことです。総務省の提供する資料によると、モバイル向けアプリの市場規模は年々拡大傾向にあります。2022年には、日本市場で220億ドル、世界市場で3,963億ドルの売上高となっており、今後もさらなる拡大が予想されています。

3-2. アプリの特徴

・開発工数がかかり、リスクがある

アプリは開発工数がかかるだけでなく、リリース後もバグの修正やアップデートなど追加で対応する必要があり、定期的なメンテナンスはユーザー獲得のために重要なポイントです。

一方、アプリはスキルがあれば個人でも開発可能な分野もあるため、日々多くのアプリが開発されています。ユーザー獲得競争が激しいだけでなく、無料で利用できるアプリもたくさんあるため、収益化にもひとつの壁があると考えられます。

・事業の見える化がしやすい

アプリの収益モデルは、ダウンロード時の課金、アプリ内課金、広告収益などが挙げられます。すでに安定したダウンロード数や収益が見込めている場合、そこからどれくらい投資をすれば売上増を見込めるか、比較的予測が立てやすいビジネスモデルです。

また、現在はそれほど売上に繋がっていない状態でも、利用ユーザーが多いアプリはさまざまなシナジーが想定できるため、企業が高い価値をつける可能性があります。

3-3. アプリ:M&Aの相場

アプリのM&Aは、収益化がどれくらいの期間できているかで変動する傾向にあります。どれほどアプリ開発に時間やお金がかかったとしても、DL数が少ない、収益化がほとんどできていないアプリの場合、金額がつきづらい傾向にあります。

具体的な数字に繋がっていないアプリは、買い手が買収して広告やマーケティングを駆使したとしても、売上増加の予測が難しくなります。譲渡金額は、前述の通りアプリの利用者や収益状況によって異なりますが、利益の10ヶ月〜15ヶ月分くらいが平均相場だと考えられます。

加えて、固定ユーザーが多いアプリは譲渡金額が上がる場合があります。

3-4. アプリ:M&Aのメリット(売り手)

・DL数を評価される可能性

前述の通り、それほど利益に繋がっていなかったとしても、利用ユーザーの多いアプリは需要が高くなります。今の延長線上であまり利益に繋げられるイメージがなかったり、まとまった資金が必要な場合は、事業を譲渡することもひとつの選択肢です。

・大企業の資本力を活用できる

アプリに魅力がある場合、マーケティング次第で大きな利益が見込めます。良いアプリでユーザー獲得ができているアプリでも、資金面等の課題から広告費を自社でかけられず、思うようにマネタイズできないケースなどもあるでしょう。

M&Aで大手企業に譲渡することで、大手企業が持つ資本力やマーケティング力等を活用でき、大きく事業成長ができる可能性があります。認知度の高いアプリとなれば、それを開発した企業として評価が得られます。

3-5. アプリ:M&Aのデメリット・注意点(売り手)

・投資回収が見込めない可能性

アプリは、開発するまで収益が発生しないだけでなく、開発後もユーザーがつかず収益につながらない可能性があります。大きなリソースを投じたとしても、思うような結果が得られなかった際に選択される出口戦略が、事業売却です。

売却に成功すれば、一定の資金を得ることができます。しかし、利用者が少ない場合は買い手もつきにくく、結果として開発時に投じた資金を回収できないこともあります。

・ロックアップ期間を設けられる可能性

M&Aにおけるロックアップはキーマン条項(Keyman Clause)と呼ばれており、事業の継続に欠かせないキーマンを売り手企業に残すことを定めた項目を指します。ロックアップ期間に規定はなく、契約時に売り手・買い手双方の合意のもと定められます。

一般的にロックアップ期間はは2〜3年ほどだと言われていますが、アプリ開発の場合、 半年〜2年くらいで定められるケースが多く、小規模なものであれば1〜3ヶ月ほどとなることもあります。

ロックアップ期間は、譲渡側にとって「拘束期間」という解釈にもなるため、譲渡側はこの期間が短いほど良いと言えますが、M&Aは引継ぎが完了するまでにある程度の期間を要することが多いです。売り手側は、その前提でM&Aに取り組むことが大切です。

・競業避止義務

競業避止義務とは、事業や会社を売却する譲渡企業が、M&A後に同様の事業を行い、買収した譲受企業に不利益を生じさせないよう定められた決まりです。譲渡側がアプリを売却したあと、同じようなアプリを作られてしまうと買い手にとって利益損失になりかねません。

買い手の利益を保護する目的で競業避止義務があり、会社法により法律で定められています。たとえ契約書にその内容を盛り込んでいなくても、競業避止義務は発生します。

どの程度の範囲で競業避止義務とされるかは明確に定まってはいないため、譲渡企業が今後新しい事業に取り組む場合、競業避止義務の対象とならないよう、範囲を規定しておくことが重要です。

3-6. アプリ:M&Aのメリット(買い手)

・開発期間を削減できる

アプリ開発をするまでの工数が長くなると、企業はまだ収益化できていない事業にエンジニアのリソースをとられてしまいます。開発されたものを買収することで、自社で運用フェーズから事業参入することができ、大きな工数削減に繋がります。

・収益事業が手に入る

アプリがすでに収益化できている場合、買い手はマーケティング等にリソースを割くことができます。アプリは開発リソースが膨大になる一方で、それが収益化できる保証はありません。そのため、すでに収益化できているアプリを買収できることは、マーケティング面に強みを持っていたり、資金力があり広告等に十分な資金を投下できる企業にとっては、大きなメリットと言えるでしょう。

3-7. アプリ:M&Aのデメリット・注意点(買い手)

・収益化が見込めない可能性

まだ収益化ができていないアプリを買収する場合、マーケティング等に資金を投じても収益化に繋がらない可能性を考慮しておく必要があります。譲受側は失敗するリスクを想定に入れた上で、買収を検討することが重要でしょう。

・一過性の収益である

アプリの内容によっては、トレンドのものや一過性が高いものなどがあります。そういった事業は、現在売上が好調だったとしても、数ヶ月後も同じ売上が再現できるとは限りません。

その事業が売りに出されている理由や売上が伸びている背景などを事前にヒアリング・リサーチし、事業計画を練った上で買収にのぞむことをおすすめします。

3-8. アプリ:M&A事例

毎日新聞社は、2018年にPoliPoliの俳句SNSアプリ『俳句てふてふ』を譲受。毎日新聞は、毎日俳壇などの俳句に関するコンテンツを長年提供しており、既存の俳句事業と連携させながら成長を目指していく方針です。

参考:https://mainichi.jp/articles/20180611/org/00m/040/001000d

楽天は、2016年にFablicを完全子会社化。楽天は2014年からフリマアプリ「ラクマ」を提供しており、EコマースにおけるC2C事業のさらなる拡大を目指し、M&Aに踏み切ったと言われています。

参考:https://corp.rakuten.co.jp/news/press/2016/0905_01.html

4. WEBサービス

4-1. WEBサービスとは

Webサービスとは、インターネット上で提供されるサービス全般のことです。作成したWEBサービスに辿り着く導線は、検索や広告、SNS等を通じてなどさまざまで、収益方法も複数あります。

WEBサービスを大きく分けると、以下のようなものがあります。

4-2. WEBサービスの特徴

・データ分析がしやすい

WEBサービスは、検索エンジンやSNS等を通じてユーザーを集客します。重要なことは、「いかにしてWEBサービスに訪れる人を増やし、収益に繋げるか」ということです。WEBサービスに訪れた数(PV数)や、そこから収益等の目的に繋がった数(CV数)はデータとしてカウントできるため、データ分析を駆使したマーケティング戦略が重要となります。

また、サイトの認知や評価が上がると、そのサイト自体やそこで取り扱う商品のキーワードが検索されるようになります。この検索ボリューム(オーガニック検索)が増えることは、サイトの価値を表すひとつの指標になります。

CV‥Webサイトにおける成果のこと。商品購買やDL、会員登録など、会社によってCV設定は異なる。

オーガニック検索‥検索エンジンの結果ページに自然に表示される検索結果のこと。

・さまざまな収益方法

WEBサービスの収益方法はさまざまで、以下のようなものがあります。

| 収益方法 | 概要 |

|---|---|

| サブスクリプション型 | 月単位や年単位で定期的に料金を支払う方法。 |

| 広告 | WEBサービス上に他の商品やサービスの広告を載せることで、広告主から収益を得る方法。 |

| 商品・サービス販売 | Web上で商品・サービスを販売し、収益を獲得する方法。 |

| フリーミアム | 無料でサービスを提供し、追加機能やオプションに対して有料課金をする方法。 |

| マッチング手数料 | インターネット上で売り手と買い手を結び付ける場所を提供し、仲介手数料を得る方法。 |

4-3. WEBサービス:M&Aの相場

WEBサービスは、売上だけでなくPV数やCVRによって事業価値が変わる傾向にあります。また、収益方法が属人化されている場合、再現性が低いとみなされ、買い手がつきづらいことが想定されます。

4-4. WEBサービス:M&Aのメリット(売り手)

・売上以外に価値がつく可能性

事業を譲渡することで、売却益を得ることができます。WEBサービスは売上以外にも価値を見出せる要素があるため、それほど利益が高くない事業でも、買い手によっては高値で譲渡できる可能性があります。

・大企業の資本力を活用できる

大手企業に譲渡した場合、買い手企業がもつ資本力を使って事業をスケールさせることが見込めます。広告費を投資する資金がなく、思うようにマネタイズできなかった場合でも、大手企業の資本力等を活用することで大きく成長できる見込みがある。

4-5. WEBサービス:M&Aのデメリット・注意点(売り手)

・譲渡後のトラブル

M&Aを実施して最も注意すべきことは、譲渡後のトラブルです。トラブルが起きないよう、最終契約書に必要事項を網羅することが求められますが、M&Aを初めて行う買い手や、WEBサービスにそこまでリテラシーが高くない買い手である場合、必要事項や引継ぎ内容に漏れがあるなどでトラブルに巻き込まれるケースがあります。

特に、サイトへの流入を検索に頼っているWEBサービスは、譲渡後の検索順位の変動などによって、流入と収益が大きく変動することによるトラブルも考えられます。

そのため、M&Aに取り組む際には専門家に依頼することをおすすめします。専門家に依頼することで、M&A後に発生し得る論点を予め取り決めを行うなど、トラブルの可能性を下げることに繋がります。

・引継ぎの対応負荷

ITリテラシーが高くない買い手に譲渡した場合、必要以上に引継ぎ工数がかかったり、運用面の問題で売上が下がったことを指摘されたり、思わぬ論点が浮上する可能性もあります。買い手を選ぶ際にはそういった部分も考慮に入れ、しっかりとマニュアルを作成してスムーズな引継ぎに備えましょう。

・営業活動をストップさせない

M&A時に起こり得る事例として、譲渡側が営業活動や広告運用などをストップさせてしまうことが挙げられます。売り手がこれまでの営業活動をストップさせてしまうと、過去の売上ベースで買収をした買い手が、引継ぎ後に売上が下がってしまい、事業を成長させるための時間やお金が想定以上にかかってしまうことが考えられます。

結果として、譲受側が譲渡側に何かしらの補償などを求め、トラブルになるケースがあります。譲渡を検討する際には、実際に契約書を締結して譲渡を実行するまで今まで通りの通常営業を行うように気をつけましょう。

4-6. WEBサービス:M&Aのメリット(買い手)

・仕組みが手に入る

WEBサービスという形あるものを引継ぎできる点は、ひとつのメリットです。すでに一定のPV数があったり集客導線があると、マーケティングやコンテンツの磨き上げによってさらなる事業拡大が見込めるかもしれません。

4-7. WEBサービス:M&Aのデメリット・注意点(買い手)

・事業の再現性

SEO対策や広告運用など、WEBサービスは日々のデータ分析等による運用によって一定の集客ができているケースがほとんどです。そのため、同じような品質・頻度で運用ができなければ、すぐに売上が下がってしまうかもしれません。

WEBサービスの買収を検討する場合、日々どのような運用によって現在の売上が成り立っているのかを事前に調べた上で、自分で同じ運用ができるビジョンをもったうえでM&Aにのぞみましょう。

4-8. WEBサービス:M&A事例

エイチームは、2017年にQiitaを運営するIncrementsを完全子会社化。新しいプラットフォームビジネスに参入することで、ビジネスの幅が拡大するとともに、社員の異動などキャリアの選択肢を増やす方針です。

参考:https://corp.qiita.com/releases/2017/12/increments-ateam/

Amazonは、2018年にオンライン薬局のピルパックを買収。ピルパックは、処方せん薬を服用しやすいようにまとめ、宅配するサービスを提供しており、複数の慢性的な症状を抱える患者などを顧客として米50州で事業ライセンスを取得していました。Amazonは、この事業を基に処方薬を扱うオンライン薬局「アマゾン・ファーマシー(Amazon Pharmacy)」を立ち上げ、ヘルスケア事業を拡充させています。

参考:https://jp.reuters.com/article/pillpack-m-a-amazon-com-idJPKBN1JO2TV/

5. アフィリエイトサイト

5-1. アフィリエイトサイトとは

アフィリエイトとは、インターネットにおける「成果報酬型の広告」のことです。Webサイト等に他企業の広告を掲載し、サイト訪問者がその広告経由で商品購入やサービス利用をすることで、メディア運営者に報酬が発生します。

アフィリエイトサイトは、アフィリエイトによる広告収益を目的に作られたサイトです。収益方法は、広告のクリックごとに収益となる「クリック報酬型」と、広告からの登録や商品購入等によって収益が発生する「成果報酬型」があります。

5-2. アフィリエイトサイトの特徴

・PV数が重要

アフィリエイトサイトは、ネット検索からの流入が重要であり、ドメインパワーが強いサイトは検索上位に表示されやすい傾向にあります。そのため、価値の高いサイトの指標として「検索流入が多い」かどうかはひとつのポイントとなります。

まずはサイトに訪れる数が少なければ、広告クリックに繋がりません。最初の入口としてPV数を上げることが重要であると言えます。

5-3. アフィエイトサイト:M&Aの相場

アフィリエイトサイトのM&A相場は、おおよそ「利益 x 10〜15ヶ月分」程度ですが、サイト流入がどのような経路で行われているかなどによっても評価は変わります。

例えば、ほとんどを広告流入に依存している場合、買い手がサイト自体のパワーを感じられず、あまり評価されない可能性があります。

5-4. アフィリエイトサイト:M&Aのメリット(売り手)

・掲載記事の蓄積を評価される

記事が上位表示されず、ほとんど流入に繋がっていない場合、利益は低くなります。しかし、例えば順位が15〜30位の記事が多い場合、リライト次第で高順位を狙える可能性があります。

現状の利益率が低いとしても、過去の蓄積が評価につながるケースもあるため、一度市場に出してみてどのような評価がつくかを確認してみることもひとつの方法かもしれません。

・ドメインパワーが評価される

記事の中身に対する評価以外に、サイトの信頼性も評価に大きな影響をもたらします。検索エンジンからの信頼度を数値化したものをドメインパワーといい、ドメインパワーが強いサイトは検索上位に表示されやすくなります。サイトから信頼性を獲得するには、サイト全体の流入数や被リンク数、テーマ性の合致などさまざまな要素がありますが、大手企業のドメイン下にあることも評価対象となります。

そのため、もともと信頼性を持っている企業のドメイン下で運営しているメディアである場合、その契約を引き継ぐことができること自体を評価される可能性もあります。

・Googleアルゴリズムの変動リスクを回避できる

検索エンジンのアルゴリズムは日々アップデートしており、高い評価を維持し続けることは容易ではありません。一度のアルゴリズム変更で大きく収益が変動してしまうリスクがある中で、現在の収益を基に現金化できることは、プラスの要素であると言えます。

5-5. アフィリエイトサイト:M&Aのデメリット・注意点(売り手)

・譲渡ができない可能性

アフィリエイトサイトは、一部譲渡ができないものもあるので注意が必要です。とくに、無料ブログサービスでは、規約上第三者への譲渡が禁止されている場合がほとんどです。運営媒体の規約を見て、譲渡可能か確認するようにしましょう。

著作権違反をしているサイトの場合、買い手がつかなかったり、そもそも譲渡ができないケースもあります。

5-6. アフィリエイトサイト:M&Aのメリット(買い手)

・掲載記事の蓄積を取得できる

前述の通り、これまでの記事の蓄積を引継ぎできることは、メリットといえます。買い手のスキル次第では、過去の記事のリライト等で上位表示をさせることで、売上に繋げられる可能性があります。

・過去の取り組みから分析ができる

サイト作成から一定期間運営しているサイトの場合、過去の取り組みをデータとして分析できることもメリットのひとつです。サイト運営は、流入数や流入経路、CV数など、分析に必要なデータが多いため、買い手の取り組み次第で改善が見込めます。

5-7. アフィリエイトサイト:M&Aのデメリット・注意点(買い手)

・大手の参入により順位が下がる

アフィリエイトサイトは、検索順位が売上の大きな肝となります。そのため、ドメインパワーの強い大手企業などがお金をかけて記事を作成した場合、順位が下がり、売上減となってしまう可能性があります。アフィリエイトサイトを引き継ぐ場合は、そういったリスクも考慮に入れた上で買収を検討する必要があります。

・検索エンジンのアップデートにより下がる

Googleなどの検索エンジンは、独自のアルゴリズムで検索順位を決定しており、アルゴリズムがアップデートされるタイミングで大きな順位変動があることもあります。

上位を獲得するための過去のロジックが通用しなくなることもあり、その度に分析やリライト等を行う必要があるため、注意が必要です。

5-8. アフィリエイトサイト:M&A事例

ファウンダーは、業界特化型ポータルサイト「資金調達プロ」を、リリースから3年後の2018年に約6億円で売却しています。

参考:https://prtimes.jp/main/html/rd/p/000000006.000032769.html

6. ECサイト

6-1. ECサイトとは

ECとは「Electronic Commerce」の略で、インターネット上で物やサービスの取り引きを行うネット販売のことです。自社でECサイトをもって商品を販売することで、その利益を得ることができます。

6-2. ECサイトの特徴

・モール型ECサイト

ECサイトは、主に3通りの集客方法があります。ひとつは、楽天やAmazonのようなECプラットフォームに掲載して販売する方法です。このような多数のショップが出店・出品する形態のECサイトのことを「モール型ECサイト」と呼びます。

・SNS・SEO等を活用した集客

2つ目は、SNSからの誘導やネット検索で上位表示させるなど、自社サイトに直接集客して販売する方法です。Google等の検索エンジンで上位表示を狙って行う施策をSEO(Search Engine Optimization)と呼びます。

・広告運用

3つ目は、広告掲載によって集客する方法です。広告の種類は、テキスト広告やバナー広告、動画広告などさまざまで、GoogleやFacebook、YouTubeといった媒体上で掲載することが可能です。

6-3. ECサイト:M&Aの相場

ECサイトがどのような集客方法を行っているか、どれだけPV数が出ているかなどによって変動はありますが、おおよそ「利益x 12〜15ヶ月程度」だと考えられています。

6-4. ECサイト:M&Aのメリット(売り手)

・利益以上の価値がつく可能性

ECサイトは、買い手が評価するポイントによって譲渡価格が高くなる可能性があります。例えば、楽天等のモールに出品をしていて、その口コミ評価が高い場合、それは事業の大きな資産となります。

その他、ネット検索からの流入数やSNSのフォロワー数など、今後の施策によって売上増が見込める数的評価があれば、相場以上の価格がつくかもしれません。

6-5. ECサイト:M&Aのデメリット・注意点(売り手)

・ノウハウなどを真似されるリスク

OEMで商品を提供している場合、M&Aのアプローチをした買い手候補企業が、自分たちで同じような事業を始めるリスクがあります。そういったことを避けるためには、OEMの依頼先に予め独占契約を締結しておくなど、事前の対応が重要となります。

また、交渉相手に情報開示はしつつも、詳細部分は引継ぎ期間で行うなど、万が一に備えて開示レベルを調整するなどを行うこともひとつの手段かもしれません。

6-6. ECサイト:M&Aのメリット(買い手)

・売上が見込める事業を引継ぎできる

ECサイトは、商品ラインナップや広告運用、SNS運用など、一定の評価が得られるまでに時間がかかります。そのため、すでに一定のものを引継ぎできることはメリットであると言えるでしょう。

・時間の制約が少ない

ECサイトは時間を制約されることが少ないため、自身のペースで仕事ができるというのもメリットのひとつです。そのため、副業としてECサイトを始められる方も多いなど、参入障壁が低い事業であるといえます。

・資産の引継ぎ

単純なECサイトの引継ぎだけでなく、SNSなどを含めた会社の引継ぎである場合、アマゾン等のプラットフォーム上のレビューやSNSのフォロワーなど、蓄積に時間がかかる評価を引継ぎできることは大きなメリットでしょう。ECサイトを引き継ぐ際には、単純な売上だけでなく、周辺の資産についてもチェックしておくことが重要です。

6-7. ECサイト:M&Aのデメリット・注意点(買い手)

・トレンド色が強い商品を取り扱っている

トレンドのものや季節変動性が高いものなど、一時的に売上が大きくなっているものの、今後の動向が不安定の商品などは注意が必要です。ブームが終わった時期に一気に売上が下がることなども考えられるため、売上がどれくらいの期間続いているかなど、継続性をみて検討することをお勧めします。

・同じ売上が再現できない可能性

環境要因により、引継ぎ前の売上をそのまま再現できない場合もあります。原因としては、「プラットフォームの手数料があがった」「原価に変動があった」「ブームが去った」「SEO評価が落ちた」などが挙げられます。

また、SNSの流入が多い場合、個人にファンがついているかも確認しておく必要があります。個人に依存しているケースでは、その人が事業から離れることで、一緒に固定客も離れてしまう可能性があるからです。

・参入障壁が低い

参入障壁が低いことはメリットもありますが、その分ライバルが多くなり、差別化が難しいという側面もあります。価格競争になってしまうと、スモールビジネスで事業拡大をすることは難しくなります。

事業に独自性があるか、真似がしづらいコンテンツであるかなども、買収を検討する上で重要な要素といえるでしょう。

6-8. ECサイト:M&A事例

GMOペパボは、2022年にONEのNFTオリジナルグッズ購入サービス「Super NFT Products」事業を譲受しました。「Super NFT Products」は、Web3の技術を活用したNFTのオリジナルグッズ購入サービスとして2022年5月に提供開始。GMOペパボは、今回のM&AでWeb3への取り組みを加速し、クリエイター・エコノミーの拡大を目指します。

ティーライフは、2018年にLifeit社を買収。ティーライフは、両社の経営資源や強みを活用し、サービス拡大や取扱い商品の補完拡充を実現。加えて、ティーライフの情報システムなどのプラットフォームを共有化することで、効率的な運営を目指します。

参考:https://www.nikkei.com/article/DGXZRSP641488_V01C22A0000000/

7. ECプラットフォーム

7-1. ECプラットフォームとは

ECプラットフォームとは、ECサイトを構築・運用するための基盤となるシステムやソフトウェアのことです。有名なものとして、楽天市場やメルカリ、BASE、Shopifyなどがあります。

7-2. ECプラットフォームの特徴

ECプラットフォームの特徴は、ECサイトの事業者が集客・販売のために登録しているという点です。このプラットフォーム上で商品の売買が行われることで、プラットフォーム側は販売事業者から手数料をもらう仕組みになっていることが通常です。

7-3. ECプラットフォーム:M&Aの相場

・利用者数と運営期間

ECプラットフォームの相場は、「どれくらいの期間運営しているか」、「商品の提供者や購入者がどれくらいいるか」など、マーケットの利用数や継続数などで大きく変動します。立ち上げから数ヶ月程度しか経っていない事業の場合、売上想定が立てづらく、金額かつきづらい傾向にあります。

・ユーザーの流入経路

利用者の流入経路も重要な指標となります。買い手が買収後に同じような集客方法を再現することが可能か、利益の伸ばす見込みがあるかなど、集客面は買い手にとって大きな課題です。

広告流入が主であると伸び率が見込みづらい、SNS経由だと新規ユーザーの獲得が難しいなど、それぞれの特性やメリット・デメリットがあるため、交渉時の論点となる可能性が高いです。

7-4. ECプラットフォーム:M&Aのメリット(売り手)

・サイト構築・運営コストの回収

ECプラットフォームは、利益が出るまでに時間を要するビジネスモデルです。事業の途中で資金が尽きてしまったり、収益が思うように見込めないなどで撤退の可能性が出てくることもあります。

そういった場合に、M&Aで資金が潤沢な企業やマーケティング力がある企業、シナジーの見込める企業などに譲渡することで、サイト構築や運営にかけてきたコストを回収できる可能性があります。

7-5. ECプラットフォーム:M&Aのデメリット・注意点(売り手)

・流入経路によって価値が低くなる

売上が一定出ているプラットフォームだとしても、利用者の流入元が広告に依存していた場合、価値がつきづらい可能性があります。理由として、買い手が運営改善による利益増収が見込みづらいことが挙げられます。

7-6. ECプラットフォーム:M&Aのメリット(買い手)

・引き継ぐものが少ない

M&Aをする際に引き継ぐ対象が少ないことは、メリットのひとつです。ECプラットフォームは、一度構築してしまえば利用者間で取引が行われるビジネスモデルであるため、買い手はサービス改善やマーケティングに集中することができます。

新規参入の構想があるサービスと似たものをすでに他社が展開している場合、その事業を譲り受ける方がメリットが高い可能性があります。

7-7. ECプラットフォーム:M&Aのデメリット・注意点(買い手)

・掲載者に対する責任

プラットフォームに掲載している事業者が、法律や規約に違反しているケースがあります。その場合に、その事業者から商品を買った利用者からクレーム等があり、トラブルに発展する可能性があります。場合によっては、運営元の管理者責任などを問われ、訴訟や罰金などに繋がる可能性もあるため注意が必要です。

7-8. ECプラットフォーム:M&A事例

ソフトバンク傘下のヤフーは、TOBにより約4000億円でZOZOを子会社化。ヤフーの社長は「ヤフーをEC(電子商取引)国内ナンバーワンにする」という目標を持っており、大手衣料品通販サイトである「ZOZOTOWN」の買収をそのステップの1つと捉えているようです。

イードは、2016年に包括的業務提携に関して基本合意を締結。加えて、コンテンツマーケティングプラットフォーム事業(CMP事業)のWeb メディアの一つの「保険ゲート」を事業譲渡されています。

8. YouTubeアカウント

8-1. YouTubeとは

YouTubeとは、ユーザーが動画を投稿・閲覧・共有できるオンラインプラットフォームです。運営元はGoogleで、日本でも個人や企業がさまざまな形で利用しています。YouTubeは単体でビジネスにもなるほど利用者が多く、今後も利用者が増えていくことが予想されています。

8-2. YouTubeの特徴

YouTubeは、基本的に広告収入によって収益を得る仕組みです。動画に対して広告を掲載でき、チャンネル登録者数や再生回数に応じて広告収益が得られます。また、収益を得るにはチャンネル登録者数が1000人以上など、YouTubeが設定した最低条件を満たす必要があります。この条件は、Googleの運営方法や規約変更等により変動する可能性があるため注意が必要です。

参考:https://support.google.com/youtube/answer/4628007?hl=ja&co=GENIE.Platform%3DAndroid0

8-3. YouTube:M&Aの相場

YouTubeチャンネルを譲渡する場合、譲渡価格は以下がおおよその相場と考えられます。

YouTubeチャンネルは、動画の作成時間や外注内容、作成難易度などによっても見方が異なります。動画編集等を自分で行っている場合、外注費は削減できますが、自分の時間を削ることになります。単純利益だけでなく、コストやどこまで自走できているかなどが価値がつくポイントとなるでしょう。

8-4. YouTube:M&Aのメリット(売り手)

・現在価値の売却益が得られる

前述の通り、YouTubeはGoogleが運営しており、運営元の方針次第で広告単価が変動したり、アルゴリズムが変わったりする可能性があります。過去にも、自身のチャンネルの広告収益が大きく減ったという声は上がっており、現在の収益状況がそのまま続くとは限りません。

そのような可能性の中で、現在の収益価値でまとまった売却益を得られることは、ひとつのメリットといえます。

8-5. YouTube:M&Aのデメリット・注意点(売り手)

・譲渡できない可能性

YouTubeのチャンネルによっては、譲渡ができない可能性があります。内容が規約や法律に違反しているケースはもちろんのこと、運営者個人に依存したチャンネルは、再現性がなく買い手がつかないこともあるため注意が必要です。

・引継ぎ期間を想定

M&A全般に言えることですが、M&A後に引継ぎ期間を要する場合があります。とくに、買い手が引継ぎ後にこれまでの運営サイクルを引き継ぎ、利益を維持しようとすると、過去のやり方を踏襲する必要があります。

譲渡側は、そういった場合を想定して、運営マニュアルを作成したり、外注先等のオペレーションを仕組み化しておくなど、手離れしやすい状態にしておくことが望ましいです。

8-6. YouTube:M&Aのメリット(買い手)

・仕組みや資産の引継ぎ

YouTubeは、前述の通り広告収入によって収益が得られる仕組みです。広告収入を得るためには動画の再生回数などが肝となりますが、過去の動画が評価されて再生回数が上がったり、チャンネル登録をしているユーザーが引用してくれたりなど、収益が上がるための最初の土台があることは、大きなメリットであると言えます。

8-7. YouTube:M&Aのデメリット・注意点(買い手)

・属人性が高い可能性

チャンネル内容が運営者の知識や経験に依存しているなど、属人性が高いチャンネルは再現性が低く、利益が下がってしまう可能性があります。また、動画自体に再現性があったとしても、集客にSNSやイベント等を使っているケースなどもあるため、どのような経路での視聴者が多いかなども注意が必要です。

・法律や規約に違反している可能性

動画が著作権や肖像権に違反していたり、YouTubeの規約に違反しているケースがあります。その場合、突然チャンネルがストップし、収益がゼロになるだけでなく、訴訟のリスクなどもあるため注意が必要です。

・引継ぎ期間の設定

M&A全般にいえることですが、引継ぎ後に突然自分のオリジナリティを出そうとすると、うまくいかない可能性があります。一定の再生回数が出ている場合、まずはこれまでの方法を徹底的に真似をし、利益の目処がたってから自分色を出していくことをおすすめします。

8-8. YouTube:M&A事例

・チャンネル登録者数9万人を超える歴史解説チャンネル

バトンズを通じて譲渡されたYouTubeチャンネルで、過去には平均100万円前後の売上を定期的に推移しており、最高実績は250万円を超える売上をあげています。また、譲渡時には100本以上の動画がすでにあがっており、譲渡側は他チャンネルにリソースを割くために譲渡を検討していました。

譲受側は、買収後に2年で100本近くの新規動画をアップし、倍近くの登録者の獲得に成功しています。

・最高再生数300万回以上のスポーツ解説チャンネル

チャンネル登録者数が6万人以上いるスポーツ解説チャンネルの譲渡案件で、100万回再生が10本以上、最高再生数が300万回以上ある動画チャンネルです。譲受側は、引継ぎ後1年で倍以上の登録者数を獲得しており、現在1000本以上の動画を投稿しています。

9. SNSアカウント

9-1. SNSとは

SNSとはソーシャルネットワーキングサービスの略で、インターネット上で交流できるサービスのことです。有名なサービスとして、以下のようなものがあります。

9-2. SNSの特徴

基本的に、SNSアカウント単体での売買は規約上禁止されています。そのため、SNSを譲渡する場合には、それを運営している運営会社や事業ごと売買する必要があるため注意が必要です。

SNSの運用は、集客ツールとしても大きな役割を果たしています。飲食店やファッション事業など、SNSを通じて商品やサービスを知り、集客に繋がるケースも増えており、SNS運用はマーケティング戦略の重要な指標のひとつであるといえます。

近年では、SNSマーケティングを主軸とする企業や、SNSのフォロワーが多いインフルエンサーなどのビジネスモデルも活躍しており、SNSの需要は今後も続くと予想されます。

9-3. SNS:M&Aの相場

前述の通り、SNSアカウント単体の売買は禁止されています。そのため、基本は他の事業とセットで考える必要がありますが、例えばインスタグラムのフォロワー数が多く、そこからの集客・購買が一定見込めている場合、譲渡案件が上乗せされる可能性もあります。

9-4. SNS:M&Aのメリット(売り手)

・フォロワー数の価値

収益にうまく繋がっていない場合でも、SNSのフォロワー数などに買い手が魅力を感じる可能性があります。

9-5. SNS:M&Aのデメリット・注意点(売り手)

・譲渡できない可能性

前述の通り、SNSアカウント単体での譲渡は禁止されています。原則SNSを運用する会社ごとの譲渡となることに注意してください。

9-6. SNS:M&Aのメリット(買い手)

・無料の集客ツールを引継ぎできる

SNSは、基本無料で運用ができるツールです。SNSで一定のフォロワーがいる場合、商品の紹介や集客を無料で実施することができます。広告に一定の投資金がかかることを考えると、無料集客ツールとなり得るSNSアカウントが引継ぎできることは大きなメリットであるといえます。

9-7. SNS:M&Aのデメリット・注意点(買い手)

・引継ぎできない可能性

前述の通り、SNSアカウント単体での売買は禁止されており、場合によってはアカウント停止となる可能性もあるため注意が必要です。

9-8. SNS:M&A事例

・消臭クリームのM&A事例

消臭クリームの販売事業で、リピーターが平均3~4人ついている、収益の見込みが立てられやすい事業です。集客のほとんどはSNS広告の運用で行っており、譲渡側は本業への集中のために譲渡を検討していました。譲受側は、スポーツビジネスを展開しており、事業とのシナジーも見込んでM&Aの決断に至った事例になります。

・ファッション事業のM&A事例

ファッションのトータルコーディネートをまとめて送るという、EC販売ビジネスの譲渡事例です。インスタでトータルコーディネートを定期的にアップし、3万人以上のフォロワーがいました。ほとんどがSNSから集客をしており、そのアカウントごと事業を譲渡し、譲受側は運用費用が殆どマイナスになることがない状態で運用できた事例になります。

10. クラウドサービス(SaaSなど)

10-1. クラウドサービスとは

クラウドサービスは、インターネット経由でソフトウェア・データ・サーバ等の各種機能を利用できるサービスです。クラウドサービスは、大きく「SaaS」「PaaS」「IaaS」の3種類に分けられます。

【クラウドサービスの種類】

・SaaS(Software as a Service)

インターネットを経由して、サービス提供者(サーバー)側で稼働しているクラウド上のソフトウェアを利用できるサービス。

例)人事管理、コミュニケーションサービスなど

・PaaS(Platform as a Service)

アプリケーションを稼働させるプラットフォーム機能を提供するサービス。

例)キントーン、Salesforceなど

・IaaS(Infrastructure as a Service)

ICTインフラ機能を提供するサービス。

例)Microsoft Azure、AWSなど

10-2. クラウドサービスの特徴

クラウドサービスは、インターネット環境があればどこからでもアクセスすることが可能です。サーバー上にデータが保存されているため、あらゆる端末から利用することができます。

10-3. クラウドサービス:M&Aの相場

クラウドサービスは、システムの内容や顧客対象、利用金額等がサービスによって大きく異なるため、売買価格も一様に判断することが難しいビジネスであるといえます。

一方で、「どれだけ利用者がいるか」「どれだけの伸びが想定できるか」などは、譲受側が買収を判断するうえで重要な指標となるため、「買収企業が事業を引き継いだあとにどれだけ売上を伸ばせる事業となっているか」を想定して売却金額を決めることが重要となります。

また、SaaS事業の場合、PSR (Price Earnings to Ratio、株価純利益倍率)が見られることもあります。SaaS事業は、積み上げ型の収益構造となっています。開発費・マーケティング費など初期投資が多額に必要である一方で、労働集約的ではないため、その後は高い営業利益率を達成する可能性が高いビジネスモデルです。

そのため、過去の利益ではなく「将来利益」に対しての倍率を適用して算出する場合が多く、M&Aを実施する際にも5倍前後の価格がつくことが予想されます。

10-4. クラウドサービス:M&Aのメリット(売り手)

・買収企業のリソースを活用できる

SaaSビジネスは、利用者を獲得するために日々の営業活動・マーケティング戦略が重要となります。そのために、人材を確保したり投資資金を準備したりする必要がありますが、M&Aを行うことで買い手がもつリソースを活用することができます。

これまでリソース不足で対応できなかった成長戦略を、M&Aによって実現できるかもしれません。

10-5. クラウドサービス:M&Aのデメリット・注意点(売り手)

・従業員の離職

事業スケールを目指してM&Aを実施したとしても、貴重な人材が抜けてしまうケースもあります。譲渡企業の経営者は、「なぜM&Aを行うのか」という目指すビジョンや目的をしっかりと伝え、一人一人と丁寧なコミュニケーションを行うことが重要となります。

10-6. クラウドサービス:M&Aのメリット(買い手)

・形ある事業の引継ぎ

クラウドサービスは、事業の構築・運用ができるようになるまでに時間を要します。たとえリリースできたとしても、それがどれくらい利用されるか、その間に競合が事業参入しないかなどは未知数です。

そのため、既にビジネス化できていて、一定の利用顧客がついている事業の引継ぎができることは、事業戦略を練る際のズレも小さくなると想定できます。

・利用者データの活用

SaaSビジネスは、単純な利益だけでなく、購入にいたるまでの購買データが得られるビジネスモデルです。そのため、そのデータをマーケティングに活かしたり、別事業に活かすなどデータを活用したシナジー効果が期待できます。

10-7. クラウドサービス:M&Aのデメリット・注意点(買い手)

・想定していたシナジー効果が得られない

M&A実施前に想定していた効果が得られない場合があります。さまざまな理由が考えられますが、ひとつに情報収集不足が挙げられます。買い手は、売り手企業の事業内容や業界情報、競合他社の状況など、さまざまな側面から調査を行い、M&Aの効果を想定します。しかし、それらが詰め切れていないと、思わぬリスクや想定外の事象が出てくる可能性があります。

また、買い手が早い段階で手を入れることで、これまでの売上が下がってしまうケースもあります。事業再生案件などのケースでない場合、まずはこれまでの事業を引き続き継続し、売上を再現することが重要です。

・従業員の流出

M&A実施後に人材が抜けてしまうことがあります。SaaSは利用者を増やすための運用やアップデートも重要であるため、従業員との丁寧なコミュニケーションが重要となります。

10-8. クラウドサービス:M&A事例

イタンジは、2023年にHousmartをグループ会社化。「テクノロジーの⼒で業界課題を解決したい」という想いと、「賃貸領域・売買領域の事業が統合することは本質的な顧客ファーストに繋がる」という考えにより、経営統合に⾄っています。

参考:https://itandi.co.jp/press_releases/155

SmartHRは、2023年にメタップスホールディングスが運営するSaaS一元管理ツール「メタップスクラウド」を譲受。「メタップスクラウド」は一旦サービスを終了し、SmartHR社の下で新サービスの提供を目指すことで合意しています。

参考:https://metaps.com/ja/archives/press_news/5815

11. WEBメディア

11-1. WEBメディアとは

WEBメディアとは、インターネットを介して情報発信を行うメディアのことを指します。扱う媒体は記事、動画、音声などさまざまで、内容は以下のような種類があります。

【WEBメディアの種類】

・1次メディア

自ら取材をした1次情報を中心に取り扱うメディアのこと。

例)毎日新聞、日本経済新聞など

・2次メディア

1次メディアの情報を流用して配信するメディアのこと。キュレーションサイト、まとめサイトなど。

例)LINENews、SmartNews、NewsPicksなど

・ソーシャルメディア

不特定多数のユーザーが、自ら情報の発信ができるメディアのこと。

例)X、Instagram、YouTubeなど

・オウンドメディア

企業が自社で運営を行うコーポレートサイトやブログのこと。

例)サイボウズ式、バトンズ、弁護士ドットコムニュースなど

11-2. WEBメディアの特徴

・広告収入による収益

WEBメディアはさまざまな種類がありますが、その収益方法はほどんどが広告収入となっています。日本経済新聞やQuartzなど、サブスクリプション型を展開しているメディアも一部ありますが、広告を収益としている会社の割合が多いため、アクセスをどれだけ集められるかが売上に繋がる重要な指標となります。

・紙媒体からの事業転換・拡大

もともと紙媒体から始まり、WEBメディアに事業進出・事業転換したメディアもあります。そういったメディアでは、一定のファン層が確立されていたり、取引先との強固なネットワークがあるなど、PV数・売上以外で評価対象となる資産があると考えられます。

11-3. WEBメディア:M&Aの相場

WEBメディアのM&A相場は、おおよそ以下の通りです。

WEBメディアは広告収入をメインとしている事業が多く、PV数が大きな指標となります。

また、WEBメディアの中には、紙媒体から始まりWEBに参入した歴史ある老舗メディアも多く、その場合ブランドや取引先ネットワークに買い手が価値を見出すこともあります。

11-4. WEBメディア:M&Aのメリット(売り手)

・相場以上の価値がつく可能性

ブランド力や事業シナジーなど、売上とは別のポイントに買い手が価値を見出し、譲渡金額が相場以上になる可能性もあります。WEBメディアは、種類や発信内容によってシナジーを発揮しやすい傾向にあります。オウンドメディアをもつ企業が増えている中で、WEBメディアは需要が高い事業のひとつであるといえます。

11-5. WEBメディア:M&Aのデメリット・注意点(売り手)

・PV数が低いと価値がつきづらい

前述の通り、WEBメディアは広告収入がほとんどであるため、どれだけサイトにアクセスがあるかが重要となります。そのため、アクセス数の少ないサイトは買い手がつかない可能性があります。

・ロックアップ期間を設けられる可能性

M&Aにおけるロックアップはキーマン条項(Keyman Clause)と呼ばれており、事業の継続に欠かせないキーマンを売り手企業に残すことを定めた項目を指します。ロックアップ期間に規定はなく、契約時に売り手・買い手双方の合意のもと定められます。

WEBメディアの種類や特性にもよりますが、外部ライターを駆使して自社で記事作成を行なっている場合、そのディレクションや校正を手掛ける編集者が重要なキーマンとなり得ます。M&A後もスムーズに事業を回すために、買い手がキーマンに対してロックアップ期間を設ける可能性があるため認識しておくとよいでしょう。

11-6. WEBメディア:M&Aのメリット(買い手)

・シナジー効果が得られる

WEBメディアは、不特定多数のユーザーに情報発信ができるツールです。特定の業種やカテゴリ向けに、ニッチな発信を行なっている媒体である場合、集客ツールとして活用できる可能性があります。

例えば、化粧品販売を行う会社の場合、美容系のWEBメディアを引継ぎすることで、自社プロダクトの宣伝として活用することも可能です。発信力のあるメディアをてにすることで、集客面で価値を見出せるケースがあります。

11-7. WEBメディア:M&Aのデメリット・注意点(買い手)

・マネタイズが難しい

前述の通り、WEBメディアの収益はほとんどの場合広告収入となります。そのため、メディア単体で収益を増やすことが難しい傾向にあります。メディアを引き継ぐ際には、その事業単体で考えるのではなく、メディアを活用して自社事業を成長させられるかなどの視点が必要となるでしょう。

・事業の再現性

コンテンツを自社で作成しているメディアは、これまでのクオリティを再現させることが非常に重要です。多くの媒体では、ライター業務を委託して社内にいる編集者がディレクション・マネジメントをしているケースが多く、事業のクオリティを担うキーマンとなっています。

そのため、キーマンが事業に残るかどうかや、残らない場合その業務をしっかりと引継ぎできるかどうかは重要な論点となるでしょう。

11-8. WEBメディア:M&A事例

PR TIMESは、2020年にismを完全子会社化。これにより、PR TIMESは、PR TIMES利用企業の広報支援やWebマーケティング支援などの強化、コンテンツ制作体制の強化、働く女性向けコミュニティとのシナジー効果の最大化に取り組みます。

参考:https://prtimes.jp/main/html/rd/p/000001018.000000112.html

SDアートは、2023年にアルク出版企画を譲受。アルク出版企画が提供する文化に特化した出版事業と、SDアートのメイン事業にシナジーを見出し、出版事業に新規参入しています。

<バトンズ成約事例>

12. デジタルマーケティング支援

12-1. デジタルマーケティング支援とは

デジタルマーケティングとは、デジタル分野のさまざまなテクノロジーを用いてマーケティングを行う手法を指します。デジタル領域には、SEOや広告、SNS、メルマガなどさまざまな種類があり、各領域を幅広く手掛けている企業や、領域特化をして事業展開している企業もあります。

12-2. デジタルマーケティング支援の特徴

・自社で分析ツールを開発している企業

デジタルマーケティングは、テクノロジーを駆使して購買情報、アクセス行動、視聴履歴などのデータを収集・分析して、集客改善・コンテンツ改善等を行います。情報収集・分析をするにはデータが必要であるため、そのための情報収集ツールや分析ツールなどを独自で開発している企業もあります。

・マーケティング人材を提供している企業

多くの企業は、他社のツールを活用して分析し、その分析結果や改善施策を提供することで売上に繋げています。そのため、分析能力が高い人材が売上の肝となっており、人材依存が比較的高い業界であると言えます。

12-3. デジタルマーケティング支援:M&Aの相場

デジタルマーケティングの譲渡は、売上だけでなく取引先の数や顧客単価、大手クライアントの存在なども重要なポイントとなります。取引先の存在は、買い手企業のシナジーが想定しやすく、高価値をつけられる可能性もあります。

12-4. デジタルマーケティング支援:M&Aのメリット(売り手)

・事業基盤の安定化

デジタルマーケティングは、大手企業からのニーズも高い業種です。大手企業の傘下に入ることができれば、事業基盤が安定し、さらなる事業拡大や新たなチャレンジに取り組みやすくなります。

12-5. デジタルマーケティング支援:M&Aのデメリット・注意点(売り手)

・自由度が制限される

M&Aによって経営権が買い手企業に移るため、経営の自由度が下がります。場合によっては、求める事業プランと違った方向に進むこともあります。

・ロックアップ期間

デジタルマーケティング領域は、スキルが人材に依存しやすい傾向にあります。顧客が人についているケースでは、引継ぎによるロックアップ期間を提示される可能性があります。

12-6. デジタルマーケティング支援:M&Aのメリット(買い手)

・マーケティング人材の獲得

デジタルマーケティングの専門スキルを持った人材は少なく、各業界で人材不足となっています。そのため、他社に業務委託等で発注しているケースが多く、社内に知見やノウハウが溜まりづらい傾向にあります。

優秀な人材を確保するために、デジタルマーケティング企業を買収するケースは今後増えていく可能性があります。

・シナジーが見込める

デジタルマーケティングの分野は、あらゆる業界とのシナジーが見込みやすい業種です。そのため、買収後に自社事業が大きく成長する可能性がある点はメリットであるといえます。

12-7. デジタルマーケティング支援:M&Aのデメリット・注意点(買い手)

・離職による顧客離れ

デジタルマーケティングは、個人のスキルや分析力が提供価値となります。そのため、人に依存する部分が多く、M&A後に人材が流出してしまうと、事業運営に大きな影響を与える場合があります。

顧客との信頼関係が構築できているような能力の高い人材である場合、離職によって顧客ごと離れてしまう可能性もあります。

・プライバシー保護の強化

近年、プライバシー保護に関する法律が世界的に強化されてる傾向にあります。例として、クッキー(Cookie)を利用した広告ターゲティングが難しくなってきており、代替技術として、クッキーレス(Cookieless)広告配信の技術が注目されています。

12-8. デジタルマーケティング支援:M&A事例

ニューラルポケットは、2021年にフォーカスチャネルを完全子会社化。フォーカスチャネルが提供する広告放映用サイネージ機器にAIカメラを装備し、より効果的な広告配信を可能にすることから、事業価値向上を図り、マンション管理のデジタル化も推進させる方針です。

参考:https://www.nihon-ma.co.jp/news/20211022_4056/

ベクトルは、2023年にOwnedを子会社化。Ownedのデジタルマーケティングに関するノウハウと、グループのPR事業や顧客基盤を融合し、顧客のマーケティング効果の最大化を図ります。

参考:https://global-assets.irdirect.jp/pdf/tdnet/batch/140120230711520254.pdf

13. AI・IoT

13-1-1. AIとは

AIとは、Artificial Intelligenceの略で、人工知能と訳されます。AI技術はさまざまな分野において広がっており、今後企業が成長する上で欠かせない分野といえます。

13-1-2. IoTとは

IoTとは、Internet of thingの略で、モノのインターネットと訳されます。現在、インターネットの接続はPCや携帯だけでなく、家電製品・車・建物など、さまざまな「モノ」に繋がるようになっています。

機器に備えたセンサーやカメラを用いて、さまざまなモノからデータを収集できるようになることで、効率化や省人化の実現に繋がります。

13-2. AI・IoTの特徴

・導入コスト

AIやIoTの特徴として、導入コストが挙げられます。AI・IoTは、これまで人的に行われていたことの代替や生産性向上などに大きく寄与しますが、それによってこれまで企業内で行われていた業務内容が変わったり、新しい業務が発生するなど、これまでの仕事内容が大きく変わる可能性があります。

・受託開発・コンサルティング

自社プロダクトとしてAI・IoTを提供しているのではなく、AI・IoT関連のプロダクト開発や業務改革プロジェクトを行う企業に対して、コンサルティングや開発リソースを提供する企業も多くあります。

この業界は時代の流れが早く、数ヶ月で最新技術が更新されていくような産業です。そのため、自社でエンジニアを抱えて一から開発を行うよりも、AI開発に知見のある企業と連携をしながら開発を進めるケースが増えています。

13-3. AI・IoT:M&Aの相場

AIは、最もホットな産業のひとつです。AIの事業だけでなく、ノウハウやスキルをもった人材獲得を目的としたM&Aも考えられ、事業内容や譲受側の目的によって譲渡価格も変動する傾向にあります。

13-4. AI・IoT:M&Aのメリット(売り手)

・大手企業のリソースを活用

大手企業が、AI産業進出のためにM&Aを行うケースがあります。AIビジネスは、世界規模でビジネスが展開されている産業であり、事業をスケールさせるためには人材やコストが欠かせません。

大手企業の傘下となることで、大手が持つさまざまなリソースを活用できることは大きなメリットであると言えます。

13-5. AI・IoT:M&Aのデメリット・注意点(売り手)

・買い手がつかない可能性

AI産業は、移り変わりが激しい産業であるため、スタートした事業が譲渡を決断するころには需要が下がってしまっている可能性があります。その場合、買い手が買収メリットを感じず、M&Aを実行できない可能性があります。

13-6. AI・IoT:M&Aのメリット(買い手)

・従業員の雇用確保

AIに精通した人材を確保できることは、買い手にとってメリットと考えられます。エンジニアは全体的に人材不足であり、その中でもAIに精通した開発者の存在は貴重です。すでにAI事業と関わりがある人材の獲得は、M&Aを実施する理由となり得るでしょう。

・新規顧客・取引先の獲得

大手企業は、今後の事業拡大に向けてAI産業に参入している企業も多くいます。また、大学やベンチャー企業なども含め、AI産業と関わりのある取引先を獲得できることはメリットと考えられます。

・技術・ノウハウが得られる

AIは業界の流れが非常に早く、自社で開発したプロダクトをリリースした頃にはすでに古い技術となっていたり、人材育成が難しいという課題があります。そのため、すでに技術・ノウハウを持った企業を買収することで、そのような時間的コストを削減できるメリットがあります。

13-7. AI・IoT:M&Aのデメリット・注意点(買い手)

・個人情報等の取り扱い

AIは、ビッグデータとよばれるさまざまな情報を読み込むことで洗練されていきます。一方で、その中には個人情報が含まれているケースもあり、個人情報保護の観点は大きな議論となっています。AIの領域はまだまだ法整備もされていない部分も多く、これまで情報取得ができていたものが、法整備によって利用できなくなる可能性もあるため注意が必要です。

・グローバルな競争相手

AI産業は、大手企業や海外企業が参入しており、競争相手がグローバルであるのが特徴です。中途半端に参入してしまうと、ビジネスとして失敗する恐れもあるため注意が必要です。

13-8. AI・IoT:M&A事例

メリテックは、2021年にEoxysの過半数の株式を取得。通信事業者や法人を対象としたIoTとクラウドのソリューションを構築しているEoxysを買収することで、自社のIoTソリューション事業の基盤強化をはかります。

参考:https://meritech.co.jp/information.php?news=36

エクサウィザーズは、2021年にエクスウェアを完全子会社化。AIプラットフォーム事業の強化により、AI実用化を加速させることを目指します。

参考:https://exawizards.com/archives/15385/

M&Aの仲介を行う企業・期間

M&Aを円滑に進めるためには、M&Aをサポートする専門家の存在が欠かせません。ここでは、M&Aの仲介・サポートに取り組まれている企業・機関について説明します。

銀行

銀行は、M&Aの相談先として選ばれる機関のひとつです。経営者は融資の相談などで銀行と関わりを持っているため、銀行からM&Aの提案を受けたり、後継者の相談等を銀行の担当者に行うケースもあります。

一方で、銀行が対象とするM&Aは大規模なものが多く、他の相談先と比較して手数料が高い傾向にあります。そのため、多くの中小企業は相談先として選択するのが難しいかもしれません。

しかし近年では、事業承継・引継ぎ支援センターやM&Aプラットフォームなどが銀行と提携することで、銀行に相談があった小規模事業が成約まで進むケースも増えてきています。

特に地方銀行などでは、地域活性化や地域の事業推進を進めるべく、M&Aに積極的に取り組む銀行も増えています。

事業承継・引継ぎ支援センター

事業承継・引継ぎ支援センターとは、全国47都道府県に設置された、後継者不在の中小企業・小規模事業者と譲受を希望する事業者とのマッチングを支援する機関です。無料窓口の相談件数は、令和 4年度で22,361者にまで及び、多くの事業者の相談窓口となっています。

また、各地域の専門家やM&Aプラットフォームと協力体制を構築することで、支援センターに相談があった事業者を提携先に紹介し、多くの事業を成約まで繋げています。

M&A仲介会社・FA

M&A仲介会社は、M&Aアドバイザリー業務を専門に行う会社のことを指します。FA(ファイナンシャル・アドバイザー)はM&A仲介と同様、M&A実行を支援する専門家のことを指しますが、どういった立場でM&A支援を行うかに違いがあります。

M&A仲介が譲渡側・譲受側双方の間に立ってM&Aを支援するのに対して、FAはどちらか一方と契約をしてサポートを行います。

M&Aプラットフォーム

M&Aプラットフォームとは、譲渡側(売り手企業)と譲受側(買い手企業)がインターネット上でマッチングできるサービスのことです。インターネットを活用することで、全国から最適な相手先を選定できるというのが特徴です。

とくに、ネット活用に慣れているIT企業の事業者は、他の業界と比べてM&Aプラットフォームの活用が多い傾向にあります。もともとM&Aを前提として事業に取り組む経営者も多く、M&Aに対する印象もポジティブな経営者が他業界と比べて多い印象です。

今すぐにM&Aを検討していない場合でも、一度市場に出してみることで、自社にどれくらいの価値がつくのか、どれくらい求められているのかなどを把握できるだけでもメリットがあると言えます。

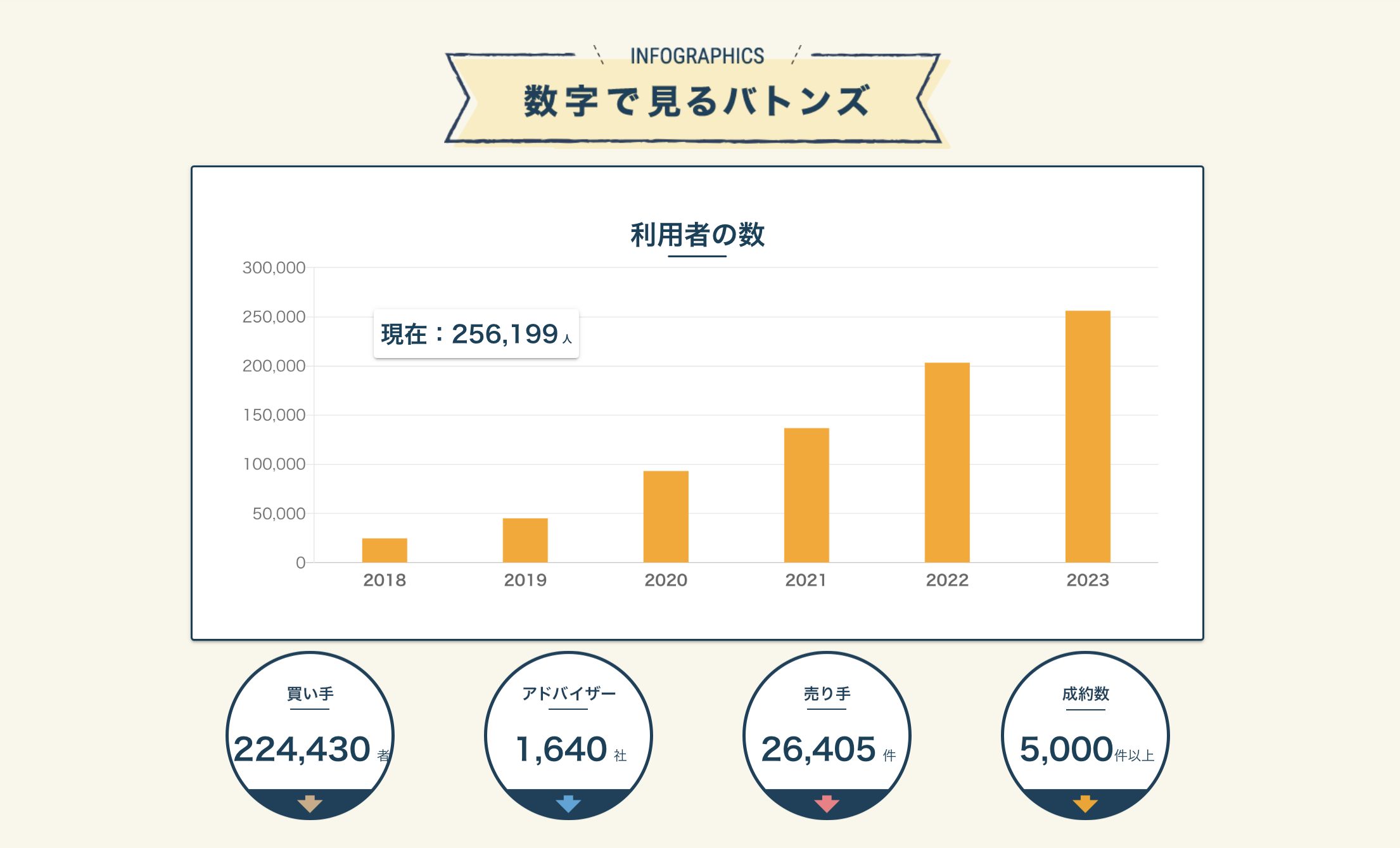

ITのM&Aならバトンズ

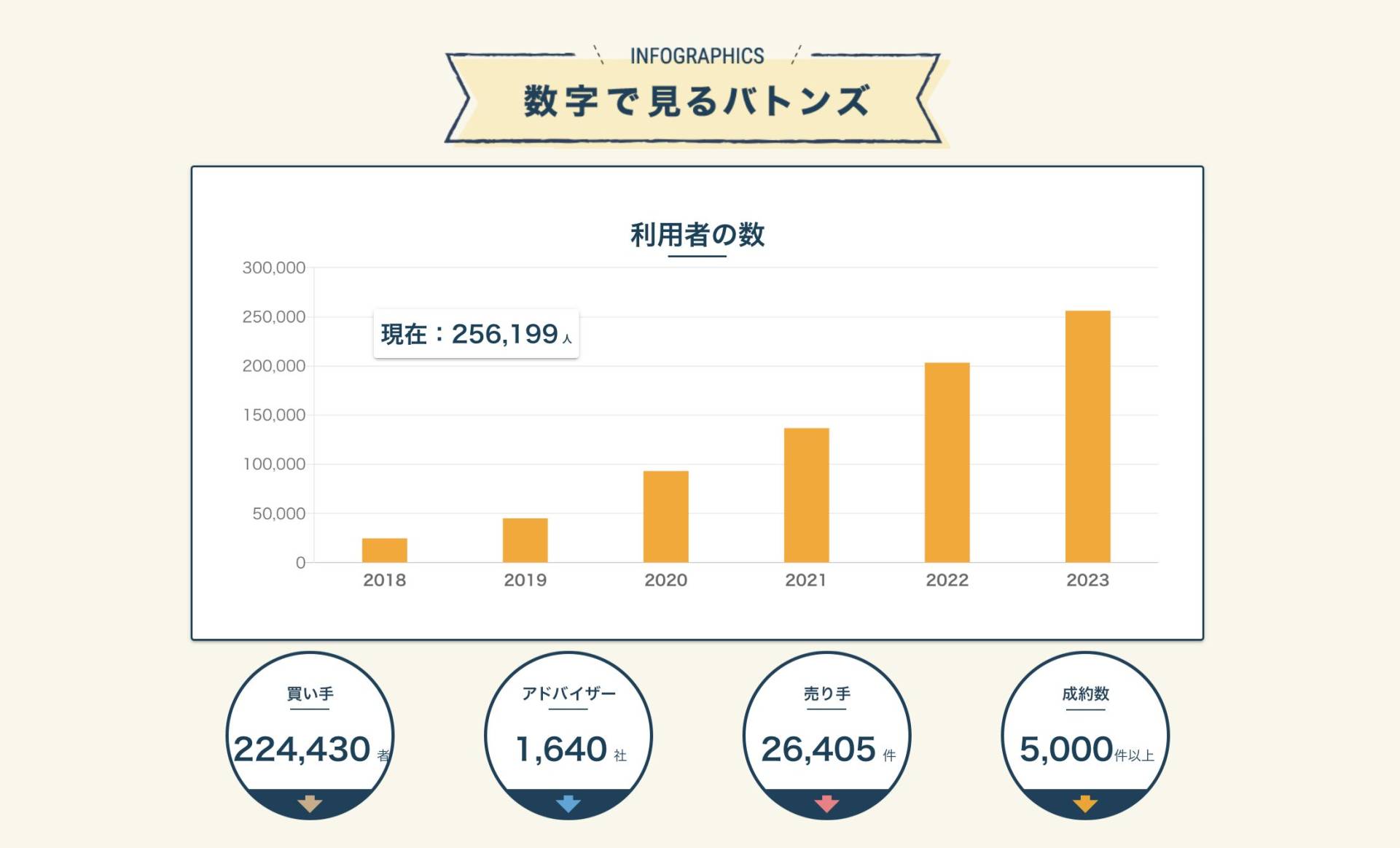

バトンズは、成約数・登録案件数No.1※のM&A・事業承継支援サービスです。毎月800件以上の新規案件登録があり、地域・業種・規模感など、網羅性のある案件から探すことができます。また、買い手は優良企業や個人など22万以上の登録があり、日々多くのマッチングが実現しています。

バトンズは現在、日本で最も多くの成約実績を誇るM&Aプラットフォームとなっています。バトンズが多くのユーザーに求められる要因として、以下のような特徴が挙げられます。

・22万以上の買い手から引継ぎ先が探せる

・金融機関や公的機関などから案件紹介がある

・低価格の手数料でM&Aができる

・M&Aを安全に行うためのパッケージがある

バトンズは、さまざまな業種・業界の企業が登録しているため、想像し得なかったマッチングがおきる可能性もあります。IT企業は多くの業界から求められており、今後もそのニーズは高まっていくことが予想されます。

M&Aを検討する際には、ぜひ一度バトンズにご相談ください。

こんなお悩みありませんか?

つなぐマッチングプラットフォームです。

累計5,000件以上の売買を成立させています。

またM&Aを進めるためのノウハウ共有や

マッチングのための様々なサポートを

行わせていただいておりますので、

まずはお気軽にご相談ください。

編集部ピックアップ

- M&Aとは?流れや注意点、スキームなどを専門家がわかりやすく解説

- 事業譲渡とは?メリット・手続き・税金などについて専門家が解説

- 中小M&Aガイドラインとは? 概要や目的を詳しく解説

- 企業買収とは?M&Aとの違いは何?メリットや手続きの流れをわかりやすく解説

- 会社売却とは?M&Aのポイントや成功事例、IPOとの違いも解説

- 【完全攻略】事業承継とは?

- スモールM&AとマイクロM&Aとは?両者の違いとメリット・デメリットを解説

- 合併とは?会社合併の種類やメリットデメリット・手続きの流れ・必要書類を解説

- 後継者のいない会社を買うことで得られる多くの利点とは?

- カフェって実際のところ儲かるの?カフェ経営の魅力と開業方法

その他のオススメ記事

-

2025年01月19日

業務提携とは何かを分かりやすく解説。実施するメリットや成功事例も紹介

業務提携とは他社と技術やノウハウなどの経営資源を出し合い、事業拡大や課題解決などを目指す方法のことです。どのような手順で実施するのか、メ...

-

2024年09月17日

トラック・運送業のM&A動向 | メリットや事例について解説【2024年版】

運送業界は、 M&Aの需要が高まっている業界のひとつです。その背景には、後継者不足や2024年問題などさまざまな理由があり、事業規模の大小問...

-

2024年09月05日

未来への想いを共有できる会社とM&Aで手を組みたい。バディネットは、すべてのモノが繋がる社会を支えるインフラパートナーへ

2012年に電気・電気通信工事業界で通信建設TECH企業として創業したバディネット。2024年現在、5社の買収に成功して業容を拡大させています。今回は...