収益性を計算する方法としてIRR(内部収益率)法があります。IRRでは投資した額に対し、それと同じ金額を得るときの収益率を基準に考えます。この計算方法はM&A後の資金回収にも応用できます。

この記事では、IRRが示す指標の意味や計算方法についてご紹介します。

IRRとは?

IRRとは、「Internal Rate of Return」の略で、日本語では内部収益率といいます。一定期間お金を預けたときに、どれだけ効率的にリターンが得られるかを示します。平たく言えば、毎年の利回りがいくらになるかということです。IRRでは他の指標と異なり、投資期間を考慮します。

例えば、100万円もらえるとして、今もらうか1年後にもらうかであれば、ほとんどの人が今を選ぶはずです。お金の価値は時間が経つほど低くなり、(この下がり方を割引率といいます。)時間経過による価値の変動からIRRでは投資金額を早く回収できるため価値が高いと評価します。

ひとまずは「IRRは銀行にお金を預けたときの預金金利のようなもの」と頭に留めてみてください。

現在価値という考え方

お金の価値は時間によって変わります。そのため将来の資産価値を計算する場合、時間の価値を加味して計算しなくてはなりません。

例えば、100万円を元手にして、1年後に5%増える投資商品を買うと、1年後に100万円は105万円になります。この105万円のことを将来価値といいます。また、反対の計算をすることで、1年後の105万円は現在におきかえるといくらの価値があるかを求めることができます。これを現在価値といい、この時の現在価値は100万円です。

n年後の現在価値の求め方は

になります。

IRR理解のために知っておきたいDCF法とNPV

次に、IRRを理解するためにも知っておきたい、DCF法について説明します。

DCF法は「Discount Cash Flow」の略で、将来予想されるキャッシュフローを現在価値に割り引く計算手法です。将来のキャッシュフローが現在価値でいくらなのかわかるため、投資やM&Aの際に指標として活用されます。最低でも5年分のキャッシュフローを用います。

一定期間のDCFの総和から、投資額を差し引いた数値が”Net Present Value”、通称NPV(正味現在価値)です。NPVによって、時間による価値の変動を加味した本質的な事業価値と投資コストを比較できます。事業投資する際、NPVがプラスなら利潤が、マイナスなら損失が出ることがわかります。

初期投資100万円が1年後に105万円になる場合、NPVは5になり、「プラスであるため投資すべき」といえます。このNPVがゼロのなるような割引率のことをIRRといいます。つまり、IRRとは将来のキャッシュフローの現在価値と、投資額が均衡する割引率のことです。

1年目で100万円が105万円になるケースなら

1年目に5万円、2年目に105万円受け取るのであれば

で算出します。

IRRの目安

IRRの目安として「ハードルレート」というものがあります。ある投資案件に投資するかどうかを判断する場合の評価の基準のひとつで、株式発行資金などの資金調達コストと同義で使われます。

IRRがハードルレートより高ければリターンはかかる資本コストを超えるため、投資や買収の価値があるといえます。ハードルレートはその投資をすることによって、どれくらいのリターンが得られるのかの適正値(%)で表します。

エクイティIRRとプロジェクトIRR

IRRには大きく分類すると、エクイティIRRとプロジェクトIRRの2種類があります。前者は株式にかかる配当利回りなどに使われ、後者は事業や不動産投資などの収益性評価に使われます。それぞれを解説していきます。

エクイティIRRとは

Equity IRR(配当利回り)は、自己資本に対してどれだけの投資収益があるかを計る指標で、キャッシュフローを現在価値に割り引く際に、現在価値と投資金額が同じになるような割引率です。NPVと同じように、事業に投資する際のリターンを比べるために使うことができます。

配当がどれくらいもらえるのか、という話とも関わってくるため投資家にとっては採算性を計るための指標になります。一般的なプロジェクトでは7割以上を借入金で賄いますが、借入金が増えるほど自己資本の収益性は上がりエクイティIRRは高くなります。

プロジェクトIRRとは

プロジェクトIRRは、ひとつの事業への投資額に対する内部収益率のことで、事業の採算性の参考に使われます。借入金がなければエクイティIRRと同じになります。

毎年のリターンがどれくらい出るのかをあらかじめ算出できるため、プロジェクトの参加者は銀行などからの資金集めなどをどうするのか考慮せずに事業そのものの収益性を評価することができます。

IRRの計算式|Excelで簡単に計算できる方法

IRRの計算は非常に複雑であるため、手計算ではかなりの時間がかかります。一方、Excelによる計算方法を習得していれば、一瞬で計算結果を出すことができます。

ここからはIRRの計算式とエクセルによるIRRの計算方法について解説します。

IRRの計算式

IRRの計算式は以下の通りです。

投資額をI(マイナスの金額)と置き、毎年の投資によって得られると予想されるキャッシュフロー(現金収入)をC1、C2、C3と置くと、

となります。

一番左側のIは投資額を引き算しています。その後の式は毎年得られると予想されるキャッシュフロー(現金収入)の額を合計しています。ただ、単純に毎年分を合計した場合の式はC1+C2+C3・・・・となりますが、IRRの式ではCn/(1+IRR)^nのようにn年目のキャッシュフローをIRRの利回りで現在価値に換算しています。

現在価値とは、貨幣価値を現在時点に割り戻して比較できるようにしたものです。

金利がプラスの世界では、現在のお金の額面と将来もらえるお金の額面が同じ場合、将来もらえるお金の価値の方が少なくなるという考え方があります。

例えば、現在の100万と2年後にもらえる100万円の価値を比べた場合、定期預金の金利が10%だと仮定すると2年後にもらえる100万円の現在価値は約82.6万円に相当します。なぜならば約82.6万円を10%の定期預金で運用した場合、2年間毎年10%の金利がつくため2年後には100万円となるからです。

最初のIRRの式に戻りますが、IRRとは投資額に毎年得られるキャッシュフロー現金収入を足し合わせていった合計が0になる、つまり投資額を回収出来る利回りの事を表していることがわかります。

Excelで簡単に計算する方法

先ほどの式の方程式を解くことによりIRRを計算することができます。ただし、年数が増えるほど方程式が複雑になるためエクセルを使って簡単に計算する方法をご案内します。

エクセルでの計算方法は、先ほどの式と同じ順番で投資額、毎年の予想キャッシュフローをセルに入力します。投資額をA1セルに入れた場合、1年目の予想キュッシュフローをA2、2年目の予想キュッシュフローをA3とし、n年目までの全てを入力します。

最後のセルには「=IRR(セルの範囲)」を入力。例えば、2年分であれば「=IRR(A1:A3)」となります。たったこれだけで、簡単にIRRが算出できます。

IRRの実際の計算|例を用いて解説

ここからはIRRの実際の計算方法を紹介します。

IRRを理解する上で必要となるNPVの計算方法も併せて紹介します。

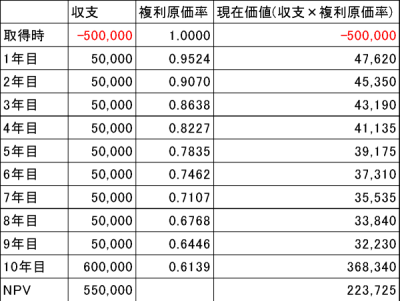

収益については、毎年50,000千円得られるとして計上し、10年目はこの収益に加えて売却価格の550,000千円の合計額である600,000千円を計上するものと仮定します。また、割引率を5.0%と仮定します。この場合のキャッシュフロー(以下、CF)の収支と現在価値は以下の表のようになります。

収支を現在価値に割り引いて合計した金額がNPVとなります。この事例のNPVは223,725千円となります。

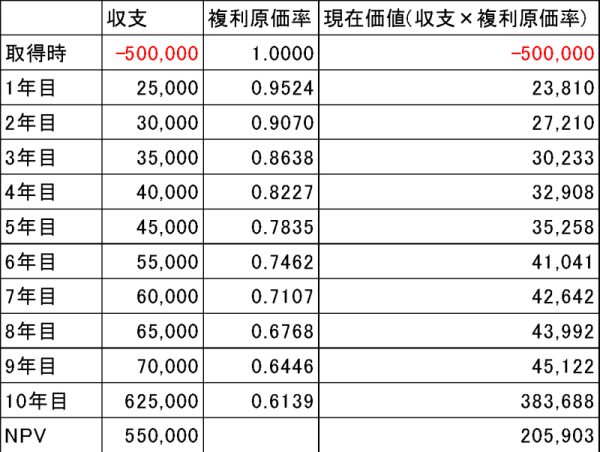

収益については、1年目~9年目にかけて25,000千円~70,000千円と1年ごとに5,000千円ずつ上昇するものとして仮定し、10年目は売却価格の5.5億円と期中の収益75,000千円の合計額の625,000千円を計上します。この場合のCFの収支と現在価値は以下の表のようになります。

この事例のNPVは205,903千円となります。ここで例1と比較して注目するべきところは、額面上の収支の合計額が550,000千円と同じにもかかわらずNPVが異なっていることです。将来的に大きな額が得られるとしても、将来になるにつれて割引が大きくなるため、計算の結果、当該事業が採用されない場合もあります。

例1と例2を比較するとNPVが例1の方が大きいため、採用されやすいことになります。また、IRRについて、例1は5.342%、例2は4.536%であり、割引率が5.0%であることからそれよりも収益性が高い例1が採用されることになります。

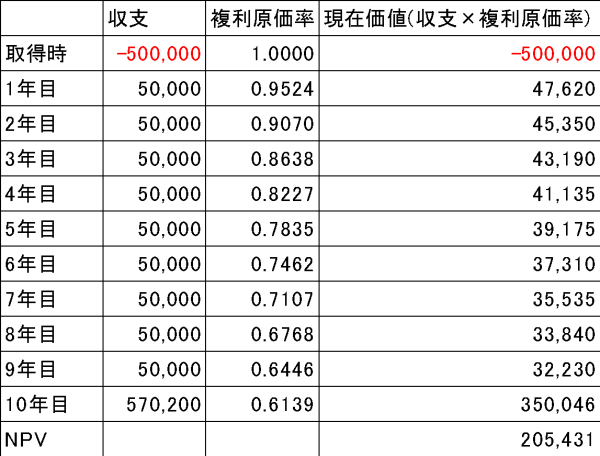

では、例1のような毎年50,000千円が得られる収益の時にIRRが5.0%になる不動産の売却価格はいくらでしょうか。IRRが5.000%の時のCFの収支と現在価値は以下の表のようになります。

この時の不動産の売却価格は5億2020万円となります。

この時、貨幣価値の上昇率(割引率)と当該期間での事業の収益性(IRR)は同じ5.0%になるため、相殺されて収益がないことになります。売却価格が5億2020万円以上の場合、当該プロジェクトから収益が得られることになります。

IRRのメリットとデメリット

IRRは収益率を厳密に計算できる方法です。しかし、IRRで計算する際に注意するべき事項もあります。最後にIRRのメリットとデメリットを紹介します。

IRRのメリット

IRRで利益率を算出するメリットには以下の3つがあります。

・投資期間中のキャッシュフローの変動を考慮して収益率を計算できること

・お金の時間的価値を考慮して計算できること

・収支の変動を加味して、投資期間を通しての収益率を算出できること

そもそもIRRでは、将来得られるキャッシュフローをもとに計算します。このキャッシュフローは、フリーキャッシュフローとも呼ばれ、更なる投資など事業や投資に関して自由に使えるお金のことを指しています。つまり、当該の事業や投資にかかる初期投資や経費はすでに差し引かれているキャッシュフローをもとにIRRを計算していることになります。

以上から、IRRでは不動産投資や事業のプロジェクトなど投資後にかかる経費などを投資期間中のキャッシュフローの変動を考慮して収益性を計算していることになります。また、上記で説明した通り、IRRでは現在価値に直してから計算するため、お金の時間的価値を考慮して計算していると言えます。

一般的な収益性を示す利回りは1年単位でしか収益率を計算することができませんが、IRRではキャッシュフローに関して詳細に計算するため、投資期間がどの期間になっても投資の収益率を計算することができます。

・「利回り」とIRRの違いについて

利回りとは、投資金額に対する利子も含めた年単位での収益率のことを言います。利回りによる収益率の計算では投資期間中のキャッシュフローの変化を考慮して計算することができません。

そのため、利回りによる収益率の計算は、株式投資や定期預金などの時に使われます。また、お金の時間的価値を考慮して計算しない方法であるため、厳密に収益率を計算するときには、IRRで計算することをおすすめします。

IRRのデメリット

一方で、IRRで利益率を算出するデメリットもあります。それは、投資規模を考慮できないことです。例として、IRR 6%のプロジェクトAとIRR 10%のプロジェクトBがあるとします。IRRだけを基準に投資するプロジェクトを決めるとプロジェクトBに投資することになります。

しかし、投資額がプロジェクトAは1億円、プロジェクトBが1000万円だった場合どうなるでしょうか。プロジェクトAの利益額が600万円、プロジェクトBは100万円となり、利益額を考慮するとプロジェクトAの方が有利であるという結果になります。

このようにIRRでは投資の規模や利益額を考慮した収益率計算ではありません。IRRを用いる際には、利益額にもきちんと目を向ける必要があります。しかし、投資できる資金に限度がある場合は、そのプロジェクトのリスクや結果として収益率が低くなった時の想定などを考慮する必要があります。そのため、IRRの高さが判断基準の1つになる場合があります。

まとめ

IRRは収益性を計算できるため、計算結果をもとに投資の可否を判断することができます。しかし、IRRの計算方法やその結果に対する正しい評価方法を理解していないと間違った判断をすることになります。仮定条件も精密に設定する必要がありますので、注意しましょう。IRRについては当記事やその他参考書などを参考にしっかり理解した上で収益性を評価してみましょう。

こんなお悩みありませんか?

つなぐマッチングプラットフォームです。

累計5,000件以上の売買を成立させています。

またM&Aを進めるためのノウハウ共有や

マッチングのための様々なサポートを

行わせていただいておりますので、

まずはお気軽にご相談ください。

編集部ピックアップ

- M&Aとは?流れや注意点、スキームなどを専門家がわかりやすく解説

- 事業譲渡とは?メリット・手続き・税金などについて専門家が解説

- 中小M&Aガイドラインとは? 概要や目的を詳しく解説

- 企業買収とは?M&Aとの違いは何?メリットや手続きの流れをわかりやすく解説

- 会社売却とは?M&Aのポイントや成功事例、IPOとの違いも解説

- 【完全攻略】事業承継とは?

- スモールM&AとマイクロM&Aとは?両者の違いとメリット・デメリットを解説

- 合併とは?会社合併の種類やメリットデメリット・手続きの流れ・必要書類を解説

- 後継者のいない会社を買うことで得られる多くの利点とは?

- カフェって実際のところ儲かるの?カフェ経営の魅力と開業方法

その他のオススメ記事

-

2024年12月11日

人の命を守るバックミラーの製造。父から受け継いだ誇りある仕事を、熱意ある会社へ事業承継

大阪府を拠点にアルミミラーを中心とした製造・加工業を営む「株式会社尾崎鏡工業所」は、2024年9月、愛知県でガラス製品の製造加工等を手掛ける「...

-

2024年09月17日

トラック・運送業のM&A動向 | メリットや事例について解説【2024年版】

運送業界は、 M&Aの需要が高まっている業界のひとつです。その背景には、後継者不足や2024年問題などさまざまな理由があり、事業規模の大小問...

-

2024年09月05日

未来への想いを共有できる会社とM&Aで手を組みたい。バディネットは、すべてのモノが繋がる社会を支えるインフラパートナーへ

2012年に電気・電気通信工事業界で通信建設TECH企業として創業したバディネット。2024年現在、5社の買収に成功して業容を拡大させています。今回は...