「EBITDA」という指標をご存知でしょうか?

M&Aでは企業価値を測るひとつの指標として活用されており、経営学やMBAでも投資を学ぶ際に取り上げられています。しかし、M&Aや投資に興味を持っている、始めてみたという方にとっては、見慣れない言葉ではないでしょうか。EBITDAは営業利益や経常利益と並んで、企業を評価する指標のひとつです。とくに営業拠点を日本以外におく企業や、グローバル企業の評価をする際にEBITDAは欠かせません。

今回はEBITDAの読み方、計算方法、意味や特徴、さらには使用する際の留意点について解説します。「EBITDAをはじめて聞いた」「活用の方法を知りたい」といった方は、ぜひ本記事の内容を参考にしてみてください。

EBITDA 読み方は?

EBITDAは、“Earnings Before Interest Taxes, Depreciation, and Amortization” のそれぞれの頭文字を取った略語で、読み方は「イービットディーエー」「イービッタ」「エビーダ」などさまざまです。ソフトバンクのCEO 孫正義氏などが「イービッダー」と読んでいる例もあり、特に決まった読み方があるわけではないようです。

EBITDA の意味

EBITDAのEarnings Before, Interest, Tax Depreciation, and Amortizationのそれぞれを直訳すると次のとおりです。

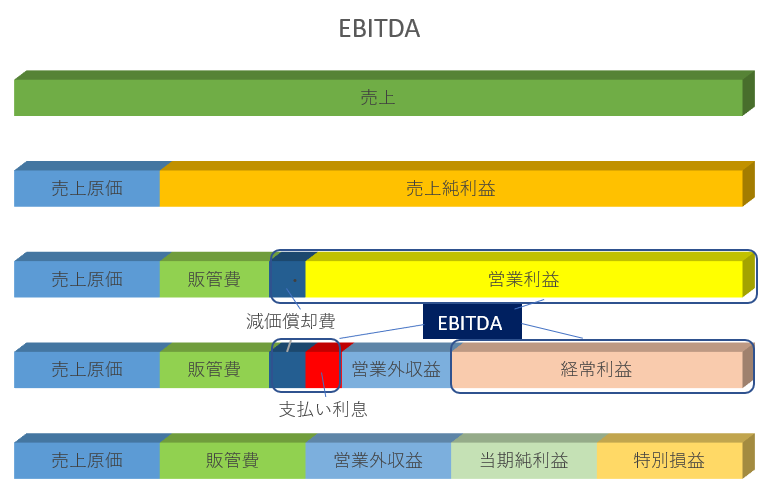

EBITDAとは利払い前・税引き前利益、減価償却の総和で求められる利益のことで、計算式は次のとおりです。

あるいは、

さらに、

でも求めることができます。

読み方や計算式と同様、特に決まった日本語訳もありません。一般的には「EBITDA」と表記されています。

EBITDA の特徴

EBITDAの特徴について、さらに掘り下げて解説していきます。

なぜ減価償却費や税金を加えるのか

EBITDAはグローバル企業の業績や多国間、同業他社間の業績を比較・分析する際に用いられる指標です。企業の収益力を見るだけなら当期純利益を指標にすれば良いのですが、当期純利益は税金、支払利息、減価償却費が控除されています。金利は借入額や融資元によって、税率は国によって、減価償却費は償却方法や耐用年数が異なります。したがって、当期純利益は異なる国の企業、多国間などの比較・分析には向かないのです。

EBITDAはそれらの各国の税制や税率、金利水準などの影響を最小限に抑え、企業の営業キャッシュフロー獲得能力を測る指標として活用されます。前述の計算式を見てもわかるように、キャッシュアウト(資金の流出)を伴わない減価償却費が含まれることで、EBITDAは「キャッシュベースの本業の儲け」を表していると言えるのです。

営業利益との違い

営業利益は企業が本業で儲けた利益を指します。たとえば飲食店なら料理の提供、クリーニング店ならクリーニングのサービスというように、その企業の中心を担う事業で発生した儲けのことです。

過去の営業利益の推移を見ることで、企業の収益性が持続しているか、事業が成長しているかを判断することができます。しかし、電気通信事業など設備投資費が巨額になる企業では、減価償却費の負担大きく、営業利益に与える影響が少なくありません。

そこで、減価償却費を除くEBITDAを用いてみるとどうなるでしょうか?営業利益は年々増加して収益性が拡大しているように見えていたものが、EBITDAで見るとほとんど変化がない場合もあるのです。

したがって、設備投資額の大きい電気通信事業、鉄道事業、航空事業などインフラ関連の企業は、営業利益よりもEBITDAを用いることでより正確な企業評価を見ることができます。

EBITDAのメリット・デメリット

では、EBITDAを利用することによるメリット・デメリットにはどのようなものがあるのでしょうか。

EBITDAのメリット

EBITDAを利用するメリットは、大きく2つあります。

1つ目は、企業間、特に海外の企業との収益力の比較をする際に、比較のズレを少なくすることができるという点です。ズレを少なくすることができる理由は、国ごとに異なる金利水準や税率、減価償却費等の違いを無視することができるからです。また、大規模投資を行うと、減価償却費が大きくなり営業利益が少なくなります。EBITDAを見ることで、イレギュラーな大規模投資による企業価値への影響を取り除くことができます。

EBITDAを利用する2つ目のメリットは、計算が簡単であり、財務諸表をもとに計算できるという点です。

EBITDAのデメリット

EBITDAのデメリットは、過剰な設備投資やM&A等による損失をマイナス要因として扱うことができないという点です。減価償却費は、生産機材への投資であるため将来的に利益を生み出すための未来への投資という解釈もできますが、結果的に損失となってしまう場合もあります。そのような損失を、EBITDAでは認識できないというデメリットがあります。

EBITDA の留意点

キャッシュベースの本業の儲けを表すEBITDAは、企業の収益性を見る指標の一つですが、設備投資などの投資額や運転資金など、企業が継続して事業活動を営んでいくために欠かせない営業以外の資金や資金繰り(キャッシュフロー)が考慮されていません。

EBITDAはあくまでも、ざっくりとしたキャッシュベースの儲けがわかる指標です。事業が継続して利益を生み出すための運転資金を確保して的確に投下したり、在庫を管理したり、設備投資だったりといった営業以外のキャッシュフローも考慮しなければ、正確な「企業の収益力」を測ることはできません。

EBITDAで企業の収益性を測る際には、以上のような留意点を踏まえた上で評価する必要があります。

EBITDAを理解して、本業の数値を算出しよう!

EBITDAの読み方、意味や特徴、留意点について解説しました。

海外の同業他社とキャッシュベースの本業の儲けを比較・分析するときに、EBITDAは便利な指標として活用できるでしょう。企業の損益計算書に記載されている営業利益に減価償却費をプラスすることで求められるため、簡単に算出することができます。

M&Aで企業を評価するひとつの指標としても活用できますが、あくまで本業の儲けを知るための指標であって、EBITDAだけで企業の成長性やキャッシュフローを正確に評価できないということを考慮しておきましょう。

こんなお悩みありませんか?

つなぐマッチングプラットフォームです。

累計5,000件以上の売買を成立させています。

またM&Aを進めるためのノウハウ共有や

マッチングのための様々なサポートを

行わせていただいておりますので、

まずはお気軽にご相談ください。

編集部ピックアップ

- M&Aとは?流れや注意点、スキームなどを専門家がわかりやすく解説

- 事業譲渡とは?メリット・手続き・税金などについて専門家が解説

- 中小M&Aガイドラインとは? 概要や目的を詳しく解説

- 企業買収とは?M&Aとの違いは何?メリットや手続きの流れをわかりやすく解説

- 会社売却とは?M&Aのポイントや成功事例、IPOとの違いも解説

- 【完全攻略】事業承継とは?

- スモールM&AとマイクロM&Aとは?両者の違いとメリット・デメリットを解説

- 合併とは?会社合併の種類やメリットデメリット・手続きの流れ・必要書類を解説

- 後継者のいない会社を買うことで得られる多くの利点とは?

- カフェって実際のところ儲かるの?カフェ経営の魅力と開業方法

その他のオススメ記事

-

2024年12月11日

人の命を守るバックミラーの製造。父から受け継いだ誇りある仕事を、熱意ある会社へ事業承継

大阪府を拠点にアルミミラーを中心とした製造・加工業を営む「株式会社尾崎鏡工業所」は、2024年9月、愛知県でガラス製品の製造加工等を手掛ける「...

-

2024年09月17日

トラック・運送業のM&A動向 | メリットや事例について解説【2024年版】

運送業界は、 M&Aの需要が高まっている業界のひとつです。その背景には、後継者不足や2024年問題などさまざまな理由があり、事業規模の大小問...

-

2024年09月05日

未来への想いを共有できる会社とM&Aで手を組みたい。バディネットは、すべてのモノが繋がる社会を支えるインフラパートナーへ

2012年に電気・電気通信工事業界で通信建設TECH企業として創業したバディネット。2024年現在、5社の買収に成功して業容を拡大させています。今回は...