【小規模M&Aの急拡大で後継者不在率は減少へ】

後継者不在率は4年連続で改善 2011年以降で最低を記録

全国・全業種約26万6000社を対象とした2021年11月22日に公開された帝国データバンクの調査結果によると、全国の後継者不在率は61.5%となり、20年の不在率65.1%から3.6ptの減少と大幅に改善し、4年連続で不在率が低下した。これは調査を開始した2011年以降で最低の数字であると共に、全業種で後継者不在率が70%を下回ったのは過去初めてのこととなる。

このことから、2020年は我が国の事業承継問題が、ある程度解決の方向に向かっていることが明確になった年だったと言えるだろう。注目すべき後継者の属性だが、「同族承継」が2017年から3.3 pt減となり、代わって「M&Aなど」が1.5 pt増の17.4%となり7.6%を占める「外部招聘」と併せて全体の4分の1の事業者が同族外に事業承継をしているという構図を見てとることができる。後継者不在率の低下には様々な社会的、政策的要因が考えられるが、その一つとしてM&Aの普及があることは以上のことより明らかであろう。

小規模M&Aの普及が後継者不在率の減少に大きな影響か

その上で、その担い手である中小M&A仲介機関について見てみると興味深い事実が浮き彫りとなる。株式会社日本M&Aセンター、株式会社ストライク、M&A キャピタルパートナーズ株式会社のM&A 仲介大手3社によるM&A実施件数は、2013年の182件から、2020年は760件へと約4倍増加しているが2019年から2020年にかけては710件から760件へと107%程度の伸びに留まっている。

一方、公的支援機関の事業承継・引継ぎ支援センターによるM&A実施件数は2013年の33件から2020年には1,379件まで実に41.8倍に増加しているが、2019年から20年にかけても1176件か1379件に117%増加するなど引き続き大幅な増加傾向にある。

事業承継・引継ぎ支援センターは主に年商1億円以下の企業の案件を取り扱うことが多いため、この数年間、特に2021年における後継者不在率の減少に大きな影響を与えたのは、主に小規模企業においてもM&Aなどの同族外承継が進んだ結果と推定することができよう。

また、2021年10月15日付の日本政策金融公庫のニュースリリースによれば、同公庫が実施している「事業承継マッチング支援」事業に2021年上半期は、前年同期比で4.8倍の1,808件の申し込みがあったという。特に小規模企業において、M&Aなどの第三者への事業の承継とそのマッチングに関心が高まっていることがわかる。

中小M&Aのネットシフトが急加速

こうした潮流とコロナ禍でのDX化の進展という追い風を受け、中小M&A、特に小規模M&A分野のネットシフトが急速に進んでいる。バトンズの2021年の成約件数は720件以上(本稿執筆時)でこれは前年同期間比で約250%以上、2018年比較でみると実に700%以上の急拡大である。因みにバトンズの累計成約件数は約1,400件あまりであることを考えると、この1年の成約数が全体の半分を占めることになり、いかに2020年以降のネットシフトの勢いが凄まじかったかを見てとることができる。また実際にバトンズで譲渡案件を登録した事業者数も2021年は3,700件以上で、こちらも前年比260%以上の伸びとなっている。

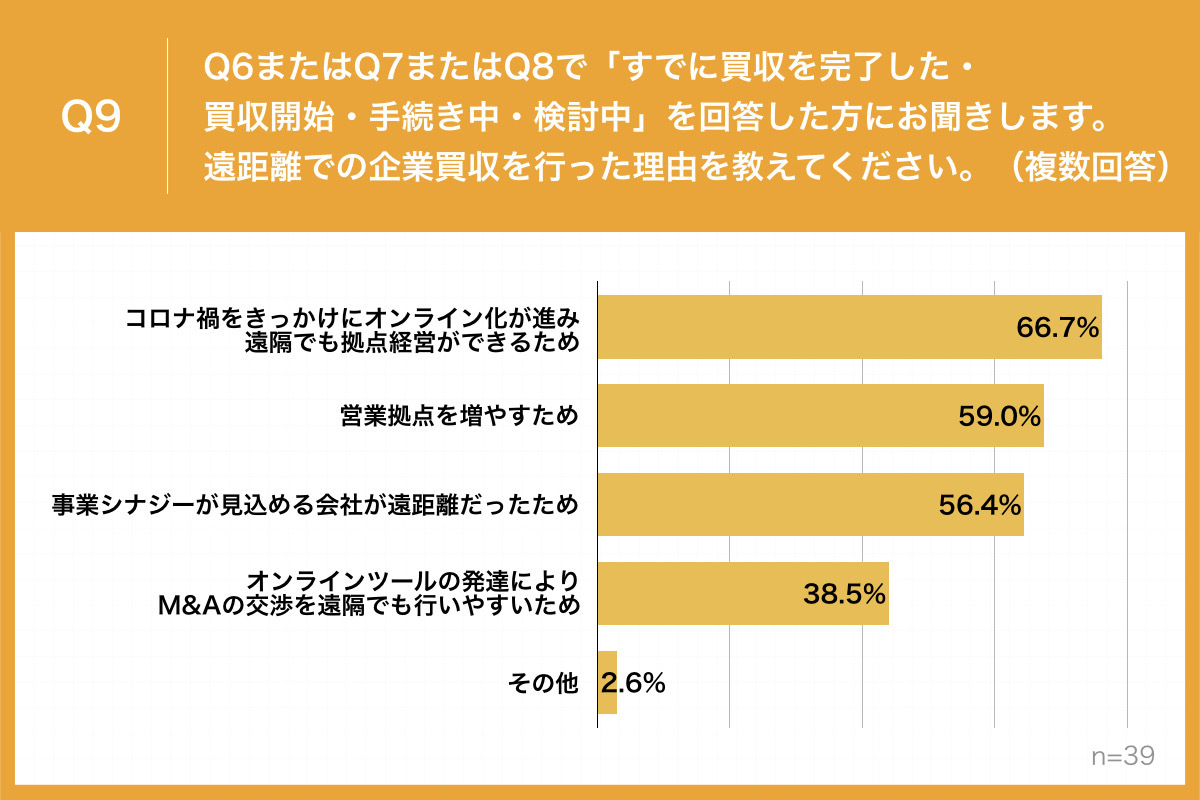

成約の組み合わせに着目すると、更に興味深い事実が見えてくる。従来対面でのマッチングにこだわる日本では、地域を超えた遠隔地とのマッチングが多くなるネットを使った事業承継マッチングは不向きと言われてきた。しかしバトンズが実施した「2021年12月版M&A需要動向」に関する調査によると、2019年〜2020年に遠隔企業間でのマッチングが成立したケースは30%であったが、2021年には37%と7 pt増加した。これは新型コロナウィルス感染症の拡大による急速なオンライン化に加え、緊急事態宣言などの影響で一極集中から多拠点へと経営戦略の転換などが行われたことが背景にあるものと推定される。

このように、従来中小の事業承継においては地域マッチングが主流であったが、ネットによるM&Aプラットフォームの急速な普及により、遠隔地間のマッチングが可能となり、それが全体の事業承継件数を大きく押し上げていると考えられる。2022年においてもこうした傾向は更に続いていくだろう。

公的支援機関・金融機関でも幅広いマッチングを模索する動き

こうした流れを受け、地域の事業承継支援機関でも積極的にM&Aプラットフォームと連携し、広く全国にマッチングを広げていこうという姿勢が顕著になっている。

2021年7月、中小企業庁は全国の事業承継・引継ぎ支援センターを結ぶノンネームデータベース(NNDB)とバトンズら民間の3事業者との連携を開始した。2021年12月現在で約200件の案件が掲載されている。

また2021年6月には、日本最大規模の信用組合である茨城県信用組合が全支店で「バトンズM&A相談所」を開設し、対面での顧客相談に応じる一方、直ちにプラットフォームを活用して県内外のマッチングを行える体制を整えるなど、公的支援機関・金融機関においても従来の域内マッチングを超えた新たな動きが広まっている。

【コロナの影響じわり 2021年後半からM&A増加】

帝国データバンクが2021年7月13日に発表した全国企業「休廃業・解散」動向調査によると、2021年1月〜6月における企業の倒産数は、3,083件と前年同期比で21.8%の減少となっており、休廃業・解散についても28,400件とこちらも前年同期比で4.6%の減少となった。同期間では東京・大阪を中心に2021年1月8日~3月21日にかけての第二回緊急事態宣言、2021年4月25日~6月20日にかけての第三回緊急事態宣言が発令され、加えてまん延防止等重点措置が複数回に渡り適用されており、外食産業やサービス業を中心に厳しい経営状況が続いたが、コロナ禍で売り上げが減った企業に実質無利子・無担保で融資する仕組みである「ゼロゼロ融資」をはじめ官民一体の資金繰り支援やコロナ関連の補助金が中小零細企業の経営を強力に下支えした結果、前述の通り倒産及び休廃業・解散の増加を抑制する結果となったと言えよう。

しかしここには大きな問題がある。2016年以降、休廃業件数は倒産件数の7倍前後で推移していたが、2021年は9.2倍と大きく拡大している。この背景として、コロナ禍における経営不振による休廃業・解散に加え、アフターコロナを見据えて新たな事業展開に備える性格の休廃業・解散が増えていると帝国データバンクのレポートは指摘している。

この影響は2021年のバトンズのM&A推移にも如実に伺うことができる。2021年1月〜2021年11月までのバトンズの業種別登録案件の月別推移によると、特に目立った傾向としては第三回緊急事態宣言解除から1ヶ月後の8月以降における飲食・食品関連の企業が大幅に増加したことである。これは緊急事態宣言発令中に比べ、まん延防止等重点措置が適用されている期間中の協力金の支給額が減少したことや、まん延防止等重点措置が終了することにより協力金が支給されなくなったことが影響して、店舗の譲渡を考える経営者が増えたと考えられる。

また、7月以降で建設・土木・工事が増加している傾向が見られる。各種小売店や飲食店舗が閉店・時短営業・休業を強いられたことにより、それまで定期的に発生していた新規店舗の出店・店舗のリニューアルなどの関連工事が激減したことが影響していることに加え、2021年3月頃から住宅の柱や梁などに使う建築用木材の需要が供給を上回って輸入木材の価格が高騰するウッドショックが起こったため、木材が手に入らず木造建築の工事が止まってしまうなどの影響から会社の譲渡を検討する経営者が増加したのである。なお、建設・土木・工事の案件の2019年1月〜11月の全体案件数における割合は5%であったが、2021年1月〜11月の全体案件数における割合は9%と4 ptも増加している。

表2(バトンズ 2021年1月〜2021年11月までの業種別登録案件の月別推移)

2021年後半におけるM&Aの増加は、休廃業・倒産件数の大幅な増加と併せて、アフターコロナを見据えて中小企業の経営が新たな段階に入った可能性を示唆している。2022年の中小M&Aは従来のような単なる事業承継の増加で説明できるものではなく、アフターコロナでの大きな産業構造の変化を反映していくことになる可能性が高いといえる。

【M&A支援機関登録制度で適切な情報開示と差別化が焦点に】

最後に、2021年におけるM&A業界の大きな動きとして「M&A支援機関登録制度」の創設について触れておきたい。従来M&Aにおけるアドバイザーや仲介会社はその業務内容を問わず、いかなる資格も許認可も必要とされていなかった。しかし近年の事業承継問題の深刻化とM&Aに関する一般認知が進んだ結果、この数年でM&Aビジネスへの新規参入が相次ぎ、それに伴って深刻なトラブルが散見されることになった結果、業界の実態把握と利用者が安心してM&Aに取り組める基盤の整備を目的として中小企業庁によりM&A支援機関登録制度が導入されたのである。

2021 年8月に行われた公募により、法人1,700件、個人事業主578件の計2,278 件がM&A支援機関として登録された。その内訳は専門仲介会社544件、FA専業会社394件、税理士517件、公認会計士233件、地方銀行75件、信用金庫・信用組合50件である。

もちろんM&A支援登録機関に登録しなくても、従来通りM&A業務は問題なく行うことができる。

しかし、登録支援機関は中小M&Aガイドラインの遵守を義務付けられており、業務上の問題等に対する公的な相談窓口も設けられている。また今後、中小企業庁への実績報告を含めた適切な情報開示が求められることになる。つまり、顧客から見るとM&A登録支援機関は一定の業務品質が確保されており、トラブルがあってもきちんと第三者に相談ができるという点で安心な存在ということになるわけである。加えて公的なM&Aの補助金である「事業承継・引継ぎ補助金」の適用を受けることができるのは、M&A登録支援機関に限られる。こうしたことからM&A登録支援機関であるか否かが、今後、顧客にとって仲介機関選びの大きなポイントとなるであろうことが予想される。

しかし逆に言えば、今後M&A登録支援機関は顧客の側に立って正しいサービスを行うよう心がけねばならないということでもあり、同時に同じ土俵に立って実績や品質での競争をしていかなければいけないことを意味する。一定のルールの中で、仲介機関各社がどのように差別化をしていくのかが、各社が本当の意味で支援機関として生き残り、活躍できるかの大きな鍵となるだろう。

一方、行政だけでなく、民間においてもルール作りをしていこうという動きが出ている。

M&A支援機関登録制度の創設を受けて、日本を代表するM&A仲介上場5社(株式会社日本M&Aセンター、株式会社ストライク、M&Aキャピタルパートナーズ株式会社、株式会社オンデック、名南M&A株式会社)はM&A仲介業自主規制団体「一般社団法人 M&A仲介協会」を2021年10月1日に設立した。本格的な活動は2022年1月を予定し、業界初の自主規制団体として、今後その動向を左右する存在となるであろうと思われる。

2021年は中小M&Aとそれを取り巻く支援機関などの業界にとって、10年に一度ともいえる大きな変革があった年であった。そしてこの流れは2022年には更に加速していくことが予想されよう。

こんなお悩みありませんか?

つなぐマッチングプラットフォームです。

累計5,000件以上の売買を成立させています。

またM&Aを進めるためのノウハウ共有や

マッチングのための様々なサポートを

行わせていただいておりますので、

まずはお気軽にご相談ください。

編集部ピックアップ

- M&Aとは?流れや注意点、スキームなどを専門家がわかりやすく解説

- 事業譲渡とは?メリット・手続き・税金などについて専門家が解説

- 中小M&Aガイドラインとは? 概要や目的を詳しく解説

- 企業買収とは?M&Aとの違いは何?メリットや手続きの流れをわかりやすく解説

- 会社売却とは?M&Aのポイントや成功事例、IPOとの違いも解説

- 【完全攻略】事業承継とは?

- スモールM&AとマイクロM&Aとは?両者の違いとメリット・デメリットを解説

- 合併とは?会社合併の種類やメリットデメリット・手続きの流れ・必要書類を解説

- 後継者のいない会社を買うことで得られる多くの利点とは?

- カフェって実際のところ儲かるの?カフェ経営の魅力と開業方法

その他のオススメ記事

-

2024年12月11日

人の命を守るバックミラーの製造。父から受け継いだ誇りある仕事を、熱意ある会社へ事業承継

大阪府を拠点にアルミミラーを中心とした製造・加工業を営む「株式会社尾崎鏡工業所」は、2024年9月、愛知県でガラス製品の製造加工等を手掛ける「...

-

2024年09月17日

トラック・運送業のM&A動向 | メリットや事例について解説【2024年版】

運送業界は、 M&Aの需要が高まっている業界のひとつです。その背景には、後継者不足や2024年問題などさまざまな理由があり、事業規模の大小問...

-

2024年09月05日

未来への想いを共有できる会社とM&Aで手を組みたい。バディネットは、すべてのモノが繋がる社会を支えるインフラパートナーへ

2012年に電気・電気通信工事業界で通信建設TECH企業として創業したバディネット。2024年現在、5社の買収に成功して業容を拡大させています。今回は...

.jpg)