スタートアップが創業後、事業が一定のステージに達すると、Exit(イグジット:出口戦略)を考え始める時期になります。最近では、Exit(イグジット)の手法が多様化しています。選択肢が増えたからこそ、今後進むべき道に悩みを抱える起業家も多いのではないでしょうか。

今回の記事では、イグジットの選択肢の1つであるバイアウトについて、基本的な事項や事例などについてご紹介いたします。

バイアウトとは起業家と投資家の出口戦略の1つ

イグジットの用語の由来は、英単語の「Exit(出口)」です。単語が表すとおり、スタートアップや企業再生において、投資家が投資した資金を回収し、最終的に利益を得る行為を意味します。具体的な利益の獲得方法には、起業家や投資ファンドが保有する株式を第三者に売却する方法があります。

ベンチャーキャピタルなど投資家から出資を受けたスタートアップにとっては、Exit(イグジット)をどのように描くのかはとても重要となります。なぜなら、ベンチャーキャピタルは企業の成長を見込んだ「キャピタルゲイン」を得るために出資しているからです。

自社の株式を売り抜けるために、「いつ、どのように、いくらで」など、Exit(イグジット)を実現するためのプランを具体化しておく必要があります。なぜならイグジットの具体的なプランを持っていれば、起業家やチームのモチベーションアップにもつながり、ベンチャーキャピタルなどに対する投資決定を促すための交渉材料にもなるからです。

スタートアップ企業と投資家がExitするための手法、バイアウトとは?

スタートアップ企業が、Exit(イグジット)で利益を得る代表的な方法は以下の2つです。

・バイアウト(株式譲渡による事業売却)

・IPO(株式市場への株式公開)

ここからは、Exit(イグジット)の一種であるバイアウトについて、意味や買い手・売り手それぞれにとってのメリットを解説します。

バイアウトの意味

バイアウトは、英語の「Buy out」が由来となっています。バイアウトとは、対象会社の株式の過半数以上を取得することで、経営権を取得することです。株式会社には所有する株式が多いほど強い発言権が得られる側面があるため、買占めにより持ち株を多く持つことで、経営への影響力を高められます。

バイアウトの目的

バイアウトにはさまざまな目的があります。以前は、経営不振の会社を安く買い叩く、というネガティブなイメージもありましたが、現在は、経営不振の企業の事業再生のほか、事業承継やスタートアップ企業のExit(イグジット)の1つとして、バイアウトが活用されているのです。

特に、スタートアップのバイアウトが脚光を浴びており、その件数は増加傾向にあります。

バイアウトとイグジットの違い

混同されがちなバイアウトとイグジットですが、これらには違いがあります。

ここからは、バイアウトとイグジットの違いを説明します。

バイアウトはイグジットの手法の1つ

イグジットは別名「ハーベスティング(収穫)」とも呼ばれ、投資家が資金を回収することを意味します。

イグジットを達成するための手段には、IPO(株式公開)やM&A(合併買収)があります。バイアウトはM&Aに含まれるので、イグジットの手法の1つと言えるでしょう。

バイアウトとM&Aの違い

バイアウトはM&Aの1つです。バイアウトとM&Aの違いは以下の2点です。

・目的

・買い手

バイアウトは買収側の収益拡大や売却側の経営再建を目的に行われ、M&Aは買収による企業の事業拡大や収益向上を目的に行われます。

また、バイアウトでは買い手が社内の人物であるのに対して、M&Aでは買い手が社外の人物や他社であることが多いです。詳しいバイアウトの方法は後述します。

バイアウトで得られるメリットとは

社内の人物が企業買収を行うバイアウトには、一体どのようなメリットがあるの?と疑問に思う方もいるでしょう。ここからは、買い手・売り手それぞれの視点から見たバイアウトのメリットを紹介します。

買い手側から見た「バイアウト」メリット3つ

バイアウトのメリットを、買い手側の視点から整理すると以下の3点です。

・事業拡大が容易

・クローズドイノベーションからオープンイノベーションへ

・人材・技術を確保しやすい

バイアウトは、売り手の持つ経営資源を活用して、事業領域の拡大やイノベーションにつなげることができます。ここからは、買い手目線のバイアウトのメリットを紹介します。

事業拡大が容易

買い手側から見たバイアウトのメリット1つ目は、事業拡大が容易ということです。なぜなら、スタートアップ企業は一般的に企業価値が低いので、買収による経営権の獲得が簡単だからです。

買い手としては、自社の経営資源を使って未経験の事業分野にチャレンジするよりも、優れたノウハウやサービス、一定の市場規模を持っているスタートアップ企業を買収する方が低リスクで事業拡大の成功確率が高まります。

バイアウトによるスタートアップ企業の買収は、顧客ニーズが多様化した現在、異なる分野に参入し、収益を上げ続ける作戦の1つと言えるでしょう。

クローズドイノベーションからオープンイノベーションへ

バイアウトによってオープンイノベーションが簡単になるのも買い手側のメリットです。なぜなら、スタートアップ企業には斬新な発想や圧倒的なスピード感など、一点突破するような魅力的な企業が多いからです。

特に買収側となる規模の大きい企業では、クローズドイノベーションと呼ばれる、自社グループ内で製品やサービスの開発を行っていた企業が多いので、スタートアップ企業の買収はオープンイノベーションにつながります。

バイアウトによるスタートアップ企業の買収で、買い手側にイノベーションをもたらすことが可能です。

人材・技術を確保しやすい

バイアウトでは、人材・技術を確保しやすいのも買い手側のメリットです。スタートアップ企業はある程度のノウハウと人材をすでに持っているので、買収することで手っ取り早く人材と技術を手に入れることができます。

グローバル経済下ではスピード感も重要です。バイアウトによる魅力的なスタートアップ企業の買収は買い手側にも大きなメリットがあります。

売り手から見た「バイアウト」 メリット3つ

次に、バイアウトのメリットを、売却側(スタートアップ企業)の視点から整理すると、以下の3点です。

・会社を残せる

・資金調達のスピードが速い

・買収先のリソースが使える

売り手のメリットは、多額の資金調達がスピーディーに行えることです。資金調達が可能になることで、次の起業のハードルが低くなります。また、買い手とのシナジー効果で、事業をさらに成長できる可能性も高いです。

ここでは、売り手であるスタートアップにとってのバイアウトのメリットについて紹介します。

会社を残せる

スタートアップ企業にとって、バイアウトの一番のメリットは「会社を残せる」ことです。

多くのスタートアップ企業にとって、事業運営資金などの資金調達は大きな壁となります。逆に言えば、資金調達に失敗すればどんなに素晴らしいスタートアップ企業でも生き残れないということ。

しかし、資金調達の代表的手段であるIPO(株式公開)は、資金調達をするまでに、長い時間と煩雑な手続きが発生するうえに、リスクも不確定です。一方、バイアウトでは、一部の経営権は移譲することになりますが、多額の資金をスピーディに得られます。

かつてスタートアップ企業にとって、IPOは目標でした。しかし現在では、大きな金額でバイアウト(買収)されることが目標の1つとなっています。

資金調達のスピードが速い

資金調達のスピードが速いことも、売り手側のスタートアップ企業やシリアルアントレプレナーにとってのメリットです。なぜならシリアルアントレプレナーにとっては、経営の継続よりも新事業の立ち上げの方が魅力的だからです。

シリアルアントレプレナーとは、アントレプレナー(起業家)の中でも、特に連続して何度も新しい事業を立ち上げる起業家を指します。

最近の起業家の中には、会社がある程度のステージに立つと、次の起業の立ち上げ資金などにすることを目的にバイアウトで自社株を売却するケースがあります。こうした起業家にとっては、バイアウトによって資金調達がクイックになることで新事業を展開しやすい点もバイアウトのメリットといえるでしょう。

買収先のリソースが使える

買収先のリソースが使えることは、売り手側にとってもメリットです。バイアウトされる側としては、売却による金銭的なリターンも大きな魅力ですが、買収企業の経営資源を活用できることも大きなメリットです。

なぜなら、経営資源に乏しいスタートアップにとって、買収先企業の人的・技術的・財政的支援を継続的に受けることによって、シナジー効果を充分に発揮し、大きな成長を遂げる可能性が高まるからです。

日本でのバイアウトの動向

アメリカでは、Exit(イグジット)の手法としては、IPOよりもバイアウトが一般的でした。早くから金融市場が整備されていたため、手続き的にも時間的にもバイアウトによるExit(イグジット)のほうが、実現可能性が高いと考えられているのです。

それに対し、日本では従来、IPOによるExit(イグジット)が一般的でした。しかし、最近では日本でも、バイアウトによるイグジット件数は増加傾向にあります。バイアウトに対する、「買占め」「身売り」などのネガティブなイメージを浮かべる経営者が少なくなかったことが、その背景にあります。

前述のとおり、バイアウトは、買い手側、売り手側に大きなメリットがあり、多くのベンチャー起業家や大企業が、バイアウトに対して前向きな認識をするようになってきています。IPOに比べ、短い時間でExit(イグジット)できるバイアウトは、今後も、更に増加していくと考えられます。

バイアウトは4種類。違いは「誰によるバイアウトか」

ここからは、具体的にバイアウトの種類を解説していきます。

バイアウトの方法

バイアウトの方法は「誰によるバイアウトか」という観点で次の4つに分類されます。

経営者によるバイアウト:MBO

従業員によるバイアウト:EBO

借入資金・第三者によるバイアウト:LBO

経営陣および従業員によるバイアウト:MEBO

バイアウトの方法として、まず誰が買収するのかで、経営者(MBO)・従業員(EBO)・大企業(第三者)・自社経営陣と従業員(MEBO)の4つに区分されます。また、買収側の買収資金調達の手段として、自己資金、銀行などからの借入資金、LBO(レバレッジド・バイアウト)の3つの手段があります。

次から詳しく解説していきます。

MBO

MBOは、Management Buyout(マネジメント・バイアウト)の略称です。MBOの買い手とは、経営陣です。つまり、MBOとは自社や自社の事業、子会社の買収を意味します。

上場企業には、個人投資家を含め多数の株主が存在し、さまざまな制約があります。例えば、株主に対して短期的に利益を出すことを要求されたり、経営そのものに口を出されたりします。

かつて、経営に対する干渉をできるだけ小さくするためにMBOで経営権を握り、上場廃止をして株式を非公開にする施策が取られることががありました。そのような経緯でMBOは敵対的買収からの防衛策ともされていました。

しかし最近では、株主が求める短期的な利益よりも、事業領域の拡大や革新的な製品・サービスの開発など中長期的な企業戦略を展開したいとの経営意思から、MBOによる上場廃止を決定する企業も増えています。

2005年のアパレル大手のワールドを皮切りに、幻冬舎(出版)、吉本興業株式会社(芸能プロダクション)などがMBOによる上場廃止を行っています。

EBO

EBOとは、Employee Buyout(エンプロイー・バイアウト)の略称です。企業の経営陣ではなく従業員がその企業の株式等を取得し、事業を買収したり経営権を取得したりするM&Aの1手法を指します。

EBOが利用される場合は、大企業においては、一事業や一部門の独立、経営陣の乱れによる経営破たんの危機に追い込まれた時などです。

中小企業の場合は、広く従業員への事業承継に活用されています。 EBOでは企業内部の従業員が事業を引き継ぎます。結果として、他の従業員や取引先など関係当事者にとって、従前の経営方針を継続していくことがアピールできます。

MEBO

EBOに似たバイアウトの方法にMEBOがあります。MEBOはManagement-Employee Buyout の略で、経営者と従業員がともに自社株式がを買収する手法を指します。

MEBOは従業員が加わっているのが最大のカギとなっていて、買収に従業員の参加意思がない場合はMBOとみなされます。

LBO

LBOとは、Leveraged Buyout(レバレッジド・バイアウト)の略称であり、バイアウト(M&A)資金調達法の1つです。日本での代表的な事例としては、ソフトバンクによるボーダフォン日本法人買収があります。

LBOの仕組みの特徴は「買収対象の企業のキャッシュフローや資産を担保にして借入を行う」ことです。通常、バイアウトでは、買収する企業が銀行から借り入れを行います。しかし、LBOはその逆で、買収される側が金融機関から借入れを行います。

「買収される側が借入れを行うのはなぜ?」と思った方のために、ここからLBOの仕組みを説明します。

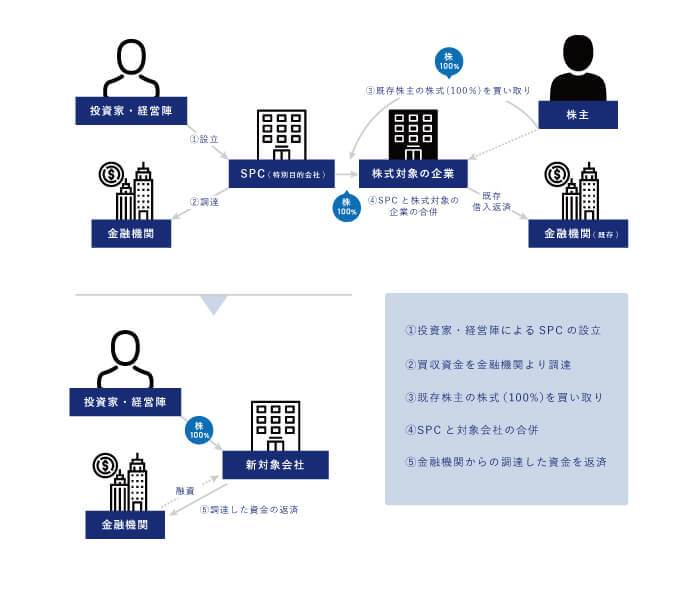

■LBOの仕組み

| 項目 | 概要 | |

|---|---|---|

| ステップ1 | 投資家・経営陣によるSPCの設立 | 買収対象の企業の株式の買い取り(企業の受け皿)を行うSPC(特別目的会社)を設立する |

| ステップ2 | 買収資金を金融機関より調達 | 買収対象の企業のキャッシュフローや資産を担保にして金融機関から買収資金を調達する |

| ステップ3 | 既存株主の株式(100%)を買い取り | 調達した資金により、最大のリターンを得るよう既存株主の株式(100%)を買い取る |

| ステップ4 | SPCと対象会社の合併 | 買収を完了次第、SPCと株式対象の企業の合併を行い、買収対象の企業を株式非公開企業に変える |

| ステップ5 | 金融機関からの融資を返済 | 買収後に経営改善に取り組み、キャッシュフローや資産売却などにより融資を返済する |

スタートアップ企業はIPOとバイアウトどちらを目指すべきか

スタートアップのExit(イグジット)としての選択肢であるIPOとバイアウト。スタートアップが選択するのはどちらがいいのでしょうか。

起業家としての想いや将来の企業価値など選択肢を絞る上で考慮しなければいけないことは様々です。IPOとバイアウトのどちらを選択するのか、まずは、Exit(イグジット)としてのIPOとバイアウトのそれぞれのメリット・デメリットをきちんと理解しておく必要があります。

スタートアップ企業の出口戦略はIPOとバイアウトどっちがいい?

IPOのメリット・デメリット

起業家は最初に株式を発行して出資を受け、これを元手に会社経営をしていきます。この株式は起業家と、出資した株主のみが保有する未公開株となります。

IPOとは、未公開株を証券取引所に上場して、一般の投資家が購入できるように新規株式を発行することを意味します。一般的に、公募価格は創業時に設定した株価よりも高くなります。したがって、IPOで株式を公開した場合、起業家が保有する株式の時価総額は大きく上昇すると考えられます。この差額によって、創業者利益を得られます。

IPOのメリット

①起業家が経営を継続でき、更なる成長を目指せる

IPOでは、上場する時に一定数の持ち株は売却しますが、全ての持ち株を売却する訳ではありません。そのため、起業家は、IPO後も経営者として引き続き経営を行うことができます。「会社を大きく成長させたい」経営自体に魅力を感じる起業家にとっては有力な選択肢となるのです。

②金銭的なメリットが大きい

一般的に、IPOを実施すると、株価が急激に上昇します。一定の持ち株を投資家などに売却することで、莫大な利益(創業者利益)を獲得できる可能性があるのは大きなメリットです。

IPOのデメリット

①費用と時間がかかる

IPOを実現する為には、様々な条件を満たす必要があります。証券取引所では、「形式検査基準」と呼ばれる、上場に必要な条件を設定しており、その条件をクリアする必要があります。

条件には時価総額や利益額が含まれるため、条件をクリアするために一定の規模以上に会社を成長させる必要があります。会社を成長させるためには時間やコストがかかりますが、それでもIPOの条件を達成できるかは不確定です。したがって費やした時間やコストが無駄になる可能性もあるのです。

その上、もし条件を満たしたとしても、上場審査の基準には、さらに金額や数値などの明確な基準がない「実質審査基準」があります。 実質審査基準は、将来的に収益性を維持し、適切な管理体制を構築しているかを書類審査、ヒアリングや実地調査などで審査されます。そのため、IPOの審査を受けるだけでも時間的、金銭的な負担が生じることになります。

② 上場後もコストが継続

首尾よく上場を果たしたとしても、上場を維持するためのコストが発生するのもデメリットです。IPOでは証券取引所・株主名簿管理人・監査法人など外部への支払いが発生し、さらに内部統制充実のための管理体制の構築費用や四半期開示などのディスクローズコストが必要です。

バイアウトのメリット・デメリット

続いて、バイアウトのメリットとデメリットを解説します。

バイアウトのメリット

①短期間でイグジットできる

バイアウトの最大のメリットは、IPOよりも早くEXIT(イグジット)を実現できることです。IPOでは、上場審査基準などを満たす必要がありますが、バイアウトは、買い手側が買いたいと意思表示をすれば、その時点で成立します。またM&Aの手続き自体も、買い手、売り手、金融機関など当事者間の合意で成立するため、IPOよりはるかに簡単です。

②売却タイミングを逃しにくい

最近では、IT技術を中心にプロダクトライフサイクルの短命化が進んでいます。マーケットやプロダクトの成長性などは目まぐるしく変化しており、手続きなどに時間を要すると最適なタイミングでExit(イグジット)ができないリスクも高いです。

バイアウトは、短時間でのExit(イグジット)できるため、企業価値が高い適切なタイミングを狙える可能性が高くなります。

バイアウトのデメリット

①経営の主導権を握れない

バイアウトとは、起業家の持ち株を第三者に売却することです。売却後の持ち株比率によっては、起業家が自らの手で継続して事業を成長させたいと考えても、主導権を握ることが難しくなる可能性があります。

②金銭的リターンが低いことも

バイアウトの場合、厳しい審査基準を経てIPO後に評価される時価総額に比べ、低い時価総額でExit(イグジット)することになる可能性が高くなります。

バイアウトを成功させるためのポイント

バイアウトを成功させるためには、以下の2つのポイントを理解しましょう。

・自社の価値を把握しておく

・専門家に相談する

バイアウトでは、自社の企業価値を客観的に把握することや、自社が不利にならないよう交渉を進める必要があります。自社だけで行うのは難しいため、豊富な経験・知見を持ったバイアウト専門のファンドやM&A仲介会社の力を借りるのもおすすめです。

自社の価値を把握しておく

バイアウトを成功させるためには、自社の企業価値を把握することが大切です。企業価値評価によって、バイアウトによる株式の買い取り価格は大きく変動します。

自社の価値を客観的に評価することは難しいため、専門家にさまざまな角度から評価をしてもらうことがおすすめです。企業の価値評価方法は数多くあるため、自社に不利な算定結果にならないよう、バイアウト時にふさわしい評価方法を選定しましょう。

専門家に相談する

バイアウトを行うときには、バイアウトファンドやM&A仲介会社など、第三者である専門家に相談しましょう。

バイアウトファンドとは、投資家からお金を集めて業績不振の会社に投資を行い、経営の立て直しで得た利益を投資家に還元するファンドのことです。

また、M&A仲介会社は、M&Aの際に買い手と売り手の間に入り、コンサルタントとして機能する専門家です。

M&A仲介会社は、上述の企業価値評価や買収価格を上げるための施策などを専門的な視点で行ってくれるため、バイアウトの際に頼りになるでしょう。

バイアウト前に明確化するポイント3つ

バイアウトを行う際は、以下の3点に注意が必要です。

従業員の処遇や株式の保有者、買い手側の条件については、トラブルになりやすいので注意が必要です。これらの注意点を事前に把握し、確認することで、バイアウト後のトラブル発生を防げます。

①従業員の処遇

バイアウトの後の従業員の処遇については、検討が必要です。バイアウトによって従業員の削減や雇用契約の変更が行われるとは限りませんが、従業員が買収した会社へ出向になるケースや、買い手企業から役員が派遣されたりするケースもあります。

売却する側にとっては、バイアウト後も従業員が今までと同じ条件で働けるよう、買い手と交渉することが必要です。また、従業員が出向になる場合は、その旨を従業員に丁寧に伝え、理解を得るよう努めましょう。

特に役員は、雇用契約がないため、買い手の都合で解雇されたり処遇が変わったりする場合がります。バイアウトによって従業員や役員の待遇が変わる可能性があるため、買い手の都合で不利な処遇にならないかどうか、注意しましょう。

株式の保有条件

バイアウトでは、株式の保有者を明確にしましょう。バイアウトは株式の買収であるため、現経営者が持っている株式は、買収した会社へ譲渡されます。バイアウトでは、全ての株式を譲渡して完全子会社になるケースが一般的ですが、株式の一部を現経営者に残すこともあります。

株式の保有についての取り決めは買収側の企業がどの程度の支配力を持ちたいか、先方の意向が優先される傾向が強いです。希望がある場合は買い手と交渉し、株式の保有について明確化しましょう。

買い手側の要求

バイアウトでは、買い手企業からさまざまな要望・要求が考えられます。特に、売り上げが立っているサービスの向上や拡張などが要求される場合が多いです。経営者が変わるため、買い手からの要求があることは当然といえます。しかし、買い手が求める条件によっては、従業員からの不満や反発が起こる可能性もあります。

事前に買い手側からどのような条件が要請されるか想定し、念入りに確認することで、内部からの反発が起こらないようにすることが大切です。

弊社でお手伝いしたバイアウトの事例について、以下の記事でバイアウトの背景や経緯・今後のビジョンなどを詳しく紹介しています。バイアウトを検討している方は、ぜひ以下をご覧ください。

スタートアップ売却事例

最近では、大企業を中心にスタートアップをバイアウト(買収)する事例が増えてきています。最新のIT技術の取り込みや将来性のある市場への進出などにつながるバイアウトは、大企業にとっても非常に魅力的です。ここでは、以下の3つの売却事例を紹介します。

ヤフーによるdelyのバイアウト

DMMによるBANKのバイアウト

KDDIによるソラコムのバイアウト

KDDIは2017年に、IoTスタートアップのソラコムをバイアウトしました。正式な買収価格は非公開であるものの、200億に及ぶといわれています。ソラコムは設立からわずか2年半でのExit(イグジット)です。KDDIは、ソラコム以外にもnanapiなど積極的にスタートアップのバイアウトを行っています。

ヤフーによるdelyのバイアウト

ヤフーは2018年に、レシピ動画「クラシル」を運営するdelyを93億円でバイアウトし、連結子会社化しました。この買収で、dely代表の堀江氏は一株も手放さない形でのバイアウトになりました。

DMMによるBANKのバイアウト

DMMは、2017年に70億円で即時買取りサービス「CASH」などを運営するBANKをバイアウトしました。設立からわずか9ヶ月という驚異的なスピードのExit(イグジット)です。一度はDMMの傘下となりましたが、その後2018年にBANKがDMMからMBOを行い、再び経営権を取り戻しました。

【まとめ】スタートアップ企業の出口戦略にはバイアウトもあり!困ったら専門家に相談を

ベンチャー企業の経営戦略は大きく分けて以下の3つあります。

・長期経営

・IPO

・M&A

長期経営は、最近のベンチャー起業家の戦略としては少数派ですが、株主や親企業に振り回されることなく、長期にわたって安定的に企業価値を高めていくことを目的としています。しかし近年は、IPOや、バイアウトでExit(イグジット)することをゴールとして考える起業家が主流となっています。

かつてのベンチャー起業家はIPOをゴールに設定するのが主流でした。上場による資金調達で、さらに事業を拡大していくことを目標にしています。しかし上場に至るまでのお金と時間が足りずにIPOに至らなかった企業もありました。

近年の起業家は、IPOではなくM&Aを目指す方が増えてきています。また、起業家のバイアウト(M&A)に対する価値観が変化し、資金調達や経営資源の取得だけでなく、バイアウトによる成長サイクルをショートカットするベンチャー企業も増えています。

ただし、バイアウトによるイグジットでは自社の価値を正確に把握することが成功のカギとなることから、専門家と手を組んで戦略を立てることも必要です。

金融市場や大企業の投資環境などを考えると、バイアウトによるExit(イグジット)は、現在有力な選択肢といえるのではないでしょうか。

こんなお悩みありませんか?

つなぐマッチングプラットフォームです。

累計5,000件以上の売買を成立させています。

またM&Aを進めるためのノウハウ共有や

マッチングのための様々なサポートを

行わせていただいておりますので、

まずはお気軽にご相談ください。

編集部ピックアップ

- M&Aとは?流れや注意点、スキームなどを専門家がわかりやすく解説

- 事業譲渡とは?メリット・手続き・税金などについて専門家が解説

- 中小M&Aガイドラインとは? 概要や目的を詳しく解説

- 企業買収とは?M&Aとの違いは何?メリットや手続きの流れをわかりやすく解説

- 会社売却とは?M&Aのポイントや成功事例、IPOとの違いも解説

- 【完全攻略】事業承継とは?

- スモールM&AとマイクロM&Aとは?両者の違いとメリット・デメリットを解説

- 合併とは?会社合併の種類やメリットデメリット・手続きの流れ・必要書類を解説

- 後継者のいない会社を買うことで得られる多くの利点とは?

- カフェって実際のところ儲かるの?カフェ経営の魅力と開業方法

その他のオススメ記事

-

2022年01月25日

ベンチャー企業の将来的な選択肢、バイアウト。売却価格の決め方と高く売るコツ

ベンチャー企業の経営者は、組織の将来的なビジョン・経営戦略の策定や事業継承について模索するときに「IPO」や「バイアウト」を検討しているでし...