不動産投資に関心がある方は、SPCという言葉を目にしたことがあるのではないでしょうか。SPCは大規模不動産開発事業などで用いられる資金調達手法ですが、M&Aでも使うことができます。この記事では、一般的なSPCの仕組みについて解説したうえで、M&AでSPCを使う方法を紹介します。

SPCとは

SPCは「Special Purpose Company」の略称で、日本語では「特別目的会社」と訳されます。

SPCは不動産の証券化のなかでよく使われます。例えば国土交通省は、不動産の証券化を「不動産の保有のみを目的とするSPCに不動産を移したうえで、当該不動産のキャッシュフローを原資に資金調達を行う仕組み」と解説しています(*1)。

駅前ビルなどの不動産開発をする際には多額の資金が必要なため、不動産開発会社は投資家から資金を調達します。その際に不動産を証券化すれば、投資家は直接不動産を購入することなく、有価証券を購入することで、いわば間接的に不動産開発事業に投資することができます。不動産を証券化することで、資金調達がしやすくなるということです。

この場合、「対象となる不動産を持つ不動産開発会社がSPCを設立し、その不動産をSPCに売却する」、もしくは、「SPCが資金調達をして不動産を購入」します。

SPCと似た形態にSPV(Special Purpose Vehicle:特別目的事業体)がありますが、これは証券化などを目的に設立されたSPCや組合、信託の総称です。SPVのうち会社の形態をとるものをSPCと呼んでいます。

さらに、TMKというものがありますが、これは「Tokutei・Mokuteki・Kaisya」の頭文字を取ったものです。SPCは「特別」ですが、TMKは「特定」です。TMKはSPVの一種で、資産流動化のために設立される社団法人のことです。

*1:https://www.mlit.go.jp/common/001204998.pdf

SPCを設立する目的

事業会社がSPCを設立する目的は、主に以下の2つあります。

- 不動産投資の投資単位の小口化

- 投資家による投資を呼び込み事業をスムーズに進める

それぞれ具体的に解説していきます。

不動産投資の投資単位の小口化

先ほど、SPCを使って不動産を証券化すると資金調達しやすくなるとお伝えしました。投資家目線でも、投資しやすくなります。不動産開発は有望な投資案件であっても投資額が高額になるため、資金提供できる投資家は限られてしまいます。これは資金が集まりにくいだけでなく、投資家の投資チャンスも奪っています。

そこで、不動産投資の投資単位を小口化すれば、少額でも投資できるようになります。証券化するときに有価証券の単価を低く抑えて多く発行すれば、投資単位が小口化され多くの人が投資しやすくなります。

投資家による投資を呼び込み、事業をスムーズに進める

証券化によって、投資家への利益還元が容易になります。そして利益還元が容易になると、投資家の投資意欲が高まります。

有価証券は配当金という仕組みがあり、これで投資家に利益還元します。単純なSPCによる不動産証券化の例を使って説明してみます。

- SPCが不動産を購入して開発する

⇓ - SPCが不動産を証券化して有価証券を発行する

⇓ - 投資家が有価証券を購入する(不動産開発に投資する)

⇓ - SPCが不動産開発事業で利益を出す

⇓ - 利益の一部を、有価証券の配当金として投資家に還元する(お金を支払う)

ちなみに、SPCは不動産開発以外でも使うことができます。このあと紹介するM&AでもSPCを使うことがあります。SPCは要するに資産の受け皿の役割をしています。

ペーパーカンパニーとの違いは

SPCは、ペーパーカンパニーであるともいえますし、ペーパーカンパニーではないともいえます。

SPCを資産の受け皿として「のみ」使う場合、ペーパーカンパニーとの違いをみつけることは難しいかもしれません。しかし、ペーパーカンパニーという言葉には「どこか怪しい」というニュアンスがつきまといます。この言葉は例えば「資金を隠すためにペーパーカンパニーにつくってお金を流した」といったように用いられます。

そのような悪い意味は、SPCにはありません。SPCは大抵、大きな事業を行うときに設立され、当然ですが「堂々と」「合法的に」つくられます。その名のとおり、ビジネスの「目的」があるときにつくられる会社です。

SPC法とは

SPCの根拠法は「資産の流動化に関する法律」で、この法律のことをSPC法と呼んでいます(*2)。SPC法第1条は次のように記されています。

| SPC法第1条

この法律は、特定目的会社又は特定目的信託を用いて資産の流動化を行う制度を確立し、これらを用いた資産の流動化が適正に行われることを確保するとともに、資産の流動化の一環として発行される各種の証券の購入者等の保護を図ることにより、一般投資者による投資を容易にし、もって国民経済の健全な発展に資することを目的とする。 |

「投資家による投資を容易にする」ことがSPC法の目的です。

*2:https://elaws.e-gov.go.jp/document?lawid=410AC0000000105_20210301_501AC0000000071

SPC法はなぜ改正されたのか

1998年に施行されたSPC法は「特定目的会社による特定資産の流動化に関する法律」という名称でした。しかしこの法律は、金融危機に対応する特別法という色合いが濃かったので、次第に、「資産流動化の制度を確立する必要がある」という機運が高まってきました(*3)。

資産の流動化とは、SPCが有価証券を発行して資産を取得して、資産を管理したり資産を売ったりして金銭を得る経済活動のことです(資産の流動化に関する法律第2条)。

そこで2000年にSPC法を改正して法律の名称を「資産の流動化に関する法律」とあらためました(*4)。改正SPC法(資産の流動化に関する法律)には、次のような特徴があります(*5)。

- 対象となる資産を拡大した。従来は不動産や指名金銭債権だけだったが、財産権一般に拡大した。

- SPC設立の手続きを簡素化した

- SPCが発行する証券の商品性を改善した

- 資産取得のための借入れを可能にした

- 規制を簡素化した

*3:http://www.nicmr.com/nicmr/report/repo/2000/2000sum05.pdf

*4:https://www.shugiin.go.jp/internet/itdb_housei.nsf/html/housei/h147097.htm

*5:https://www.fsa.go.jp/p_mof/houan/hou10a.htm

今後の展望について

SPC関連の今後の展望として、野村グループの野村資本市場研究所は、資産担保証券市場(ABC市場)の活性化を挙げています(*6)。ABC市場が活性化すると、企業の資本効率が高まることが期待できます。

例えばSPCによって不動産を証券化しやすくなったり、不動産の証券化が拡大したりすれば、不動産開発を進めやすくなるので経済が活性化します。また、SPCによってM&Aが進めば、企業が持つヒト・モノ・カネをより有効に活用することができます。

*6:http://www.nicmr.com/nicmr/report/repo/2000/2000sum05.pdf

SPC法で設立した会社と会社法で設立した会社の違い

ここまでの解説で、次のような疑問が湧くのではないでしょうか。

わざわざSPCをつくらず、会社法で設立する会社で、不動産の証券化などの事業をすればよいのではないか?

会社法で設立した会社でも、不動産の証券化は可能です。SPC法設立会社と会社法設立会社(普通の会社)には次のような違いがあります。

| SPC法設立会社 | 会社法設立会社(普通の会社) | |

| 資本金 | 10万円以上 | 1円以上 |

| 登録免許税 | 3万円 | 15万円 |

| 届け出 | 内閣総理大臣 | 内閣総理大臣への届け出は不要 |

| 役員など | 最低、取締役1人と監査役1人が必要 | 最低、取締役1人で設立できる |

| 事業開始まで | 会社設立後、資産流動化計画を作成し、業務開始届けを出す | 会社設立後、すぐに事業を開始できる |

この表から、SPC法によって設立する会社は普通の会社と比較して手間がかかることがわかります。そのため、会社法設立会社をSPCとして使うこともあります。つまり、株式会社のSPCも存在します。

特にM&Aでは、買収した企業とSPCを合併させることが一般的なので、SPCも株式会社でつくることが一般的です。この点は後ほど詳しく解説します。

SPCの代表的なスキーム

SPCのスキームには主に、REIT(不動産投資法人)、GK-TK、TMKの3つがあります。それぞれみていきましょう。

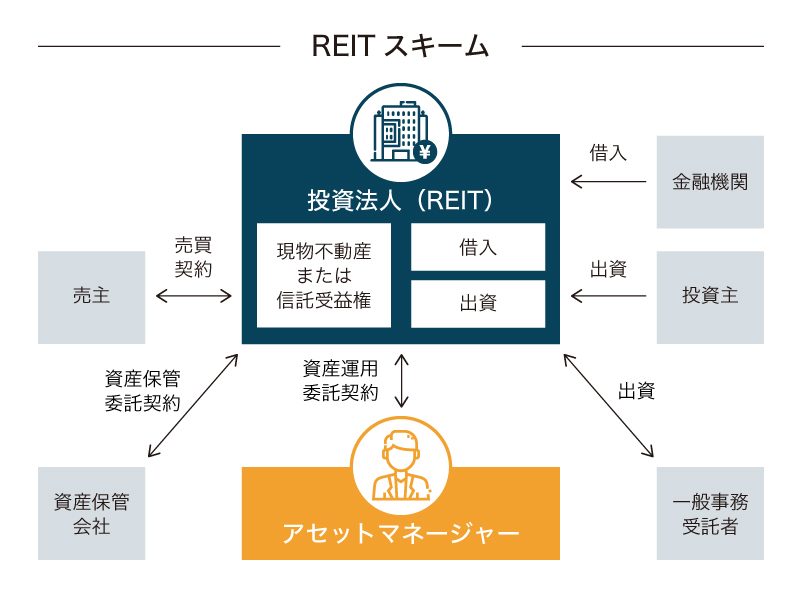

REITスキーム

REITは「Real Estate Investment Trust」の略で、不動産投資信託という意味です。株式の投信はよく知られていますが、不動産にも投信がありそれがREITです。

REITは、資金を集める組織である不動産投資法人の名称でもあります。株式会社の株式に当たる投資証券を発行し、投資家はこれを購入することで投資します。金融機関から借り入れをすることもあります。そのようにして集めたお金で不動産を買い、事業を行います。

その際、資産保管会社に資産保管を委託したり、アセットマネージャーに資産運用を委託したりします。不動産事業で利益が出たら、投資家は配当金を得て、金融機関は元金と利子を得ます。

REITの根拠法は、投資信託及び投資法人に関する法律(投信法)です。

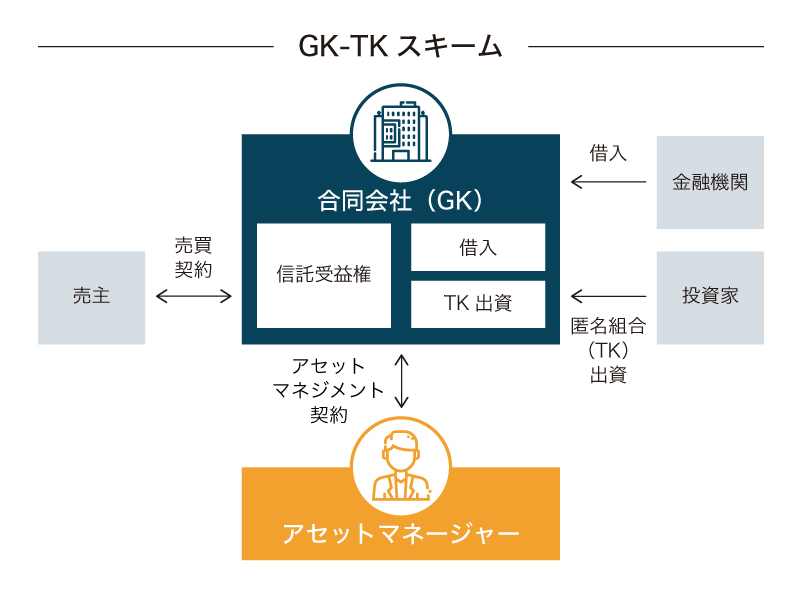

GK-TKスキーム

GKは合同会社(Godo Kaisha)、TKは匿名組合(Tokumei Kumiai)の頭文字をとった略称です。ここではGKを例に取って解説します。

GKは先ほど紹介した、会社法による会社の1つです。GKが投資家から出資を受けたり、金融機関から借り入れたりするのは、REITと同じです。また、そのお金で不動産を買って不動産事業をして、アセットマネージャーに資産運用を委託するのもREITと同じです。

GKでは投資証券を発行しないため、REITとは異なります。

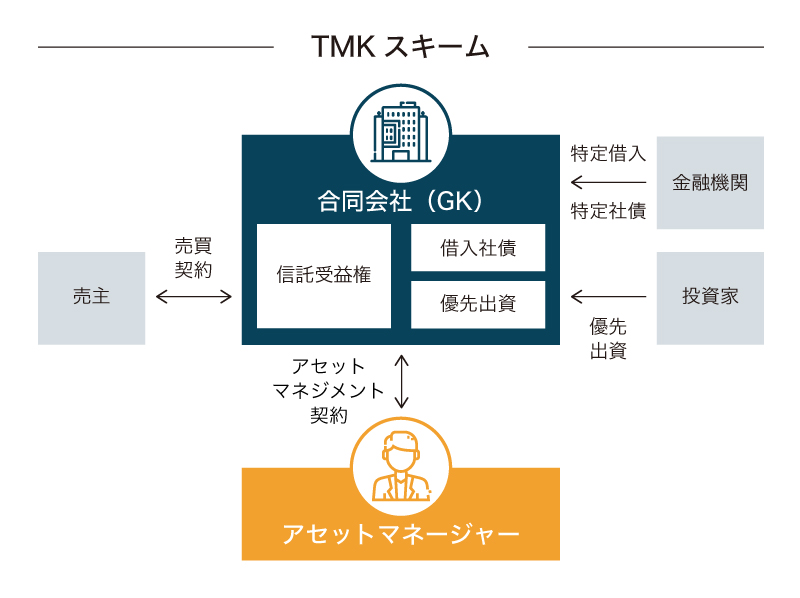

TMKスキーム

TMKは特定目的会社(Tokutei Mokuteki Kaisha)の頭文字をとった略称です。

投資家から出資を受け、金融機関から借り入れ、不動産事業をして、アセットマネージャーに資産運用を委託するのは、REITやGK-TKと同じです。TMKでは特定目的会社を設立している点が、REITやGK-TKと異なります。TMKの根拠法は資産の流動化に関する法律(SPEC法)になります。

SPCを設立するメリットとデメリット

SPCを設立して事業を行うメリットとデメリットを解説していきます。

メリット

SPCのメリットは主に1)資金調達のしやすさ、2)倒産隔離、3)資産のオフバランス化の3つがあります。

メリットその1は、不動産を証券化することで資金調達しやすくなることで、これは上記で解説したとおりです。

メリットその2である倒産隔離は、投資家や金融機関のメリットとなります。不動産開発会社がSPCを設立して、大規模不動産開発プロジェクトを実施したとします。こうすることで、大規模不動産開発に投資や融資を検討する投資家や金融機関は、母体である不動産開発会社の経営状況を考慮する必要がなくなります。なぜならSPCによって、大規模不動産開発が、不動産開発会社から切り離されているからです。つまり、仮に不動産開発会社が倒産しても、大規模不動産開発プロジェクトもSPCも存続します。倒産リスクが隔離されているわけです。

メリットその3である資産のオフバランス化は、SPCを設立する不動産開発会社のメリットになります。大規模不動産開発を始めるとき、最初は莫大な負債を抱えることが珍しくありません。そのため、不動産開発会社の本体が自前で大規模不動産開発を手掛けると、負債比率が上がって財務状況が悪化することがあります。大規模不動産開発で使う不動産をどこかの会社に売却して、それで得た資金で大規模不動産開発プロジェクトを推進することもできますが、しかしそれでは、不動産開発会社は不動産を「完全に」手放すことになってしまいます。

そこでSPCを設立して、そこに不動産を移せば(不動産を売却すれば)、負債はSPCが受け持ち、なおかつ、不動産開発会社はSPCを通じて実質的に当該不動産の権利を維持できます。

オフバランス化とは、資産や取引が財務諸表に記載されない状態のことです。

デメリット

SPCのデメリットは手続きやスキームが煩雑で、関係者が増えることです。そのため管理コストが膨れ上がり、事業マジメントが複雑化します。小規模な不動産開発でSPCを使うメリットはとても小さいでしょう。

しかし大規模不動産開発であれば、「SPCを使わないリスク」が大きくなるので、SPCのデメリットを吸収できます。

M&AでもSPCは使える:LBOとは

SPCは資産の受け皿なので、不動産という資産の代わりに企業という資産を受けることができ、企業を売買するM&AでもSPCを使うことができます。

ここではSPCのM&Aで多用されるleveraged buyout(LBO)という手法について解説します。LBOという特別な名称になっていますが、ここまで説明してきたSPCと本質的には同じなので、その理解はそれほど難しくないはずです。

LBO(レバレッジド・バイアウト)とは

LBOは、買い手企業が、売り手企業(買おうとしている企業)の資産やキャッシュフローを担保にして買収資金を調達して、そのお金で売り手企業を買うM&A手法です。

SPCを設立して、SPCが買収資金を調達し、のちにSPCと売り手企業(買った企業)を合併させてM&Aが完了します。このときのSPCは「買収用特別目的会社」と呼びます。

LBOの流れ

LBOによるM&Aは次のように進みます。

- SPCの設立

⇓ - 金融機関から借り入れる

⇓ - 売り手企業を買収(SPCによる株式取得)

⇓ - 買収した企業とSPCを合併させる

⇓ - 金融機関に返済する

1つずつ解説していきます。

SPCの設立

SPCは、買い手企業が設立します。このときのSPCは株式会社にすることが一般的です。

M&AでのSPCは、最終的に買った企業(売り手企業)と合併させます。合併後は、普通の事業会社になるので、そのときは株式会社のほうが好都合です。合併させることを前提としている場合、SPCも最初から株式会社で立ち上げたほうが無駄がないわけです。

金融機関から借り入れる

SPCを立ち上げる最大の目的は、金融機関から借り入れやすくすることです。SPCにすれば倒産隔離ができるので、金融機関はM&Aの投資効果やリスクだけを審査すればよくなります。つまり買い手企業の審査をしなくて済みます。

また買い手企業(=借入をする企業、SPCを設立した企業)も、当該M&A案件についてのみ、金融機関に説明すれば足ります。この借入のことを、LBOローンと呼ぶこともあります。

売り手企業を買収(SPCによる株式取得)

LBOローンが実施されるとSPCに買収資金が入金されるので、SPCはそのお金で売り手企業を買収します。SPCが売り手企業の株式を取得することになります。

このとき、LBOローンを貸す金融機関には「買い手企業は本当に、融資したお金で売り手企業を買うのだろうか」という不安が生まれます。その不安を払拭するために、LBOローンの実施(貸し出し)と売り手企業の買収はほぼ同時に行なわれます。

つまり、ほぼ100%完全に買収できる状態になって初めて、LBOローンが実施されます。

なおLBOローンで得た資金は、売り手企業(買った企業)の既存の借入金の返済にも充当されます。

買収した企業とSPCを合併

SPCが買収した企業(元の売り手企業)の株を取得しただけでは、SPCという会社と買収した企業の会社が両方とも残ってしまいます。この状態は、お金を貸した金融機関には不安定に映ります。なぜなら金融機関は、買収された企業(元の売り手企業)の価値に対してお金を貸したのに、お金の借り手はSPCだからです。

SPCは金融機関に、借りたお金に利子をつけて返済しなければなりませんが、その資金を生むはずの買収された企業は、法律上は独立して存在してしまっています。SPCは実質的に事業をしていないので、SPC単体で利益を生み出すことはできません。

そのためSPCは、買収した企業と「当然のごとく合併する」ことになります。実際は、SPCを設立する当初から、買収した企業と合併することがスキームのなかに組み込まれています。

金融機関に返済する

SPCと買収した企業が合併した新会社は、事業をして利益を生むことができるので、金融機関に利子をつけて借入金を返済することができます。

SPC を使ったM&A事例

SPCを使ったM&A事例として、ソフトバンクグループと吉本興業のケースを紹介します。

ソフトバンクグループの事例

ソフトバンクグループは「兆円」規模のソフトバンク・ビジョン・ファンドを立ち上げて、AI(人工知能)関連の企業などに積極的に投資をしています。ソフトバンクグループが頻繁に使う手法が、アメリカのSPACです。SPACはSpecial Purpose Acquisition Companyの頭文字で、SPCにAが加わり、特別買収目的会社と訳されます。SPACは、アメリカ版SPCと考えてよいでしょう。

アメリカではSPACの上場が可能なので、さらに資金を集めやすくなっています。

ソフトバンクグループは2021年2月、アメリカでSPACを2社設立してこれを上場して660億円を調達すると発表しました(*7)。

これに先立つ同年1月にはすでに、SPACをアメリカで上場して約550億円を調達しています。

ソフトバンクグループの目的は、AIなどを手がけるスタートアップ(企業)の育成です。SPACは、IPO(新規上場株式)を使った上場より早く上場できます。上場すれば資金調達がしやすくなるので、スタートアップが成長する環境が整います。投資したスタートアップが早く成長すれば、ソフトバンクグループは早く投資したお金を回収できます。

*7:https://www.nikkei.com/article/DGXZQOGD061QU0W1A200C2000000/

吉本興業の事例

吉本興業に対して2009年に、上場を廃止する目的でSPCを使ったM&Aが行われました(*8、9)。このケースは次の2つの理由により、複雑なスキームになっています。

- 普通は会社を発展させるために上場するのに、吉本興業は上場の廃止を目指した(実際に上場を廃止した)

- 吉本興業は買い手企業ではなく、売り手企業になっているが、「強引に誰かに買われてしまった」わけではない

吉本興業が上場廃止を目指した理由はさまざまな憶測を呼びましたが、どれだけ大きな企業でも、上場しないほうがメリットが大きくなることがあるのは事実です。

吉本興業を買ったのは、ソニーの元会長の出井伸之氏が代表を務める投資会社、クオンタム・エンターテイメント株式会社です。この会社は、吉本興業を買収するためだけに(M&Aをするためだけに)つくられた会社なのでSPCといえます。

クオンタム・エンターテイメントには、フジテレビ、日本テレビ、TBS、テレビ朝日、テレビ東京、電通、ソフトバンク、ヤフーなどが出資しています。さらに同社は、メガバンクなどから多額の資金を借り入れています。

クオンタム・エンターテイメントはこれらの資金を使ってTOB(株式公開買い付け)で吉本興業の株式を購入しました。吉本興業側もこのTOBを歓迎しています。

その後、クオンタム・エンターテイメントと吉本興業が合併し、現在は吉本興業ホールディングス株式会社という社名になりました(*10)。

そして吉本興業ホールディングスの株主は、フジテレビ、日本テレビ、TBS、テレビ朝日、テレビ東京、電通、Zホールディングス、三井住友銀行などとなっています。つまり吉本興業は今、テレビ局や広告代理店、IT企業、メガバンクに所有されていることになります。

*8:http://ke.kabupro.jp/tsp/20090911/140120090911002127.pdf

*9:https://japan.cnet.com/article/20399883/

*10:https://www.yoshimoto.co.jp/corp/info/

まとめ~企業を資産と考えるとM&Aを柔軟に実行できる

SPCは不動産や企業を資産と考え、資産を有効に使っていく取り組みと考えることができます。もちろんSPCと関係なく、不動産や企業は資産です。しかし普通の経済活動では、不動産や企業を、株式や投資信託のように頻繁に売り買いすることはありません。つまり「不動産や企業という資産」は、資産でありながら「株式や投信という資産」よりはるかに売り買いしにくい資産といえます。

しかし経済活動を活性化させるには、不動産や企業を効率的に運営していく必要があり、それには持ち主が変わったほうがよいこともあります。

SPCを使うことで、企業を純粋な資産として扱うようになるため、M&Aがしやすくなるという大きなメリットを得ることができます。

SPCを理解し、資金調達の選択肢として活用してみてはいかがでしょうか。

こんなお悩みありませんか?

つなぐマッチングプラットフォームです。

累計5,000件以上の売買を成立させています。

またM&Aを進めるためのノウハウ共有や

マッチングのための様々なサポートを

行わせていただいておりますので、

まずはお気軽にご相談ください。

編集部ピックアップ

- M&Aとは?流れや注意点、スキームなどを専門家がわかりやすく解説

- 事業譲渡とは?メリット・手続き・税金などについて専門家が解説

- 中小M&Aガイドラインとは? 概要や目的を詳しく解説

- 企業買収とは?M&Aとの違いは何?メリットや手続きの流れをわかりやすく解説

- 会社売却とは?M&Aのポイントや成功事例、IPOとの違いも解説

- 【完全攻略】事業承継とは?

- スモールM&AとマイクロM&Aとは?両者の違いとメリット・デメリットを解説

- 合併とは?会社合併の種類やメリットデメリット・手続きの流れ・必要書類を解説

- 後継者のいない会社を買うことで得られる多くの利点とは?

- カフェって実際のところ儲かるの?カフェ経営の魅力と開業方法

その他のオススメ記事

-

2025年01月19日

業務提携とは何かを分かりやすく解説。実施するメリットや成功事例も紹介

業務提携とは他社と技術やノウハウなどの経営資源を出し合い、事業拡大や課題解決などを目指す方法のことです。どのような手順で実施するのか、メ...

-

2024年09月17日

トラック・運送業のM&A動向 | メリットや事例について解説【2024年版】

運送業界は、 M&Aの需要が高まっている業界のひとつです。その背景には、後継者不足や2024年問題などさまざまな理由があり、事業規模の大小問...

-

2024年09月05日

未来への想いを共有できる会社とM&Aで手を組みたい。バディネットは、すべてのモノが繋がる社会を支えるインフラパートナーへ

2012年に電気・電気通信工事業界で通信建設TECH企業として創業したバディネット。2024年現在、5社の買収に成功して業容を拡大させています。今回は...