近年大企業だけではなく、中小企業でもM&Aが活用されています。

そこで、今回はM&Aにおける基礎知識のひとつとして、企業価値を図る指標であるEV/EBITDA倍率についてご説明します。また併せて、中小企業の企業価値を向上させていくための施策等もご紹介します。

中小企業におけるM&Aの実情

日本でも年々増加傾向にあるM&A。ここでは公的資料を調査・分析することで日本におけるM&Aの実態を検証していきます。

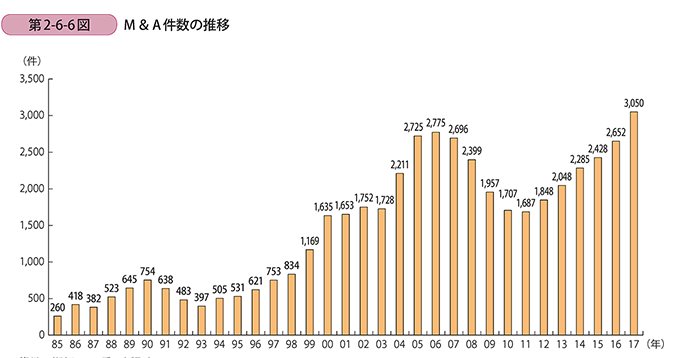

1.日本におけるM&Aの件数の推移~過去最高を記録

参考:中小企業庁 http://www.chusho.meti.go.jp/pamflet/hakusyo/H30/h30/html/b2_6_2_2.html

参考:中小企業庁 http://www.chusho.meti.go.jp/pamflet/hakusyo/H30/h30/html/b2_6_2_2.html

上記はM&Aの件数の推移を表したグラフです。2017年に3,050件と過去最高を記録しています。このように日本でもM&Aの波が年々加速してきていることが分かります。

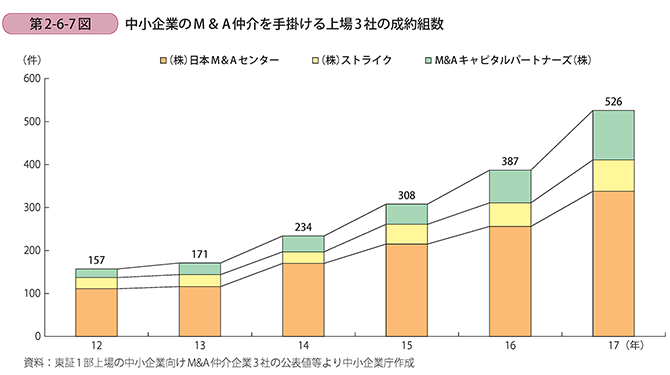

2.中小企業によるM&A

参考:中小企業庁 http://www.chusho.meti.go.jp/pamflet/hakusyo/H30/h30/html/b2_6_2_2.html

参考:中小企業庁 http://www.chusho.meti.go.jp/pamflet/hakusyo/H30/h30/html/b2_6_2_2.html

中小企業におけるM&Aの実態は公表されていないため把握しにくい傾向があります。上記は上場3企業における中小企業のM&A成約件数の推移をグラフ化したものです。2012年には157件であった中小企業のM&A件数ですが、2017年には517件と3倍以上とM&A件数が増加していることが分かります。

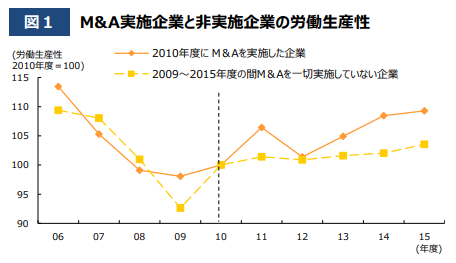

3.中小企業におけるM&Aの実情

参考:中小企業庁HP2018年版中小企業白書・小規模企業白書http://www.chusho.meti.go.jp/pamflet/hakusyo/H30/PDF/h30_pdf_mokujityuuGaiyou.pdf

参考:中小企業庁HP2018年版中小企業白書・小規模企業白書http://www.chusho.meti.go.jp/pamflet/hakusyo/H30/PDF/h30_pdf_mokujityuuGaiyou.pdf

上記は2010年にM&Aを実施した企業と、しなかった企業の労働生産性を比較したグラフです。M&Aを実施した企業の労働生産性が向上していることが分かります。中小企業にとってもM&Aを実施することで労働生産性を高め、業績を向上することができることが分かります。

見てきたように増加傾向にあるM&Aは中小企業の価値の向上にも有用な手段であることが分かりました。今後も中小企業におけるM&Aは増加するものと考えられます。

EV/EBITDA倍率とは?

EV/EBITDA倍率とは別名「簡易買収倍率」とも呼ばれている指標で、M&Aを行う際の目安として利用される指数です。ここではM&Aを行う際の必須アイテムである、EV/EBITDA倍率について詳しくご説明していきたいと思います。

1.EV・EBITDAとは?

・EVとは何か?

EVとはEnterprise Valueの略語で企業価値を指しています。企業価値を正確に把握するために、現預金だけではなく負債も加味して考慮します。EVは下記の式で計算することができます。

ここで気になるのが、「株式時価総額」かと思います。上場していなければ、株式に時価はつけられないですから、中小企業にとっての時価総額とは何か、という話になります。

中小企業における時価総額とは、M&A時、つまり株式の譲渡対価のことです。M&Aが行われることで、はじめてその会社の株式に価値がつくのです。

ちなみに有利子負債とは、概ね金融機関からの借入金額と言い換えてよいですが、従業員の退職金規程のある会社であれば退職給付引当金等もこの中に含まれることを留意しておきましょう。退職給付引当金は、簿外負債の代表的な例ですので、会社を買う際には退職金規程があるのかを必ず確認します。

・EBITDAとは何か?

EBITDAは本業における現金収入を表します。正式には、Earnings Before Interest Taxes Depreciation and Amortizationの略で、単純に訳せば「利息支払い、税金支払い、減価償却、その他償却前利益」となります。ただ、簡便的には下記の式で計算することができます。

ここに中小企業においては、役員報酬の調整額を入れることもあります。役員報酬を1,500万円とっている会社と300万円しかとっていない会社とでは、同じ営業利益100万円、減価償却費100万円でも収益力が異なるからです。

2.EV/EBITDA倍率とは?

EV/EBITDA倍率とは企業価値を1年間の本業における現金収入で割ることで計算することができます。よって、企業を引き継いだ場合に何年で元をとることができるのかをEV/EBITDA倍率から知ることができるわけです。

EV/EBITDA倍率が10倍の場合は、企業を引き継いだ元を10年間でとることができるということになります。

3.M&AにおけるEV/EBITDA倍率

日本の中小企業におけるM&AにおけるEV/EBITDA倍率は業界より幅がありますが、3~10倍程度が適正値といわれています。引き継ぐ方にとってみれば、油田に投資するのとは違いますから、数十年間の投資期間はあまり想定できない(市況を鑑みるとそこまでリスクをとれない)ということなのでしょう。

したがって、譲渡する側からすると、逆算して今の株式時価総額がどれくらいなのかがわかります。この数字と、引退する際にどれくらいの対価を手にしたいかを考えて、今からどれだけ企業価値を向上させないといけないか考えてみましょう。

EV/EBITDAを活用した中小企業の企業価値の創造

ここでは実際にどうのように企業価値を高めていくべきかその施策を考えていきたいと思います。

1.コストを削減する

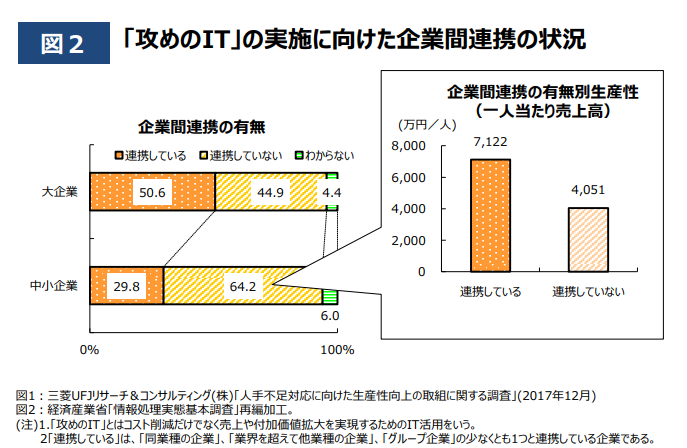

コストを削減することで営業利益を上げることが可能になり、EV/EBITDA倍率を向上させることが可能です。具体的には企業のIT化を促進することで一人当たり売上高を向上されることが可能です。

参考:中小企業庁HP2018年版中小企業白書・小規模企業白書

上記は「攻めのIT」の実施に向けた企業間連携の状況と企業間連携の有無別生産性を表したグラフです。「攻めのIT」の実施に向けた企業間連携を行っている企業の一人当たり売上高は1.75倍も悲恋系企業と比較して高くなっています。ですから「攻めのIT」を取り入れることで飛躍的に企業価値を向上させることも可能です。

2.投資効率の向上性を高める

長年保有している財産的価値の低い資産を売却し、効率的に資産運用を行っていきましょう。具体的には値上がりの期待できない有価証券や不要な固定資産などのキャッシュフローを見直していきましょう。資産はため込むものではありません。しっかりとキャッシュを生み出しているのかにも着目していきましょう。

投資効率を向上させることでも企業価値を向上させることが可能です。

今回はM&Aにおける企業価値を図る指標であるEV/EBITDA倍率の説明と中小企業の企業価値を向上させていくための施策等を考えてきました。来る引退に備え、自社の企業価値を高めましょう。また、会社、事業を買いたいという方も、この指標を参考にしてみてください。

こんなお悩みありませんか?

つなぐマッチングプラットフォームです。

累計5,000件以上の売買を成立させています。

またM&Aを進めるためのノウハウ共有や

マッチングのための様々なサポートを

行わせていただいておりますので、

まずはお気軽にご相談ください。

編集部ピックアップ

- M&Aとは?流れや注意点、スキームなどを専門家がわかりやすく解説

- 事業譲渡とは?メリット・手続き・税金などについて専門家が解説

- 中小M&Aガイドラインとは? 概要や目的を詳しく解説

- 企業買収とは?M&Aとの違いは何?メリットや手続きの流れをわかりやすく解説

- 会社売却とは?M&Aのポイントや成功事例、IPOとの違いも解説

- 【完全攻略】事業承継とは?

- スモールM&AとマイクロM&Aとは?両者の違いとメリット・デメリットを解説

- 合併とは?会社合併の種類やメリットデメリット・手続きの流れ・必要書類を解説

- 後継者のいない会社を買うことで得られる多くの利点とは?

- カフェって実際のところ儲かるの?カフェ経営の魅力と開業方法

その他のオススメ記事

-

2025年01月19日

業務提携とは何かを分かりやすく解説。実施するメリットや成功事例も紹介

業務提携とは他社と技術やノウハウなどの経営資源を出し合い、事業拡大や課題解決などを目指す方法のことです。どのような手順で実施するのか、メ...

-

2024年09月17日

トラック・運送業のM&A動向 | メリットや事例について解説【2024年版】

運送業界は、 M&Aの需要が高まっている業界のひとつです。その背景には、後継者不足や2024年問題などさまざまな理由があり、事業規模の大小問...

-

2024年09月05日

未来への想いを共有できる会社とM&Aで手を組みたい。バディネットは、すべてのモノが繋がる社会を支えるインフラパートナーへ

2012年に電気・電気通信工事業界で通信建設TECH企業として創業したバディネット。2024年現在、5社の買収に成功して業容を拡大させています。今回は...