近年、国内で話題になっているスモールM&Aですが、海外でもスモールM&Aは人気です。

今回は海外のM&A状況を紹介します。

海外の事業承継①アメリカ

アメリカは、M&Aが最も盛んな国ともいわれており、大規模なものから個人レベルの小規模レベルのものまで多くの事例があります。

アメリカのM&A市場規模

アメリカのM&A市場規模は、年間1兆ドル(日本円で100兆円)規模といわれており、今後更に伸長していくと考えられています。このように市場が成長していく要因としては、大きく3点あります。

1点目は、中国が急激な経済成長の影響で中国企業によるクロスボーターM&Aが増えているということです。2点目は、FRBによる金融緩和策などで、国内M&Aの買収金額が急騰していることです。また、3点目は、M&Aの長年の歴史などにより、M&A教育が定着している影響と考えられます。M&A文化が定着しているため、大規模な企業同士のM&Aだけでなく、個人間での小規模なM&Aも活発であり件数が増えています。スタートアップのエグジットとしてもM&Aは注目を浴びており、多くの中小企業が目標としている事により、今後も更に加速していくと考えられます。

アメリカのM&Aの特徴

-合理的でスピード感がある

M&A文化が定着しているため、感情などに影響されず、数字だけの合理的な判断で事業承継が進むケースが多いです。これは、アメリカ人の教育がロジカルで効率よい判断を促進する教育がされているという国民的な面と法律がしっかり整備されているという制度的な面の影響があるでしょう。

−M&Aの件数が多い

注目されるのは大規模なM&Aですが、M&Aの件数の多くは小規模なM&Aです。アメリカでは、M&Aが文化としても根付いており、近年のスタートアップの注目もあり、キャピタルゲインを狙った事業売却などポジティブな理由でM&Aを行う事例が多いです。そのような状況に呼応して、ネットマッチングサービスなどの多くのM&A関連のサービスが増えています。このようなサービスが増えることで、より一層M&Aの件数は増えていくと思われます。

またアメリカの場合、分割払いが可能など買い手にとってはリスクを抑えられる土壌ができています。その結果、アメリカのM&A市場は継続して成長していくと考えられます。日本の企業文化とアメリカの企業文化は大きな違いもありますが、M&A市場が大きいためチャンスが眠っている可能性も大きいです。

海外の事業承継②ドイツ

ドイツ企業の99%近くがミッテルシュタントと呼ばれる中小企業が占めている国であり、現在日系M&A案件が増えています。

※参照 https://www.soumu.go.jp/johotsusintokei/whitepaper/ja/h30/html/nd135220.html

ドイツの事業承継事情

多くの企業は家族経営のファミリービジネスで未上場の企業です。日本同様に経営者の高齢化が進んでいる結果、ドイツ復興金融公庫の調査によると、2022年までに事業承継を望んでいる企業が約51万社。しかし、そのうち47%はまだ全く事業承継の準備ができておらず、後継者不足が問題になっています。

在日ドイツ商工会議所の発信によると、後継者不足の理由としては、ドイツ全体の好景気の影響により、大企業への管理職への就職が以前よりも容易になった結果、新たにミッテルシュタントに経営参画する人の母数が減っているとあります。2000年時点にミッテルシュタントに経営参画した人は約87万人いましたが、2016年時点で新たに経営参画した人は約16万人と大幅に減少しているとあり、このようにドイツのミッテルシュタントにおいて後継者不足は大きな課題となっています。

このような状況で、最近はミッテルシュタントのイノベーションに目をつけた海外からのM&Aが増えています。特に増えているのが中国と日本からの出資です。しかし、2016年にロボット会社クーカの買収をきっかけに中国への警戒感が強まり、現在では日系企業の買収が多くを占める様になってきています。

※参照 https://fbc.de/sc/sc43067/

ドイツはインダストリー4.0を推進するなど製造業で多くのイノベーションを抱えています。それを支えるのがミッテルシュタントです。しかし、現在後継者不足の問題に直面しており、今まで検討していなかった海外への売却を検討するミッテルシュタントも増えると思われます。日本とドイツの国民性に共通項が多いとも話題になることもあり、日本からの買収は受け入れやすいという話もあり今後さらに投資するチャンスが増えてくるかもしれません。

海外の事業承継③シンガポール

シンガポールのM&A市場は、節税メリットやビジネス拠点としてのメリットから日本からの注目を浴びています。実際シンガポールで行われるM&Aの10%は日系企業によるM&Aと言われています。

※参照 https://www2.deloitte.com/jp/ja/pages/mergers-and-acquisitions/articles/world-ma-17-singapore.html

シンガポールM&A市場規模

シンガポールM&Aの市場規模は、現在約年間1000件、800億ドル規模の市場と言われています。毎年件数の上下はありますが、成長し続けている状況です。このようにM&Aが伸び続けている理由としては、日本ほどではないですが、人口の高齢化が進んでいる結果、後継者不在による事業承継問題から事業売却を検討する企業が増えています。今後もこの傾向は続くと考えられます。

シンガポールM&Aの特徴

−一部の業種のみの外資規制

多くの国では、外国資本率などに一定の制限をかけています。しかし、シンガポールではメディア、インフラなどの特定の業種以外に外国資本を制限する包括的な法令が存在しません。つまり、シンガポールでは外国資本が全額出資を認めているということです。そのため、アジア拠点として、海外進出をする際にスムーズにビジネスを開始できるというメリットがあります。

−法人税率

シンガポールの法人税は17%と、日本はもちろん、近隣アジア国と比べても低い水準です。また、優遇税率が適用されることで更に抑えられる可能性もあります。その結果、税金対策の面からもシンガポールでのM&Aを選択する企業が増えています。

シンガポールは、東南アジアの諸国と比べても、金融システムやインフラなどの安定していることでアジアビジネスの拠点として進出している企業も増えていると思います。しかし、ビジネスとしてのメリットだけでなく、外資規制が少ないことや税金面でのメリットもあります。現在も多くの日系企業によるM&Aが行われていますが、今後さらに増えていくことになるでしょう。

海外の事業承継④ マレーシア

マレーシアは実質GDP平均成長率が4.2%達し、今後先進国入りを狙っており今後M&A含めた経済活動がますます増えると思われます。

※参照 https://www.jetro.go.jp/biznews/2020/02/2ba2f0a5bb04e94f.html

マレーシアのM&A市場規模

マレーシアのM&A市場は2016−2018年まで年間約150件約120億ドル規模で2010年頃から比較して増加傾向です。2019年に関しては政権交代による政治経済の不透明性の影響もあり大幅に減りましたが、今後も成長していくと考えられています。

特にM&Aが最も多い業界は、コンシューマービジネスやエネルギーの分野ですが、特に増えているのはIT分野です。顧客ネットワークがある企業を買収することで、東南アジアの事業展開を狙っている意図があると考えられます。また、近年日本からのM&Aが特に増えているのも特徴です。

※参照 https://www2.deloitte.com/jp/ja/pages/mergers-and-acquisitions/articles/world-ma-18-malaysia.html

マレーシアのM&Aが注目される理由

−外資規制の緩和

マレーシアでは、マレー系マレーシア人を優遇するためのブミプトラ政策の影響で外資出資比率は30%が上限と決められてきました。その影響もあり、マレーシアの企業の意識としても海外資本によるM&Aという考えはあまりありませんでした。しかし、この政策が経済発展を遅らせる影響になったとも言われており、現在では緩和されています。その結果、国家権益に関わる一部の業種を除き、外資規制がなくなり、新規進出の場合でも100%子会社設立することが可能になりました。

※参照 https://www.jetro.go.jp/world/asia/my/invest_02.html

−投資優遇処置

外資規制の緩和だけでなく、立地拠点や業種により様々な投資優遇処置を取り決められています。例えば、イスカンダルマレーシアなどを含む5大経済地区で重点産業を行うと、5−10年法人税が免税になります。このように優遇処置が増えている結果、シンガポールと並びASEAN地区の拠点として、M&Aを行う企業が増えています。

−ビジネスメリット

マレーシアは、中国系、インド系、マレー系など様々な人種が入り混じった多民族国家です。共通言語は英語であり、インフラ等も安定しています。また大きな特徴として、イスラム国家でもあります。そのため、ASEANの拠点都市としてだけでなく、イスラム圏へのビジネス拠点としても注目されています。

マレーシアは今後更に伸びていくと期待されている国の一つです。成長途上国としてだけでなく、ハラル食など今まで進出できなかったイスラム圏ビジネスへ進出できる可能性も秘めています。従来は、規制により進出が難しかった面がありましたが、外資規制の緩和や優遇処置などが取り決められています。その結果、立地としてもシンガポールとして近いことから新たなアジア拠点として注目されるチャンスを秘めているとも考えられます。

まとめ

海外の事業承継、M&A事情はいかがでしたでしょうか?M&Aが盛んなアメリカのように常に事業承継のチャンスがあるところや、マレーシアなど今後経済成長が進むことで新たなチャンスが見込まれるところなど、国によって状況は違いますが世界中に可能性が溢れています。

弊社サービスにも海外案件が掲載される機会が増えてきています。海外志向の買い手の方は、ぜひ売り一覧から検索して、案件を検討してみてはいかがでしょうか?

こんなお悩みありませんか?

つなぐマッチングプラットフォームです。

累計5,000件以上の売買を成立させています。

またM&Aを進めるためのノウハウ共有や

マッチングのための様々なサポートを

行わせていただいておりますので、

まずはお気軽にご相談ください。

編集部ピックアップ

- M&Aとは?流れや注意点、スキームなどを専門家がわかりやすく解説

- 事業譲渡とは?メリット・手続き・税金などについて専門家が解説

- 中小M&Aガイドラインとは? 概要や目的を詳しく解説

- 企業買収とは?M&Aとの違いは何?メリットや手続きの流れをわかりやすく解説

- 会社売却とは?M&Aのポイントや成功事例、IPOとの違いも解説

- 【完全攻略】事業承継とは?

- スモールM&AとマイクロM&Aとは?両者の違いとメリット・デメリットを解説

- 合併とは?会社合併の種類やメリットデメリット・手続きの流れ・必要書類を解説

- 後継者のいない会社を買うことで得られる多くの利点とは?

- カフェって実際のところ儲かるの?カフェ経営の魅力と開業方法

その他のオススメ記事

-

2022年05月09日

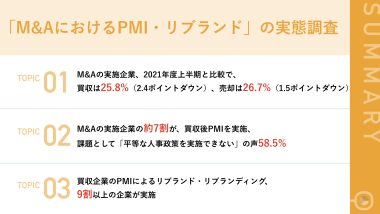

【M&Aへの意欲、2021年度上半期との比較調査】 売却検討理由が「経営不振のため」から「後継者不在(事業承継)」に変化

M&A総合支援プラットフォーム「BATONZ(バトンズ)」を運営する株式会社バトンズ(本社:東京都千代田区、代表取締役:神瀬悠一、以下バトン...

-

2022年03月15日

水産業界は今後どうなる?DXや政府の取り組みについて紹介

日常的に魚介類を食べる習慣のある日本において、水産業はなくてはならない産業です。しかし、水揚げから卸売り、加工、小売りなどを経て消費者に...

-

2022年03月10日

農林水産業が抱える課題と今後の展望について解説

農林水産業は日本の素晴らしい食文化や美しい景色を支えており、世界から高く評価される日本の自然や食文化を形づくる、重要な産業です。しかし就...