平成31年10月1日から消費税率が10%に上がることを受けて、政府は同時期に税金の計算ベースとなる証票制度を「請求書等保存方式」から「適格請求書等保存方式(インボイス方式)」に変更します。この変更により、事業者は新たにインボイス制度に対応した請求書発行作業が発生することになります。また、制度施行後は免税事業者にとって収益の減少を招いてしまうこととなり、経営に影響を与えると予想されています。

同じく開始される軽減税率とポイント還元制度に加えての導入となり、対応の仕方によっては打撃を受ける中小企業が増えかねないとも懸念されています。インボイス制度とはどのようなものなのか。また、具体的にどのような影響を中小企業にもたらすのでしょうか。

インボイス制度の概要について

適格請求書(インボイス)とは、「売り手が買い手に対して正確な適用税率や消費税額等を伝えるための書類」のことです。この適格請求書又は適格簡易請求書の交付によってのみ、すべての事業主は税額控除の申請を行うことになります。事業主は、この書類(請求書)を発行するために事前に税務署に申請書を提出し、適格請求書発行事業者の登録を受けなければなりません。しかし、適格請求書発行事業者の登録ができるのは、課税事業者のみで、免税事業者は登録できないものとなります。

適格請求書には事業者の登録番号が必要になる

適格請求書発行事業者は、要件を満たした適格請求書又は適格簡易請求書の交付を受け、保存しておく必要があります。

特に重要なことは、「適格請求書発行事業者」が交付したものであることを示す登録番号(下図の場合)の①です。

【出典】国税庁 「消費税の仕入税額控除の方式として適格請求書等保存方式が導入されます(リーフレット)」

この制度の導入の背景は、(1)複数税率(軽減税率)への対応と、(2)免税事業者が得ている益税の排除の二つの目的があるといわれています。

消費増税と合わせて「軽減税率制度」が導入されると、商品ごとに適用税率・税額を記載した証拠がないと、不正やミスが多発する可能性があります。その防止策とするために、税額や税率をきちんと記載した請求書(インボイス)の発行が求められるということです。

また、免税事業者が得ている益税の排除によって、納税している課税事業者との不公平感の解消と、税収の増加を図る目的があります。益税とは、今の消費税制度で発生する合法的な事業者の利益のことです。益税の排除は、今回の改正で「インボイス方式」を導入する大きな目的といわれています。

では、益税とは実際にどのように生み出されるのでしょうか。益税を生み出す要因である「免税事業者制度」と「簡易課税制度」のふたつを紹介します。

益税を生み出す要因①~免税事業者制度~

免税事業者制度とは、簡単に言えば、売上高が1,000万円以下なら消費税の納税義務を免除する仕組みです。例えば、一杯308円のコーヒーを提供するカフェ。そのカフェが1,000万円以下の売上高である場合は8円の納付をしなくて済みます。一方、1,000万円を超えている場合は、8円を納付しなければなりません。そのため、免税事業者にとって、消費税8円は合法的な利益である益税となります。

益税を生み出す要因②~簡易課税制度~

簡易課税制度とは、簡易消費税の「仕入控除税額」を「みなし仕入率」によって計算し、 簡易的に算出することができる制度のことです。税売上高が5,000万円以下で、一定の届出書を事前に提出している事業者が対象になります。

本来、消費税の計算は、原則課税です。原則課税の場合、事業者は預かった消費税(売上に係る消費税)から支払った消費税(仕入、経費に係る消費税)を差し引いて差額を国へ納税します。

納税額の計算式は、次の通りです。

(原則課税) 預かった消費税-支払った消費税 = 納付すべき消費税

(簡易課税) 預かった消費税×(1-みなし仕入れ率)= 納付すべき消費税

では益税が発生するケースを確認してみましょう。売上高1,000円で実際の仕入率70%の小売業(みなし仕入れ率は80%)の計算例です。

(原則課税) 80(=1,000×8%)-56(=700×8%)=24

(簡易課税) 80(=1,000×8%)×(1-0.8)=16

納付する消費税額は、簡易課税だと8円少なくなりますね。これが益税となります。

インボイス方式のポイント 中小企業にはどんな影響があるの?

企業の懸念点としては、冒頭で説明したように、インボイス方式がスタートするとすべての事業者は適格請求書発行事業者からの仕入れでなければ、仕入税額控除ができません。そして、その適格請求書発行事業者は、課税事業者である必要があります。

要するに、免税事業者は、このままではインボイス「適格請求書」を発行することが出来ない。そして、免税事業者と取引する事業者は、免税事業者からの仕入れについては仕入税額控除ができないということです。

その影響は?

インボイス方式の影響をもっとも受けるのは、ズバリ、益税の恩恵を受けてきた免税事業者と簡易課税制度を選択している事業者です。特に、数百万社といわれる免税事業者にとっては死活問題になりそうです。

益税の恩恵を受けない分、免税事業者の収益が現在よりも減ることに

インボイスを発行できない免税事業者は、これまで通り売上に係る消費税を納品先に請求することが出来ません。一方で、仕入れにかかる消費税である仕入れ税額を申告できないため控除も受けられず、売上高を獲得するために仕入れや諸経費等にかかった消費税を自腹で支払わなければならないため、全体として負担が増えます。益税の恩恵を受けた場合と違って、反対に、売上や利益が減少することになるのです。

事例でみてみましょう。5,000円で仕入れた商品を10,000円で販売するケースです。税率は、便宜的に10%とします。

上の図の通り、免税事業者のままでいると、消費税が請求できないため、手元に残るキャッシュが減ってしまうことになります。益税のある今と比べると、その差が明らかです。

取引先に課税事業者と同じ11,000円(税無し)での請求を目論んでも、取引先にしてみれば、仕入税額控除が認めてもらえない取引になるため、ほとんどの免税事業者は、増税後に課税事業者になることを選択することになり、将来的には、免税事業者は激減することになると予想されます。

ただ、課税事業者を選択したとしても、益税分(上記例では500)はなくなりますので、多くの免税事業者に影響が及ぶのは必至です。

消費税10%の導入を前に、企業は、軽減税率、ポイント還元さらにインボイス方式と、準備・対応に追われることになるでしょう。確実に言えることは、事務負担が増えることです。社員の教育コスト、顧客との対応、システム更新等々。景気の落ち込みが懸念されるなか、コストアップは、中小企業の経営者にとっては頭の痛い問題です。消費税に係る各制度(特に経過措置)や補助金などの支援策などには、日々、注視しておく必要がありそうです。

こんなお悩みありませんか?

つなぐマッチングプラットフォームです。

累計5,000件以上の売買を成立させています。

またM&Aを進めるためのノウハウ共有や

マッチングのための様々なサポートを

行わせていただいておりますので、

まずはお気軽にご相談ください。

編集部ピックアップ

- M&Aとは?流れや注意点、スキームなどを専門家がわかりやすく解説

- 事業譲渡とは?メリット・手続き・税金などについて専門家が解説

- 中小M&Aガイドラインとは? 概要や目的を詳しく解説

- 企業買収とは?M&Aとの違いは何?メリットや手続きの流れをわかりやすく解説

- 会社売却とは?M&Aのポイントや成功事例、IPOとの違いも解説

- 【完全攻略】事業承継とは?

- スモールM&AとマイクロM&Aとは?両者の違いとメリット・デメリットを解説

- 合併とは?会社合併の種類やメリットデメリット・手続きの流れ・必要書類を解説

- 後継者のいない会社を買うことで得られる多くの利点とは?

- カフェって実際のところ儲かるの?カフェ経営の魅力と開業方法

その他のオススメ記事

-

2022年05月09日

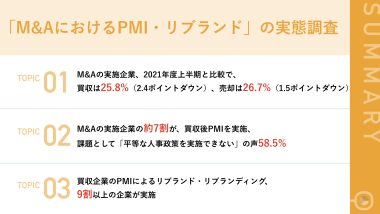

【M&Aへの意欲、2021年度上半期との比較調査】 売却検討理由が「経営不振のため」から「後継者不在(事業承継)」に変化

M&A総合支援プラットフォーム「BATONZ(バトンズ)」を運営する株式会社バトンズ(本社:東京都千代田区、代表取締役:神瀬悠一、以下バトン...

-

2022年03月15日

水産業界は今後どうなる?DXや政府の取り組みについて紹介

日常的に魚介類を食べる習慣のある日本において、水産業はなくてはならない産業です。しかし、水揚げから卸売り、加工、小売りなどを経て消費者に...

-

2022年03月10日

農林水産業が抱える課題と今後の展望について解説

農林水産業は日本の素晴らしい食文化や美しい景色を支えており、世界から高く評価される日本の自然や食文化を形づくる、重要な産業です。しかし就...